储蓄类保险为什么这两年火热?为什么老百姓都在挪储。

我先从头给大家做个简单梳理,知道来龙去脉,避免盲目跟风。

借用京哥的利率走势图,来看下:

1998年以前保险的利率能达到8%,那会买保险的赚大了,保险公司后面肠子都悔青了。

1999年利率调整为上限2.5%,

注意这里有两根线,虚的是存款利率。

调整后保险低于存款,加之房地产和信托理财等崛起,保险那点收益几乎没人看得上,所以市场上基本没有保险的声音。

2013年存款利率下调,而年金保险上限提高至4.025%,

此时开始,保险渐渐受到市场关注。

随着存款利率不断下行,保险的优势逐渐凸显,

保险的需求越来越强烈,

2019年行业开始炒停售,因为即将下调保险预定利率4.025至3.5%。

我的印象里2019年,是保险炒停售的元年,

但客观上来说,当时买了保险锁定利率的人,确实赚到了。

接着2023年7月31,所有3.5%预定利率产品全部停售,

保险进入3.0%时代。

看看同样保本保息的存款,国债,

10年期国债已经跌破2.4%,存款利息一降再降。

但保险仍然具有比较优势,是锁定利率,守护财富的金融工具。

同样的钱,存在保险里面,收益就是高,而且随着时间享受复利。

搞清楚了储蓄保险的历史,

再来看下分红险,

目前市场上主要是分红型增额终身寿险。

合同上长这样:

增额寿大家都很熟悉了,银行里直接当定期存款来卖,

所见即所得,买入即确定,刚性兑付。

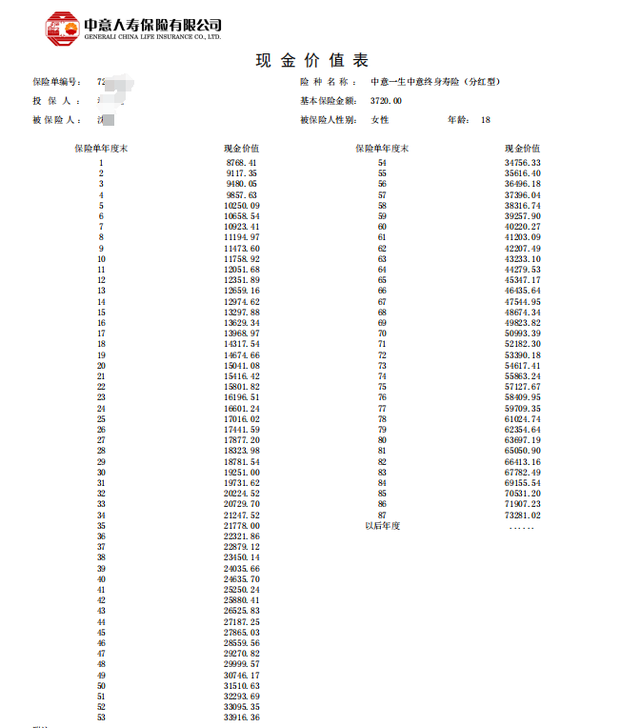

那么分红型增额寿,保单有现金价值表,同样有一个封闭期,然后开始复利增值,

除此之外,还有每年的分红收益。

也就是说收益为:

保底+分红

分红利率是(4.5%-产品本身的预定利率)*70%,

比如产品预定利率是2.5%(监管规定分红预定利率≤2.5%即可),分红对应的利率便是1.4%。

这里大家要清楚,分红是附加机制,

主险是增额寿,这个核心不变。

2、分红险的运转逻辑

这个在《分红保险精算规定》中有明确的定义:

分红险是指,你买了这份保单,可以享受一定比例的保险公司实际经营成果的盈余。

当然这个成果和比例都是有规定的:

至少可以分走保险公司当年可分配盈余的70%。

那可分配盈余从哪来呢?

主要是三差:利差、死差和费差。

这里不深入,只需要记住不论怎么分,分多少(不低于70%)都会在产品中明确规定,不可随意更改。

其中,利差作为保险公司收入的主要来源,在信息披露时会有明确演示要求。

3、分红的两种形式

分红形式有两种:

现金分红和保额分红

一、现金分红,红利以现金形式,每年发放,

可以直接支取、抵缴保费、累积生息、购买交清保额;

二、保额分红,红利以“加保”的形式,每年发放,

保额会不断增加,并且新加的保额会参与下一年的分红。

退保或者出险时,会以现金形式给付终了红利。

这里简单了解即可。

4、分红险的实际收益多少?

分红险的收益有两部分:

保证收益(确定部分)+分红收益(不保证部分)

保证部分,一般不错的在2%-2.4%(不会超过2.5%的分红预定利率)

分红部分一般1.4%左右

前面我们说了分红险的分红演示收益,监管是有要求的:

必须要保守,所以目前只能演示两档红利利差:

一、不高于0(不分红)

二、以及不高于“ 4.5%- 产品预定利率”

现在,在分红险预定利率2.5%的情况下,

演示时,保险公司能用于分红的利差就只有4.5%-2.5%=2%

其中最低70%会分配给我们,所以我们能拿到的演示分红是1.4%

总结:

目前一款不错的分红型储蓄险的收益结构大致如下:

2%-2.4%左右的保底收益+1.4%左右的分红收益

=可能会3.5%以上的实际收益

举例看下一生中意:

给0岁宝宝存100万,

21岁就能翻一倍,IRR达到3.49%。

大概存20年,保证回报率在2%-2.4%之间,预期回报率最高可以达到3.5%左右;

是目前所有分红型的增额寿险中,数据最好的产品。

不过注意!

分红产品的预定利率是2.5%,以上的部分是不保证的;

5、分红险靠谱吗?万一不给分怎么办?

就目前来说,不太可能分红为0。

之前分红险是不需要披露历史业绩的。

买到的产品过往收益率如何,实际能分多少,根本不知道,跟开盲盒一样。

但是在2022年年底,监管出台了新的信息披露要求,有三点约束:

1、每年公开披露红利实现率

要求,保险公司在每年分红方案宣告后15个工作日内,

在公司官网披露该分红期间下各分红型保险产品的红利实现率。

比如中意人寿披露了20-22年的数据,

所有的分红实现率均超过100%,20-22年所有产品的平均分红实现率分别为133%、126%、116%。

2、统一披露规则

现金分红,需要公布现金红利实现率

增额分红,需要公布增额红利实现率和红利实现率。

并且,在计算的时候,统一以4.5%产品预定利率为基础。

3、三年分红不达标,强制下调演示水平

下调后的中档红利演示水平,不得高于公司近 3 年实际平均分红水平。如果三年了都没有信守承诺,以后连画饼的资格都没有了。另外一种情况是,某年保司收益特别好,会都发给我们吗?

不一定,分红险有平滑机制。

为了保证分红稳定性,会在收益好的年度,

把一部分盈余放入“分红特别储备”。

以确保将来投资收益不理想时,我们能拿到更平稳的分红。

6、分红险三大优势:

1、收益有优势

预定利率3.5%的时候,分红的保证收益和增额寿相差太多。

利差最少得有1%。

用1%确定收益,换1.4%的预期收益,不划算。

但是现在预定利率3%,分红和增额保证收益的利差只有0.5%

用0.5%的确定收益,无风险置换1.4%的预期收益,就比较香了。

保底2%以上,加上1.4%的分红,可以实现3.5%的综合收益。

完全可以吊打大额存单等高息储蓄。

分红的特性,保留了它博取高收益,有机会抵御通胀的可能。

2、灵活性高

保证部分前期现金价值高,封闭期比传统增额短。

算上分红,一般6年左右能结束封闭期,支取灵活。

可以理解为6年定期存款,完了想取就取,不取就放在里面复利滚存。

3、安全保本

作为不多的刚兑金融产品,这是保险的立足之本。

无论市场再怎么波涛汹涌,本金永远都在,晚上都能睡个安稳觉。

最后

保险咨询、理赔协助、方案定制,可联系豆哥