正泰安能经营业绩高速增长,但报告期内公司综合毛利率持续下降;此外正泰安能客户集中度逐年提高,发展过程中与关联方存在大量关联交易,并且存货规模大或存有库存压力。

作为分布式光伏的一种,将光伏电池板置于家庭屋顶同时并入电网取得收益的户用光伏,正成为光伏新增装机的重要组成部分。近年来,在我国大力发展新能源的背景下,我国户用光伏行业发展呈现快速发展趋势,因此不少企业奔往资本市场。

9月6日,正泰系户用光伏业务平台正泰安能数字能源(浙江)股份有限公司(以下简称:正泰安能)IPO申请获上交所受理。招股书显示,正泰安能本次拟公开发行股票数量不低于2.71亿股,不低于发行后总股本的10%。

同时,正泰安能拟募集资金60亿元,其中50亿元用于户用光伏电站合作共建项目、2亿元用于信息化平台建设项目、8亿元用于补充流动资金及偿还银行贷款。

然而,查阅招股书发现,正泰安能经营业绩高速增长,但报告期内公司综合毛利率持续下降;此外正泰安能客户集中度逐年提高,发展过程中与关联方存在大量关联交易,并且截至今年上半年,公司流动资产中八成为存货。

针对上述情况,发现网向正泰安能发送采访函请求释疑,但截至发稿前,正泰安能并未给出合理解释。

客户集中度高且存大量关联交易

招股书显示,正泰安能系由安能有限整体变更设立的股份有限公司,成立于2015年7月27日,安能有限成立时的注册资本为5000万元,出资方式为货币出资。

历经多次增资及股权转让后,截至招股书签署日,正泰安能的控股股东为正泰电器,直接持有公司62.54%的股份,通过常成创投间接持有公司1.59%的股份,合计持有64.13%的股份。

南存辉先生直接持有正泰电器3.45%的股份,通过正泰集团、新能源投资分别控制正泰电器41.16%和8.39%的股份,合计直接和间接控制正泰电器53.00%的股份。因此,南存辉先生为公司实际控制人。

(图源:招股书)

作为正泰电器旗下公司,正泰安能在发展过程中与关联方存有大量的关联交易。招股书显示,公司主要向上游供应商采购包括光伏组件、逆变器等原材料,2020年—2023年上半年(以下简称:报告期内),公司向前五大供应商采购金额分别为22.88亿元、62.36亿元、103.98亿元和59.17亿元。

其中,正泰集团为公司间接控股股东,同时也是第一大供应商,报告期内正泰安能向其采购金额分别为10.19亿元、16.22亿元、40.83亿元和23.35亿元,占比分别为23.22%、12.93%、16.55%和13.70%。

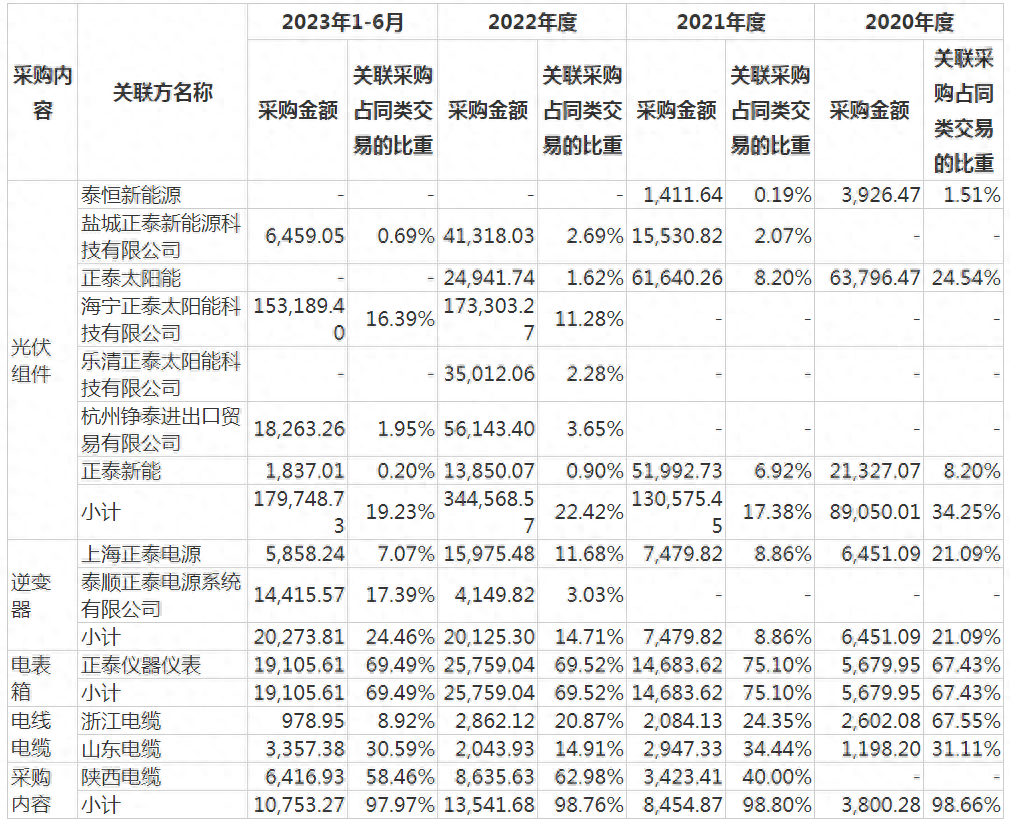

不仅如此,报告期内正泰安能向多家关联方采购光伏电站主辅材。以2023年上半年为例,正泰安能向泰恒新能源、正泰太阳能、正泰新能等公司采购光伏组件19.97亿元,向上海正泰电源及其子公司采购逆变器金额为2.03亿元,向正泰仪器仪表采购电表箱1.91亿元,以及向浙江电缆、山东电缆等采购电线电缆1.08亿元。

上述关联采购占同类交易的比重分别为19.23%、24.46%、69.49%和97.97%;而关联方大多系正泰安能实际控制人控制的公司,泰恒新能源为正泰太阳能对其形成重大影响的公司。

(图源:招股书)

值得注意的是,不只是采购,正泰安能在销售方面的关联交易也较多。招股书显示,报告期内,公司向前五大客户的销售金额分别为2.02亿元、30.84亿元、99.18亿元和106.52亿元,占比分别为12.37%、54.77%、72.37%和77.72%。

其中第一大客户销售收入占比分别为4.24%、50.20%、26.22%和35.50%;公司客户集中度逐年提高且第一大客户收入占比较高。

另外,前五大客户中,2020年公司第四大客户山东祺泰新能源科技有限公司是受正泰电器董监高近亲属控制或重大影响的公司,当期公司向其销售收入2979.87万元,销售收入占比1.82%。

(图源:招股书)

同时,报告期内还出现包括滨州市祺泰新能源科技有限公司、济宁祺泰新能源科技有限公司等多家“祺泰新能源”系公司,正泰安能均与上述公司进行关联采购,也是受正泰电器董监高近亲属控制或重大影响的公司;报告期内采购电站安装开发服务及运维服务金额分别为9027.29万元、1.65亿元、1.87亿元和6336.27万元。

对此,业内人士对发现网分析表示,IPO公司的关联交易主要在于定价是否公允,交易的必要性和合理性,而这往往是监管部门审核的重点。另外,正泰安能在大量关联交易之时还较为依赖大客户,此情况可能会削弱公司的话语权,影响产品销售价格,进而会对公司业绩产生不利影响。

毛利率持续下降,存货周转率远低行业均值

从招股书披露的经营业绩数据看,正泰安能营收和净利润双双实现百分百正增长。报告期内,公司的营业收入分别为16.33亿元、56.31亿元、137.04亿元和137.05亿元,同期净利润分别为2.54亿元、8.67亿元、17.53亿元和12.02亿元,2023年上半年营收已超2022年全年。

(图源:wind)

疑惑的是,随着业绩的走高,正泰安能的毛利率却一路下滑。2020年—2023年上半年,公司的主营业务毛利率分别为35.13%、29.32%、25.80%和16.66%,同期综合毛利率分别为34.80%、29.27%、25.89%和16.73%,报告期内减少18.07个百分点。

业内人士表示,对于毛利率下降,正泰安能并未在招股书中详细解释,不过从公司的主营业务中或可窥一二。招股书显示,正泰安能最核心的业务为户用光伏电站合作共建业务,此业务的毛利率分别为54.67%、60.43%、59.93%和54.35%,整体稳定但2021年以后小幅下降。

其他业务中,户用光伏电站销售业务毛利率由2021年的17.41%降至今年上半年的9.98%,户用光伏系统设备销售业务毛利率较低,到今年上半年仅为3.72%,户用光伏电站售后保障运维业务由2022年的60.54%降至上半年的45.82%。

然而,在收入结构中却是户用光伏电站销售业务占比最高,2021年—2023年上半年收入占比分别为51.10%、73.61%和84.72%。业内人士表示,单个业务毛利率下降最大的反而是公司营收的重要来源,基于此,导致公司综合毛利率出现下滑。

(图源:招股书)

此外,正泰安能的存货余额也在大幅增加,面临着存货占比持续攀升及坏账等潜在风险。招股书显示,正泰安能的存货主要由持有目的为出售的户用光伏电站以及建造户用光伏电站所需光伏组件、逆变器、光伏支架、电表箱等原材料构成。

2020年—2022年,公司的存货余额分别为1.57亿元、68.09亿元和153.52亿元,占流动资产的比例分别为15.78%、74.23%和72.24%。到今年上半年,正泰安能的流动资产270.74亿元,仅存货便高达222.07亿元,占流动资产的比例为82.02%,占总资产的比例为49.34%。

同时,公司在报告期内计提的存货跌值准备分别为494.61万元、1013.66万元、1207.19万元和1808.89万元。

(图源:招股书)

需要注意的是,存货增多的同时,正泰安能的存货周转率远低于行业可比公司均值。报告期内,公司的存货周转率分别为7.16次/年、1.14次/年、0.92次/年和1.22次/年,同行业公司均值分别为4.42次/年、4.29次/年、5.06次/年和2.68次/年。

在2020年—2022年期间,同行业可比公司存货周转率均值小幅增长,反观正泰安能存货周转率断崖式下降。对此,业内人士表示,存货过多,意味着公司的财务风险将增加。一方面对流动资金的大量占用,导致现金流量不足,另一方面,存货跌价准备的计提将使资产减值损失迅速上升,从而对公司业绩造成巨大的压力。

(记者罗雪峰 财经研究员刘利香)