8月30日、7月31日,均是出现了放量上冲的走势,但很可能没有延续性。其中8月30日的量比7月31日要少,涨幅也要小,K线上则是形成了较长的上影线。对于月末的异动,不排除是有资金做净值。

当然8月30日的上涨有两大消息的刺激:一是央行8月国债买卖操作,全月净买入债券面值为1000亿元;二是市场传言决策层正在考虑进一步下调存量房贷利率,允许规模高达38万亿元人民币的存量房贷寻求转按揭,以降低居民债务负担、提振消费。

我们先分析下央行国债买卖是不是可以理解为放水?

8月29日,人民银行从公开市场业务一级交易商买入4000亿元特别国债。此次央行买入特别国债是例行常规操作,延续2007年和2017年特别国债的再度续发的做法,不占用赤字。特别国债续作不投放流动性,央行持券规模不变,唯一区别是期限拉长。

央行表示2024年8月向部分公开市场业务一级交易商买入短期国债并卖出长期国债,全月净买入债券面值1000亿元。央行开启公开市场国债买卖业务是此前确定的货币框架的落地。

2023年中央金融工作会议提出“要充实货币政策工具箱,在央行公开市场操作中逐步增加国债买卖”,二季度以来,央行多次提示长期利率风险,也多次提及会开展国债买卖操作。我们预计未来央行国债买卖操作或常态化,但或仍以月度频率公告国债买卖情况。

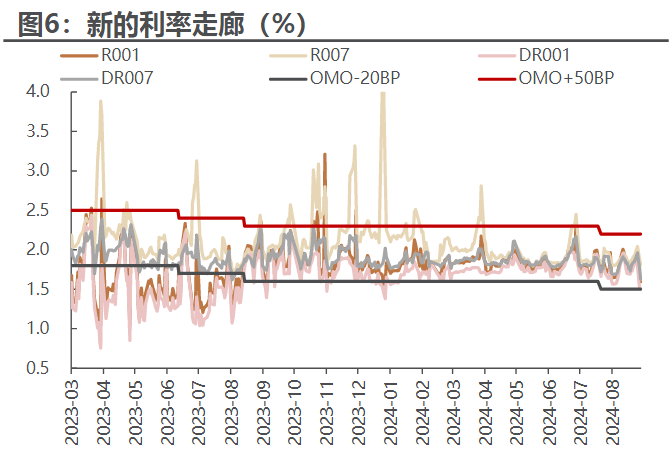

本次央行国债二级市场交易为“买短卖长”的双向操作,在支持性的货币政策立场下,向市场投放基础货币的同时,也意在抑制长端利率的单边下行趋势。当前债市所面临的监管关注仍存,不宜低估央行引导管理曲线形态的决心,以及由此带来的波动。

于债市而言,进入9月,随着央行买卖国债落地,交易活跃度逐渐回升,市场担忧情绪或逐渐减弱,短期内,做平曲线的空间或逐渐显现,关注后续资金和短端的变化带来的机会,中长期来看,当前宏观图景下,稳增长诉求进一步凸显,货币政策方面降准降息可期,资金面也有望维持平稳均衡,债牛环境仍然存在。

我们再来看下存量房贷利率下调有可能吗?

房贷存量降息有可能,但不一定允许转按揭,更有可能是降低存量按揭加点。(1)存量降息有可能:主要是考虑到居民降低按揭利率的呼声较高,居民利息负担仍然较重。我们估计银行按揭存量成本为4.29%左右,6月新发放按揭利率是3.4%。(2)转按揭概率小:转按揭涉及跨行合作等,流程复杂,且在当前按揭需求疲弱的背景下,放开后,可能会造成银行恶性竞争。

4.29%与3.4%之间相差约80个基点,但其中,由于2024年2月、7月合计下调五年期LPR 35bps,将在今年/明年进行重定价,若重定价完成后,实际存量住房贷款利率和新发放之间的利差或将小于45bps。

根据测算存量按揭利率平均下调40bp,静态估算影响银行净息差5bp,营业收入3%,净利润5%(均为年化,不考虑存款利率下调对冲)。按照100万元按揭贷款、等额本息还款计算,存量按揭利率下调70bp估算可降低借款人月供约400元,节约月供和总还款额约5%。

虽然存量按揭利率的可能调整对银行息差形成影响,国有大行按揭占比高于中小银行,受存量按揭利率调整的影响更大。

不过从报道来看,当前只是讨论,周末也不同有更进一步的消息。所以对于股市的刺激更多是短期的。我们还是建议大家保持谨慎,做到不追涨,近期以定投为主。