房贷利率跌破3%可能不是什么“好事”,特别是对那些拥有多套房产的家庭而言,这无疑是一种潜在的“风险信号”。

近年来,国内房贷利率一路下滑,从最高5.8%跌至当前的3.2%。

一旦房贷利率进一步下探至3%以下,许多家庭可能将面临资产贬值、债务风险加剧,以及金融体系稳定性受影响的三大挑战。

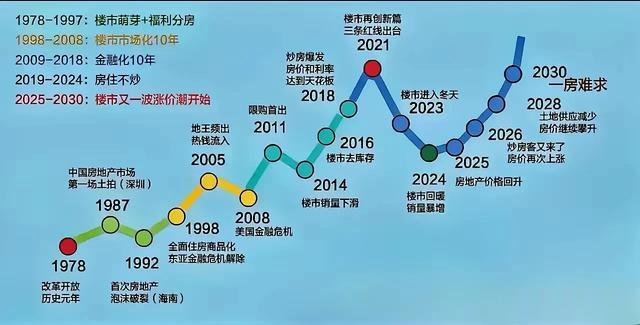

房贷利率下跌的背景房贷利率持续下降的背后,是房地产市场成交量的低迷与房价的下行压力。银行通过降息,试图刺激更多的购房需求,尤其是改善型和投资性购房。

当利率跌破3%时,通常意味着房价可能已经进入长期下跌的通道。历史经验表明,当房价上涨时,大家蜂拥买房;但当房价下跌时,购房者反而更加谨慎,这反而进一步加剧了房价下跌的趋势。

根据统计,我国96%的家庭拥有一套房产,其中41.5%拥有两套或更多房产。如今,二套房及以上的家庭比例估计已达到45%,这意味着如果房贷利率继续下跌,很多多套房产家庭可能会陷入资产缩水的困境。

三大风险正在迫近1. 资产贬值风险加剧

房贷利率跌破3%意味着房价持续走低。对于那些拥有多套房产的家庭来说,房产作为主要的资产,其市场价值可能出现大幅缩水。

毕竟,房产是一种具有投资属性的商品,价值波动直接影响家庭财富。对于以房产为核心投资的家庭,一旦房价大幅下跌,整体资产配置将变得极为不稳定。

2. 家庭债务压力增大

尽管低利率带来了更轻松的贷款条件,许多人可能会觉得“贷款成本低不贷款白不贷”,继续加杠杆买房。

这样做无疑会增加家庭的债务负担。数据显示,中国家庭总资产中,77%是房产,而西方国家这一比例仅为40%。

当房价下跌、收入减少甚至失业时,高杠杆的购房家庭面临着极高的断供风险。房贷利率下降的“甜头”可能很快变成家庭债务的“苦果”。

3. 金融体系风险不容忽视

房贷利率跌破3%还会对银行的收益和风险管理能力产生不利影响。

短期内,低利率可能促进一部分交易回暖,但长期来看,过低的利率将削弱银行的抗风险能力,并可能引发金融系统的不稳定。

美国次贷危机的教训就在眼前,银行若放宽对贷款对象的要求,容易让那些不具备还款能力的购房者涌入市场,埋下系统性金融危机的隐患。

普通家庭该如何应对?面对房贷利率即将跌破3%的局面,普通家庭应当保持警觉。

尽快处理多余的房产,如果房价处于下跌趋势,将房子变现或许是明智之举。与其等待房价进一步下跌,不如在市场尚未恶化时出售多套房产,及时锁定收益。

分散存款风险,不要将全部存款集中在一家银行,可以选择多家金融机构存款,减少风险暴露。

升华与思考:未来的路该怎么走?在这场低利率带来的房产市场变化中,普通家庭应重新审视自己的资产配置与投资方向。

房地产不再是唯一的“避风港”,金融资产、教育投资等更为多元化的投资方式或许将成为新趋势。或许,未来的中国家庭应该更多考虑如何平衡房产与金融资产的配置。

你觉得,在房价下跌和利率降低的双重背景下,未来购房是否仍然是值得的投资选择?

你会考虑改变你的投资策略吗?欢迎讨论。