当前美国债务质量有多烂

黄金避险空间当有多强

2024年12月1日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

前言

近年,我们时常听到有关美国经济金融泡沫何其明显,不断扩大的政府债务何其危险,以至于特朗普上台后,要专门成立一个独立于联邦政府的机构,美国政府效率部(简称:DOGE)。该部门将由特朗普与马斯克,以及拉马斯瓦米共同领导,旨在减少美国联邦政府中的官僚机构,以帮助削减2万亿美元的联邦预算。

由此可见,当前美国债务泡沫,政府机构臃肿导致人浮于事的状况到了多么严重的程度。

如何理解美国金融、债务资产泡沫,或金融、债务资产质量?对绝大多数投资者,甚至对不少专业分析师而言,都显得比较模糊,认识大多停留在一些概念、数字、字面上。

一个国家的流动性调控工具,主要是货币、利率与债务,虽然汇率也是重要的流动性调控手段,但重在调节对外经贸与国际金融。在经济体内部,货币、债务调控质量,是其金融资产质量的主要决定因素。

本期报告,笔者将聚焦美国联邦债务“质量”量化分析,并以期求得其对国际黄金市场宏观趋势的影响。

来自美国财政部的数据显示,截止10月末的美国联邦负债为35.9516万亿美元,截止11月27日的最新数据为36.090597万亿美元:

小图1,美国道琼斯指数(美股),总体反应美国金融资产运行状况;

小图2,美国联邦未偿还总负债(国债),数据来自美国财政部,截止十月的联邦债务数据为35.9516万亿美元。而截止11月27日的数据为36.090597万亿美元。直观感受:近两年美国负债“爬升很快”。

小图3,美国国债“市场价值”增速。之所以该项数据选取国债“市场价值”增速进行研究,是因为国债市场实时买卖行为导致的市场价值比债务波动性更强,便于观察其对经济金融的影响。

最新美国国债市值增速为11.45%,增速趋势上行,本质上亦代表着美国流动性的实质性宽松趋势。

小图4,美国国债“市场价值”与联邦债务绝对差,笔者认为这个差值一定程度体现了美国债务“质量”,甚至对应着特定的经济金融运行环境。截止10月末的美国国债市场价值为33.7495万亿美元,而实际政府负债为35.9516万亿美元,差值为-2.2021万亿美元;

债务市场价值低于债务,体现为债务质量变差。就绝对值而言,近年美国债务“质量”(泡沫)可谓急剧恶化,35.9516万亿美元的联邦债务,市场给出的估值仅33.7495万亿美元,是否可以将-2.2021万亿美元的差值,理解为债务泡沫呢?!该差值曾在2023年10月达到-3.417万亿美元。

小图5,美国国债“市场价值”与联邦债务绝对差占比联邦债务的百分比,也即小图4占比小图2的百分比。笔者认为该数据相较于小图4能更加客观地反应美国债务“质量”,也更方便进行历史纵向对比、观察、思考,截止十月末的数据为-6.13%。理论上,数据位于零位下方,即对应着美国国债资产质量下降。

观近年美国国债“质量”的急剧恶化状况,与上世纪70年代(1970-1980)的状况非常相似。

进一步结合周期波动性更强的小图3(美债市值增速)观察,其周期波动规律同样存在相似性:

2017年A位置的美债市值增速周期底部,对应1974年A位置美债市值增速周期底部1.08%;

2020年B位置的美债市值增速周期顶部27.14%,对应1976年B位置美债市值增速周期顶部19.59%;

2022年C位置的美债市值增速周期底部-5.77%,对应1980年C位置美债市值增速周期底部1.50%;

如果继续参考1980-1982年CD区间的美债市值增速,美国债务似正进入新一轮周期加速释放过程中。虽美债市值增速未必还有一个再创数十年新高的D位置,但极大概率还会上升至20%以上。这本质上对应着美国债务资产质量的继续恶化。

小图6,国际现货黄金价格。在上世纪70年代美国国债资产质量恶化期间,金价表现极佳,从1971年的25美元附近上涨至1980年的850美元。此轮美国国债资产质量的恶化始于2022年3月,对应美国高调“无底限释放流动性”后新一轮大通胀开始。黄金价格虽在2022年二三季度受到打压,然不改时至今日的牛市蜜月期本质。

理论上,若美国债务质量继续恶化,或曰债务泡沫延续,黄金应该延续发挥抗金融资产贬值的金融属性。

小图3为美国国债市值增速,下图则为美国联邦负债与负债增速:

截止10月末的美国联邦负债同比增速为6.68%,9月前值为6.93%。就绝对数据观察,美国债务增速似乎不算大,为何对应的债务质量出现了明显恶化?我想,下半图,美国联邦债务与其GDP的比值可以大致说明。债务增速占比GDP的比值趋势性放大,就有“可能”影响到偿债能力对应的债务质量。尤其当债务占比GDP超过100%之后。

此外,该占比趋势性放大的过程,本质上对应着通过债务谋求总体更为宽松的环境来驱动经济的过程,是经济发展越来越依靠流动性刺激的体现。

再看1971-1981年与第一图同样的内容信息:

小图4,美债市值与美债绝对差。小图5,美债市值与美债绝对差占比美债。数据位于零位下方,意味着政府债务质量恶化,经济金融运行环境糟糕。小图1数据显示,美股在这十年间没有系统性牛市,结构性熊市(1067.20-570点)最大跌幅超过46%。美股的十年磨难,对应着十年黄金避险牛市蜜月。

让我们继续观察1971-1981年的美股(道琼斯指数)、CPI年率、利率、美国ISM制造业指数:

小图2,标普500席勒市盈率,1973年初最高上试18.71倍。此后,受通胀周期冲击(小图4对应的CPI年率上涨至12.2%),经济金融遭遇中等程度危机,美股大幅下跌,标普500席勒市盈率下跌至8.29倍,相较于18.71倍的周期顶部超腰斩。反应中周期经济状况的美国ISM制造业指数,从72.10下跌至30.70……。对应金价大幅上涨,从25美元周期低位上涨至195.30美元。

1975年至1981年,美国遭遇第二轮大通胀冲击!标普500席勒市盈率最低下探7.84倍,美国CPI年率再创周期新高至14.6%,美国被迫新一轮巨幅加息抑通胀。反应美国中周期经济运行趋势的ISM制造业指数最低下探29.40。对应金价从中期调整底部103.5美元上涨至850美元。

结合当前美国金融(美股泡沫)、美国债务状况(债务泡沫)思考当前美国调控政策:

1971-1981年美国经历了至少两轮周期清晰的经济金融危机,美股泡沫得到了极大程度的挤压,标普500席勒市盈率从18.71倍下降至7.84倍。也就是说,这十年的美国经济金融都是通过“硬着陆”在消化危机。

然最近两届美国“老人”执政,极其自信,要避免美国经济金融出现危机,避免着陆。而就近两年美国财政手段观察,致力于避免经济金融硬着陆的方法是继续“饮鸩止渴”,大肆增加政府负债,通过维持实质性的宽松环境来避免着陆。但最终,会有用吗?位于140年绝对高位区的美股估值能长期持续?:

最新标普500席勒市盈率为38.54倍,对比1971-1981年数据,标普500席勒市盈率最高18.71倍,最低7.84倍。不仅当前美股系统性泡沫极其严重,美国房价泡沫同样严重啊!软着陆,不着陆?这岂是特朗普让美国再次伟大的“口号”,致力于美国优先而再掀贸易战的“机巧”可以实现的呢?!经济金融宏观周期规律不可违。

如果我们认为未来几年、十年欧美难免一场、两场经济金融危机,那么黄金就应该继续焕发其避险金融属性魅力。

前面这些内容,仅仅是笔者立足于美国债务演化历史的分析,立足于美联储货币、利率政策演变历史,同样可以得到大致相似的信息。

以美国经济、金融环境数据为基础,笔者创立了与国际现货金价相对应的理论金价,以期更为清晰地通过国际经济金融环境变化来量化观察对黄金市场的影响。下面这幅图表是笔者22年10月14日论证金价处于中期底部的用图:

当时,国际理论金价为1430.349美元,国际实际现货金价为1668.20美元,理论金价低于实际金价超230美元,乃黄金实际需求逐渐强化的信号,需要注意金价中期见底。目前,笔者将理论金价与实际金价的关系,进行了更为细致的量化,如二者最新关系图示:

笔者在2022年12月31日,金价1800美元时“展望畅想”金价3000美元的观点,那篇文章:“时隔四年诸多历史惊人重演 金价冲击3000美元不是梦”,近两年一直置顶。关于实际金价与理论金价的中长周期运行关系,以及对应的市场机会论证,值得投资者再度回味,有助于更好理解本期内容。

小图1,为实际国际现货金价周K线;

小图2,为实际国际现货金价与理论金收盘价;就50多年历史周期观察,“理论金价”总体围绕“实际金价”周期上下波动。看似有些奇怪,一般理论认为,应该实际数据围绕理论数据波动才合理。在实际相关性中,理论金价波动比实际金价更剧烈。如果换一种说法,黄金的实际金融属性相较于金融环境的变化“更稳定”,可能更易理解。比如,金价市场波动幅度不如商品市场,不如股市,不如原油,甚至不如一些外汇市场等,这是不是就比较容易理解黄金的“稳定性”了?

小图3,为实际国际金价与理论国际金价的绝对差,即小图2中的两组数据差值;

小图4,为实际国际金价与理论国际金价相对差,即小图3数据占比实际国际金价的百分比。

小图3、4数据处理方法与前面有关美国国债市值、联邦债务差值的处理一样,便于纵向进行历史对比分析。

当小图2所示的实际国际现货金价高于理论金价时,小图3、4的绝对差、相对差将位于零位上方,体现为正偏差;而当小图2所示的实际国际现货金价低于理论金价时,小图3、4的绝对差、相对差将位于零位下方,体现为负偏差。

综合观察小图1、3、4,当实际国际现货金价见中长周期大顶时,小图3、4对应的偏差值都在负值区(零位下方),哪怕仅仅体现为适度击穿零位,如B、D、G、H位置的周期顶部,皆出现在小图4对应的粉色背景区,出现在实际金价低于理论金价之后。

2001-2011年十年黄金大牛市区间,即EG区间:在E位置大底位置区,实际金价高于理论金价55.98美元,如小图3所示。对应的相对偏差为19.099%,即实际金价相对于理论金价高出约19.099%,彰显当时黄金市场需求系统性转强。

此后,实际现货金价相对于理论金价的溢价空间(绝对差)、幅度(相对差)逐渐收窄,即黄金市场金融环境在改善,金市开启了周期之春。

F位置后实际金价逐渐低于理论金价,但此后金价上涨幅度何其大,牛市周期何其长!

在2008年实际金价上行至1032.60美元附近时,相对于理论金价的折价幅度达到了35.475%,但黄金牛市仍延续了三年多,金价仍有巨大涨幅。

当实际现货金价在G位置附近见1920.8美元大顶时,竟然比理论金价低576.811美元,折价幅度达32.84%。

1980年实际现货金价见顶850美元附近时,比理论金价低113.419美元,折价13.583%。但在此前几年,金价在粉色背景区,即理论金价高于实际金价区域,涨幅巨大。

而即便金价在2020年8月见顶2074.87美元时,理论金价也超过了实际金价,就像1987年金价在D位置的两年中周期结构性牛市见顶一样。

在金价大幅调整过程中,当实际金价相对于理论金价大幅升水时,需注意金价周期见底!图中A、C、E、I位置皆如此。即便2015年金价见底1046.20美元时,实际金价也略高于理论金价,体现出金价系统性抗跌信号。

观最新实际现货金价与理论金价,实际金价2653.55美元,理论金价2434.91美元,实际金价高于理论金价218.64美元,二者近两年相关性几乎没变。从小图4的蓝色背景持续状况可以看出。而在本月金价受“特朗普交易”冲击大幅下跌过程中,二者价差居然一度拉大至265.493美元,比2022年三四季度金价中期见底1614.20美元时的价差更大。

参考50多年黄金市场运行特征,当金价中长周期见顶时,理论金价应该高于实际,但最新实际金价仍比理论金价高218.64美元,相较于2022年四季度上涨超过1000美元之后,二者关系依然没啥变化。

让我们进一步细看二者在1971-1980年的相关性:

在1979年前,实际金价与理论金价的总体亦步亦趋,关系紧密,周期性的价差变化并不非常明显,说明金价大多时候合理地反应了金融环境的变化。但在1976-1980年第二轮黄金牛市周期中,理论金价超过实际金价的时间在1977年12月,当时对应的实际金价仅165美元,尚未突破1974年末创下的195.3美元历史高点。此后,实际金价从165美元上涨至850美元,涨势何其凌厉!

观察当下实际金价与理论金价关系,当实际金价上涨到4000美元时,理论金价都未必能跟上实际金价。如果还期待类似G位置前,理论金价数年远高于实际金价,高超500美元,甚至高超30%(即高超800美元以上了),10000美元金价牛市目标,一点也不算夸张。

战略性思考,担心黄金中长期牛市见顶?应先等小图4出现粉色背景吧,等理论金价超过实际金价后才关注黄金周期见顶的可能性吧。因即便理论金价超过实际金价,黄金牛市仍有持续多年的可能,就像F位置后的黄金牛市周期一样!

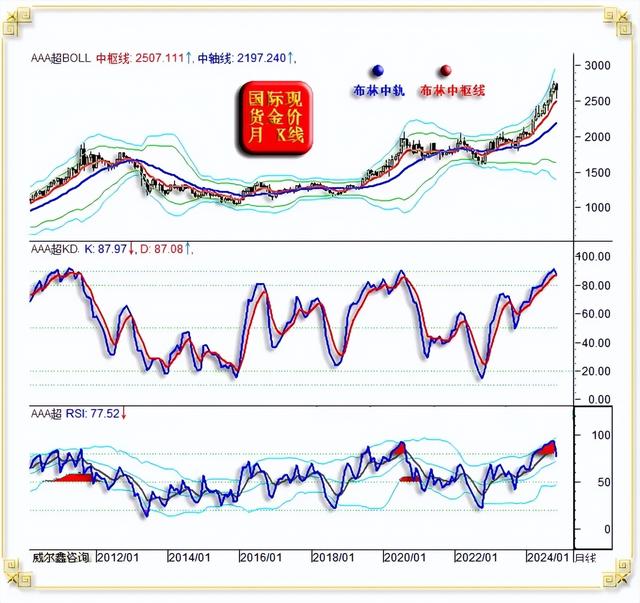

在或有些澎湃的心绪中观最新金价月线通用指标:

是不是金价周期性超买见顶信号显得没那么可怕了?!更何况,相较于金价的周期超买,贵金指数并未周期超买,处于常态强势:

当然,也别基于黄金超买而贵金指数不超买表象随意切换操作品种。黄金有着相较于其它贵金属不具备的“避险金融属性”。其它贵金属,商品属性浓厚。尤其钯、铂,经济与金融环境对它们的影响权重、逻辑很不相同。此外,黄金在贵金属中的市场属性最稳健,若考虑杠杆交易,风险策略也不同。笔者不建议在银、钯、铂交易中使用杠杆,权当商品贸易。