作者:小李飞刀,编辑:小市妹

2020年到2021年,A股涌现了一大批明星基金经理,其基金管理规模快速膨胀至几百亿,乃至上千亿。万千基民兴奋狂热,甚至搞起粉丝后援会,将各位大佬捧上神坛。

连续两年拿下公募收益冠军的刘格菘,也曾被基民们疯狂追逐。而到了2022年,旗下基金整体亏损23.8%。2023年,再度爆亏31%。如果看近3年,累计亏损59.22%,远差过同类经理-27.31%和沪深300同期表现的-39.37%。

近日,刘格菘旗下基金披露了2023年四季度报告。这也能够让我们从中探究他为什么会亏得如此惨烈。

【投资败笔】

2023年,刘格菘管理的9只基金一共缩水了188亿,占到广发基金缩水总额(534亿,排名行业第二)的35%。拉长时间看,他在3年之内累计缩水467亿,缩水比例超过55%。

如此战绩,可谓是公募界最惨的基金经理之一了。

对于信任刘格菘的基民而言,最令人失望的投资败笔或许就是踩雷国联股份,一笔就亏了数亿元。

早在2020年四季度,刘格菘重仓杀入国联股份,两只基金均冲进前10大股东之列,建仓估值区间位于70-130倍之间。后持续大幅增仓,到2022年四季度,旗下5只基金均重仓国联股份,不乏主力基金位列第二大重仓股,持有总市值最高将近40亿元。

理想很美满,现实很骨感。

2022年11月,某机构研究院发布文章《国联股份的惊天谎言?客商复杂交织背后“隐现”融资性贸易网》,对国联股份在融资性贸易、人均创收巨大、预收付款项持续增加等方面提出质疑。

很快,国联股份收到上交所问询函。对此,市场相当恐慌,机构、散户夺命大逃亡,股价在当月25日、28日封死跌停。

12月8日,该机构继续刊发文章《国联股份频现多个“贸易三角”》进行质疑。后来,国联又在当月19日、20日连续跌停。

▲国联股份股价走势图,来源:Choice

半个月连续2次质疑,公司3次被动澄清,期间股价大幅闪崩40%。这已经向外界发出了非常明显的预警信号,但刘格菘依旧不为所动,高仓位持股。

2023年4月28日,国联股份连续发布业绩更正公告,将1月发布的全年预告营收730亿左右大幅锐减至402亿。又将已经披露的2022年一季报、中报、三季报中的营收分别调减210亿、119.3亿、50.8亿,占更正后营收的83%、75%、72%。

5月16日,国联股份发公告,再度修改2020年、2022年营收数据,分别调减97.39亿、23.4亿,占更正后营收的35%、16%。

以上业绩更正公告,在某种程度上算是国联自己承认了此前财务上存在夸大虚增问题,尽管更正的时候找的理由是——按照净额法确认收入。

对于如此重大的财务风险,刘格菘旗下3只基金逆势大幅加仓,累增687.7万股至3366万股。

这一举措受到基民们的广泛质疑。在他们看来,一家充分暴露财务问题以及信披瑕疵的公司,大幅减仓甚至果断清仓才是符合经理人正常的操盘逻辑。

然而,刘格菘作为9年市场老兵,不但视而不见,还逆势大幅加仓。谜之操作,没人能懂。

2023年8月,上交所又对国联股份及有关负责人予以纪律处分和监管警示,认定公司长达三年的营业收入相关数据披露不准确,严重影响投资者知情权,情节严重。

三季度,广发小盘成长仍逆势加仓67.5万股,位列第6大重仓股。此外,创新升级混合、科技先锋混合高位持股不动,均位列第9大重仓股。

12月27日,国联股份收到北京证监局警示函以及收到中国证监会的立案调查。后股价再度闪崩,3天跌去了23%。

2024年1月19日,据四季度报告披露,刘格菘旗下所有基金前十大重仓股均没有国联股份的身影。市场怀疑其彻底清仓了国联。

从2022年11月到2023年12月,国联股份财务存在重大问题一直闹得沸沸,股价大幅下跌近80%。而刘格菘如此重仓的一只个股,却忽视如此重大负面利空。

1年多时间,他有足够的时间和机会尽早出逃,但很可惜,最终割肉割在了地板上,巨亏出局。显然,刘格菘欠基民一个说法。

【死扛到底】

2006年,刘格菘毕业于清华大学金融系。先后在央行、中邮基金、融通基金工作,2017年转战广发,一路顺风顺水。2019年,凭借精准押注互联网、半导体、新能源等行业龙头个股,一人独揽公募基金收益率前三,成为当年风光无限的明星经理。

2020年,他又将大部分仓位转移至新能源,吃到了行业爆发的红利,并再度夺魁,打破冠军魔咒。

连续两年的辉煌战绩,吸引基民疯狂申购。当年年末,他管理规模已经飙升至843亿,较2019年二季度的44亿膨胀了18倍之多,成为广发基金当之无愧的门面担当。

在拿冠军的那两年,刘格菘对市场敏感睿智,投资风格灵活多变,把握机会的能力杠杠的。在基金管理规模上来了之后,就像变了一个人似的,投资风格更加偏向赛道投资。

截止2023年,刘格菘旗下9只基金每只基金均持有4只左右的光伏股,多只基金持仓占比超37%。累计持有120亿的光伏龙头,占所有管理资金的32%。

这基本可算是All in光伏赛道。

然而,在光伏过去2年大幅下跌过程中,刘格菘配置的光伏重仓股只是微调,死扛死守,最终导致巨额亏损,远远跑输同行经理以及大盘表现。

▲广发科技先锋混合前10大重仓股持股变化,来源:iFinD

其实,早在2022年四季度,光伏上下游产业链已经开启价格战,已经向聪明投资者发出止盈落袋的强烈信号。面对这样的行业变化,刘格菘后知后觉。

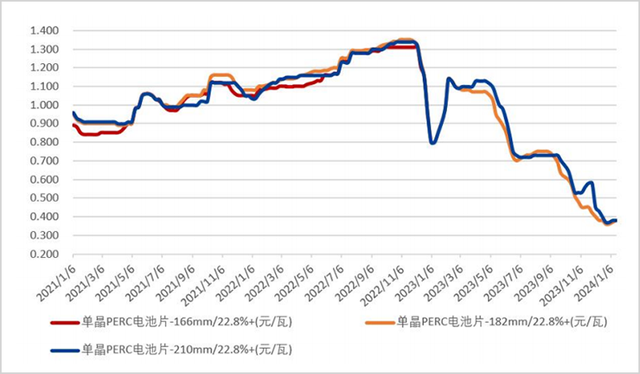

2023一整年,硅料、硅片、电池片、组件等价格持续雪崩式暴跌,发出再也明确不过的产能过剩信号。其中,硅片价格从每片10元(210mm)跌至如今的2.8元,跌幅高达72%。电池片价格从1.3元/W暴跌至如今0.4元/W,跌幅高达70%。

▲电池片价格趋势,来源:华金证券

由于前期光伏产能扩张过于激进,产能出清过程可能会持续数年。要知道,2023年,光伏制造端的硅料、硅片、电池片、组件四个环节产能均超过900GW。据此前机构预测,2023年和2024年全球组件需求分别为525GW和645GW,过剩是显而易见的。

面对如此重大的赛道逻辑转变,刘格菘还死拿着隆基、晶澳、晶科、锦浪科技、天合光能、阳光电源。前四家龙头在这一波均跌了70%左右(2024年1月29日至1月31日,以上龙头暴跌逾12%,刘格菘旗下主力基金暴跌逾10%),估值泡沫破裂,已基本回吐过去几年的数倍涨幅。

基民们发出灵魂拷问:他为何不减仓光伏?是专业研究能力不足?还是躺平赛道股躺习惯了?亦或是另有什么猫腻?

但聪明投资者早已止盈离场。比如陕西煤业旗下朱雀基金在2017年持有隆基5%左右的股份,在2020年三季度减仓止盈。2018年开始,陕煤还亲自下场增持隆基,在2022年二季度大幅减仓止盈。

同行基金经理崔宸龙在2023年大幅砍仓光伏在内的新能源,调仓为多只电力龙头。其业绩表现要远远好于刘格菘旗下的基金表现。

索罗斯曾经说过,要获得财富做法就是认清其假象,投入其中,然后在假象被公众认知之前退出游戏。光伏何尝又不是呢!此前有预期劲爆的故事可讲,产业链大小公司都上涨几倍,乃至数十倍,估值在2021年前后去到了大几十倍,乃至百倍,可持续吗?

显然不可能。

光伏赛道财富效应被公众接受与认知时,是该退出了。结果刘格菘陪伴这些公司上天下地,遥想着穿越周期。可光伏不是白酒,商业模式决定了长期并不能持续向好。

当然,刘格菘在过去几年也有值得称道的操作。比如2021年二季度杀入赛力斯,一路波折加仓,到2022Q2将其打到第一大重仓股,后伴随股价下挫逐步减仓,但2023年又开始加回仓位,应该吃到不少赛力斯股价上涨的主升浪。

但这样的操作无法扭转溃败的战绩。对于他来讲,内心也许是煎熬的,但旗下基金3年累计收取超20亿元的管理费一分不会少。但高位追进去的基民就有些惨了,亏了就亏了,想要回本恐怕遥遥无期。

未来,基民们还是多警惕一下高位封神的基金吧。

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

枪毙此人

该收得手续费一点没少收

老鼠

斗士喝基民的血

老鼠仓,搞利益输送。