欧盟最近颁布了一项立法,旨在提高其关键原材料(crm)供应的安全性,并使其更具战略自主权(2024年关键原材料法案)。虽然能源转型将需要大量的CRMs,但CRMs的开采和加工主要集中在地缘政治上远离欧盟的国家(见图1)。例如,73%的钴是在刚果民主共和国开采的,69%的稀土元素是在中国开采的,全球一半的镍供应是在印度尼西亚开采的(USGS 2023)。这种供应集中引发了人们的担忧,即占主导地位的国家可能会利用其市场地位作为杠杆,追求其他战略重点(Buysse和Essers 2023),突显了加强欧盟原材料战略的迫切需要。

生产的地理集中与控制CRM供应的公司集中相结合,产生寡头垄断的市场结构(IRENA 2023)。少数跨国公司和国有企业(SOEs)在全球生产中占据相当大的份额。例如,四大矿业公司控制着全球约55%的钴产量,而五大矿业公司控制着全球80%的锂产量。

图1欧盟进口产品的世界产量份额(x轴)与CRM生产商与欧盟的地缘政治距离(y轴)的比较

注:地缘政治距离反映了各国对美国领导的自由秩序的立场,基于一个动态有序空间模型,以联合国大会的投票作为输入。无单位,取值范围为0 ~ 6。每个矿物和生产阶段只显示了两个主要生产国。C表示天然石墨、Co钴、Cu铜、Li锂和Ni镍。AUS代表澳大利亚,BRA代表巴西,CHL代表智利,CHN代表中国,COD代表刚果民主共和国(DRC), FIN代表芬兰,IDN代表印度尼西亚,PER代表秘鲁,PHL代表菲律宾,RUS代表俄罗斯。

资料来源:Bailey等人(2017),欧盟委员会(2023),以及作者的计算。

欧洲投资者控制着CRM上市矿业公司的很大一部分资本。

虽然资源的地理集中有很好的记录(IRENA 2023, Javorcik et al. 2023),但采掘公司的所有权利益却不那么明显。然而,记录对矿业公司的控制来源对于评估战略依赖至关重要。在Leruth et al.(2022)的基础上,我们设计了一个综合数据库,记录了涉及钴、铜、锂、镍和稀土开采的全球上市公司股东的来源(Faubert et al. 2024)。

我们开发了几个指标来绘制资本所有者的地理来源,包括生产和市值加权持股率,辅以关注多数股权的指标。所有指标都表明,非欧洲投资者控制着CRM上市矿业公司的很大一部分资本。

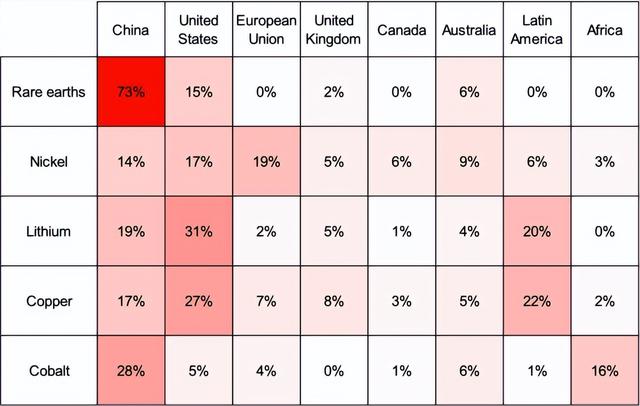

图2总结了钴、铜、锂、镍和稀土的投资者来源的拥有率。中国在稀土、钴和锂开采方面的领先地位尤为显著。相比之下,欧洲投资者在CRM矿业公司中持有有限股份。欧盟在镍业持有相对较高的股份,部分反映了在塞浦路斯的投资代表了俄罗斯的利益。除中国外,美国投资者也持有大量“黄金”,尤其是在锂和铜行业。尽管拉美投资者在锂和铜生产企业的资本中占有相当大的份额,但相对于该地区在全球生产中所占的份额,他们的代表性不足。考虑到澳大利亚锂资源的重要性,澳大利亚投资者对锂的权重相对有限。事实上,虽然澳大利亚的锂产量占全球的一半(USGS 2023),但其最大的两个锂矿为中国公司所有。

图2关键原材料上市矿业公司生产加权持股率

注:如果剔除代表俄罗斯利益的欧洲投资者,欧盟在镍矿行业的持股比例接近4%,其中俄罗斯投资者约占15%。欧盟在钴矿业领域的持股比例(其中俄罗斯投资者约占3%)接近1%,不包括代表俄罗斯利益的塞浦路斯投资者。

资料来源:Refinitiv和作者计算。

图3突出了生产的地理集中度与通过企业所有权分析的投资者集中度之间可能普遍存在的差异。与位于各自国家的生产相比,美国投资者以及欧盟和英国投资者(在较小程度上)在铜和锂供应方面发挥着更大的作用。相比之下,中国投资者在镍和钴公司中持有大量股份,而这些矿物主要在印度尼西亚(镍)和刚果民主共和国(钴)开采。相比之下,稀土的生产和资本所有权是一致的,美国和中国都是主要的生产国和投资者。

图3生产和所有权的地理集中

注:镍的生产在地理上集中在印度尼西亚,因此在按区域划分镍产量的条形图中,“其他”类别的贡献很大。

资料来源:美国地质调查局、Refinitiv和作者计算。

战略投资者在crm的开发中扮演着重要的角色

表1记录了战略投资者(如国有企业和其他战略投资者(包括创始家族、董事会成员或管理团队))在涉及稀土开采的公司所有权中的优势,以及在较小程度上涉及钴、锂和铜开采的优势。中国投资者绝大多数是战略投资者,这与文献(IRENA 2023)一致。事实上,战略投资者占中国投资者在稀土行业所持股份的86%。战略投资者在拉丁美洲的锂和铜资源开发中也发挥着重要作用。战略投资者在拉美投资者持有的锂开采公司中占67%。总体而言,表1的最后一列证实了稀土公司的战略投资者占主导地位,这些公司主要由中国投资者拥有。战略投资者还拥有钴、锂和铜开采公司三分之一以上的资本。例如,两家战略实体(智利的Pampa集团和中国的天齐锂业)控制着世界第二大锂公司Sociedad Quiımica y Minera (SQM)一半的资本。

表1 2022年CRM矿业公司战略投资者份额

注:战略投资者占中国投资者在稀土行业所持股份的86%。

资料来源:Refinitiv和作者计算。

结论及政策影响

我们的数据库提供了在地缘政治紧张局势日益加剧的背景下,上市CRM公司所有权利益的概述。尽管欧盟的CRM法案旨在通过使欧盟的供应多样化来减少战略依赖,但它并没有解决与矿业资本集中相关的脆弱性。事实上,CRM法案在生产国层面设定了多样化目标。这些目标没有解决与资本所有权相关的集中度风险。然而,通过持股数据来评估矿业部门的集中度,与矿山的地理位置相比,显示出非常不同的情况。因此,我们的数据库可能有助于识别与资本所有权相关的脆弱性,并有助于完善多元化目标。

CRM法案还旨在提高欧盟在提取、加工和回收关键原材料方面的能力。发展欧洲采矿业将需要来自私人来源的大量资金(Hache和Normand 2024)。鉴于欧盟致力于加强其经济安全,评估欧洲矿业公司的控制权来源对于衡量欧盟内部的供应和地缘政治风险至关重要。在此背景下,我们的研究结果表明,欧盟宣布的新矿业项目的控制来源需要提高透明度。

总体而言,我们的分析强调了加强欧盟战略自主权的必要性,并建议需要制定一项针对金属的战略。特别是,如果欧洲实体寻求增加其在主要CRM公司的股份,我们的数据库可以在指导投资决策方面发挥重要作用。英文来源:Julien Le Roux

参考

Bailey, M A, A Strezhnev and E Voeten (2017), “Estimating Dynamic State Preferences from United Nations Voting Data”, Journal of Conflict Resolution 61(2): 430–56, February.

Buysse K and D Essers (2023), “Critical raw materials: from dependency to open strategic autonomy?”, Economic Review, November, 1–35.

European Commission (2023), Study on the critical raw materials for the EU 2023: final report, Publications Office of the EU, May.

Faubert, V, N Guessé and J Le Roux (2024), “Capital in the Twenty-First Century: Who owns the capital of firms producing critical raw materials?”, Banque de France Working Paper, July.

Hache, E and E Normand (2024),“Critical materials: assessing the EU strategy”, Veblen Institute, March.等等。