农村金融,合作性金融,监管

从全球的视角来看,合作性金融机构最早出现在19世纪中叶的德国,其主要组织模式为无论股权多少,均为一人一票的经典合作金融模式。此后,合作性金融的模式逐步在欧洲及全球推广。1995年,国际合作联盟确定了自愿入股、民主管理、非盈利性、自主自立、宣传教育、合作联合和关心社区等七项原则,并将此作为农村信用社治理结构的基础。

目前,全球的合作性金融机构大致可分为三类:合作性银行、信贷联盟和政府支持的合作性金融机构。其中,合作性银行和信贷联盟为自主运营,并不受政府直接或者间接干预,二者区别在于合作性银行可同时面向会员和非会员展业,且其对非会员展业不受限制,而信贷联盟则主要面向会员展业,对非会员展业受到一定限制。而对于政府支持的合作性金融机构的展业范围,既有部分经济体要求其仅能对会员展业,亦有部分经济体允许其在一定限额内对非会员展业。

总结来看,我们通过对境外合作性金融机构的股权结构、公司治理、风险管理、展业情况、经营效果、外部监管等维度的考察,挖掘经营稳健境外合作性金融机构的经验做法,分析经营不善境外合作性金融机构出现问题的原因,结合典型合作性金融机构的经营情况,总结了境外合作性金融机构在股权及管理结构、展业范围、聚焦农业、外部审计等方面的相关经验。

一是境外合作性金融机构股权及管理结构普遍采取自下而上控股,自上而下管理的模式。自下而上控股、自上而下管理的合作性金融机构架构为境外典型的合作性金融机构治理体系,不少采用该模式的境外合作性金融机构取得了较好的营业效果,因此该模式并不会必然使得合作性金融机构陷入经营困境。

二是主要面向会员展业的境外合作性金融机构表现更为稳健,突破会员范围展业的合作性金融机构出现危机的可能性更大。从法律法规层面来看,各经济体的法律和监管规定仍鼓励合作性金融机构坚持服务地方和会员的宗旨。从实践层面的案例来看,20世纪90年代以来陷入危机的合作性金融机构几乎都突破了主要面向会员提供金融服务的约束,大量面向非会员展业。

三是部分境外合作性金融机构更专注于发放农业贷款,对于位于农村地区各类主体的非农业贷款发放规模有限。从境外的经验来看,与商业银行相比,合作性金融机构仍是农村地区的主要金融机构。而从经营相对成功的机构的情况来看,其贷款投向以农业相关主体为主,对于农村地区其他主体的非农业贷款投放规模相对有限。

四是定期严格的外部审计有利于维持境外合作性金融机构的良好运作。从境外典型合作性金融机构外部审计监督来看,一方面,定期严格的外部审计有助于提升合作性金融机构经营规范化,也将有效约束合作性金融机构行为,与监管部门监管检查形成协同有效的合作性金融外部约束机制。另一方面,定期的外部审计也是对合作性金融机构的定期全面体检,可以在问题出现早期发现“病症”,并采取早期纠正措施进行干预,有利于合作性金融机构的持续良好运行。

一、境外合作性金融机构介绍1.1 境外合作性金融机构的发展 从全球的视角来看,合作性金融机构最早出现在19世纪中叶的德国,其主要组织模式为无论股权多少,均为一人一票的经典合作金融模式。 具有金融属性的信用合作组织最早出现在德国。1850年,德国撒克逊地区成立了第一家信用合作社,即相互信贷协会。1862年,德国安哈森地区成立了第一家农村信用合作社。1867年,德国通过了第一部合作组织的立法,即《合作法》。之后,合作金融组织的展业模式逐步在欧洲、北美乃至全球各国落地生根。 十九世纪起源于德国的早期农村信用社在治理机制中,高度强调社员直接参与信用社的民主管理,这也成为后续合作制的重要治理机制。1995年国际合作联盟确定了自愿入股、民主管理、非盈利性、自主自立、宣传教育、合作联合和关心社区的合作制七项原则,并将此作为了农村信用社治理结构的基础。具体来看,这七项原则包括: 第一,自愿入股。对所有能够享受合作社服务和愿意承担社员义务的人开放。 第二,民主管理。各级合作社的经营目标、政策和重大事项由社员民主决定,表决权按照无论股份大小一人一票进行分配。 第三,非盈利性。合作社不以盈利为主要目的,而以提供服务为目的,盈利用于充实资本。 第四,自主自立。合作社自主经营,并独立承担风险。 第五,宣传教育。合作社要为社员提供教育和培训,向公众宣传有关合作的性质和益处。 第六,合作联合。合作社通过与全国性、地方性、区域性等各级别合作社之间的业务合作,为社员提供最有效的服务。 第七,关心社区。合作社在服务社员的同时,致力于为其所在社区的持续发展提供各项支持。

经过150多年的发展,目前全球的合作性金融机构大致可以分为三类:合作性银行、信贷联盟和政府支持的合作性金融机构。其中,合作性银行和信贷联盟为自主运营,并不受政府直接或者间接干预,二者的区别在于合作性银行同时面向会员和非会员展业,而且其对非会员展业不受限制,而信贷联盟则主要面向会员展业,对非会员展业受到一定限制。与上述两类机构相对比,政府支持的合作性金融机构,其展业范围既有仅限制在会员范畴的,例如美国的农场信贷系统(Farm Credit System,FCS);也有虽可以向非会员展业,但是限制其规模,例如日本的农协系统,农协被要求向非会员发放贷款数额不得超过总存量贷款额的20%。 从地域分布来看,境外合作性金融机构一般是农村地区的主要的金融服务提供机构之一,虽然合作性金融机构在城市地区亦有分布,但是一般而言城市地区金融服务仍主要由商业银行等金融机构提供。

从营业收入来看,世界上排名靠前的合作性金融机构多集中在欧洲。营业收入世界排名前10的合作性金融机构有7家来自欧洲,其中前5名均为来自欧洲的合作性金融机构,包括法国农业信贷集团、法国BPCE集团、德国BVR、法国国民互助信贷集团和荷兰合作集团(Rabobank)等。

1.2 境外合作性金融机构的股权和运作模式 境外合作性金融机构主要的运作模式为一家中央性质合作银行外附加旗下多家地方性合作银行,同时中央性质合作性银行还直接拥有多家各类金融服务公司的结构。中央合作银行一般负责流动性、协调等工作,除了特殊情况,一般不直接干预地方合作银行的运营,地方合作银行的运营相对较为独立。集团内的机构共享支付系统、清算系统、IT架构和员工培训体系等。此外,集团内的机构一般会避免竞争。部分国家的中央合作银行对地方合作银行还享有较大监督权限。

从股权结构上来看,境外的合作性金融机构一般采取自下而上的控股结构[1]:地方合作银行由会员控股,地方合作银行控股中央合作银行[2],中央合作银行控股集团内其他金融服务公司等。

境外合作性银行多长期维持其合作制模式,不过也出现过合作性银行被改制为商业银行或者将其部分股份上市的情况,但该情况较为少见,仅出现在意大利等少数经济体。以意大利合作性银行人民银行(Banche Popolari)[3]为例,该机构与合作性银行外的非会员客户业务来往较多。在2008年,该银行的存款超过80%来自非会员,贷款超过90%向非会员发放,Banche Popolari部分旗下的银行还在股票市场公开上市,其经营模式已接近商业银行。意大利于2011-2014年欧债危机期间受到较大打击,并爆发了银行危机,Banche Popolari亦出现了严重损失。彼时Banche Popolari坚持一人一票的合作制,但是由于该制度导致大股东与小股东投票权一致,因此该制度被认为不利于鼓励大股东在危机期间注资救助银行。在此背景下,2015年意大利国会通过法案,要求Banche Popolari旗下资产规模超过80亿欧元的合作性银行全部改制成商业银行。目前,相关改制工作已基本完成[4],改制成商业银行的合作型银行废除了合作性银行“无论股权大小,一人一票”的制度,改革为商业银行根据股权比例分配投票权的模式。不过,亦有法国、芬兰等部分经济体在将合作性银行部分股份上市后出现了由于经营目标混乱,导致经营状况下降的情况。 在股东来源情况方面,境外大多数经济体法律规定合作性银行的会员一般应来自于地方合作银行所在辖区。会员必须购买地方合作银行股份方可获得会员资格。与之相对应,在股份转让方面,境外合作性金融机构一般不允许会员的股份转让,退股需要得到地方合作银行批准,并一般以面值赎回。

尽管各经济体合作性金融机构的展业范围近几十年来有明显扩大,但各国法律和监管规定仍鼓励合作性金融机构坚持服务地方和会员的宗旨。根据我们总结,一般而言,许多国家对合作性金融机构对非会员展业有一定限制,整体不鼓励对非会员过多展业。具体来看,有些国家会设置硬性指标:例如,希腊规定,合作性银行非会员的存款和贷款最多不超过总存款和贷款的50%;葡萄牙规定,除非获得特批,合作性银行与非会员的业务往来金额不得超过净资产的35%;西班牙规定,合作性银行与非会员的业务往来金额不得超过总资产的50%;罗马尼亚规定,对非会员的贷款发放总额不得超过总资产的25%[5];日本信用金库的存款来源没有限制,但是贷款面向非会员的部分不得超过所有贷款总规模的20%;日本农协则规定,其向非会员发放贷款数额不得超过总存量贷款额的20%。而没有硬性指标的国家,也对合作性银行对非会员展业提出了一系列定性的要求,例如,德国、荷兰、巴西、印度在相关合作社法规中规定合作性银行的目的应以服务会员为主,一般不鼓励对外展业比重过高;除非特殊批准,美国FCS大体禁止向非会员发放贷款。

1.3 境外合作性金融机构的盈余分配制度 合作性金融机构会员一般可以每年获得返利,其计算方式有所差别:在德国、芬兰、巴西、美国(FCS)等经济体,合作性金融机构的返利多寡往往根据该会员参与的存款、贷款、共同基金投资、保险等业务的总规模大小决定。某些经济体的合作银行返利并不与业务规模挂钩,每个会员得到的返利几乎一致,比如葡萄牙的CA集团。此外,部分国家法律对合作性银行还会返利设置上限,例如法国的合作性银行返利相关利率不得高于相关合作性银行近三年平均债券利率加2%的总和。

二、境外合作性金融机构经营情况 2.1 境外合作性金融机构的经营状况 在资产结构方面,大多数合作性银行较少从事衍生品和同业业务,更侧重贷款类业务,一般贷款在总资产中的占比超过50%。

在负债结构方面,境外合作性银行最主要的负债来源一般为客户存款。学者Avisoa(2016)[7]汇总了欧洲最大的16家商业银行和合作性银行的经营数据,结果发现2005-2014年欧洲合作性银行的存款占负债比例维持在70%上下,高于商业银行45%上下的水平。

2.2 境外合作性金融机构的经验和教训 2.2.1 境外合作性金融机构的相关经验 从境外的情况来看,许多国家的合作性金融机构的经营效率好于商业银行,体现为更高的ROA或者ROE。 以德国为例,近50年,德国合作性银行的表现优于德国其他类型的银行。从德国的合作性银行行业整体来看,其自1934年以来没有一家合作性银行倒闭,自1970年代以来没有一年整体出现过亏损,也没有一家合作性银行申请过政府救助,而同时期德国银行业整体曾在不同年份出现过亏损,甚至有部分商业银行由于亏损严重还接受政府救助[8]。葡萄牙合作性银行集团(CA集团)在2000-2013年的ROA也持续高于葡萄牙银行业。法国合作性银行在1990年代ROA也持续高于商业银行。

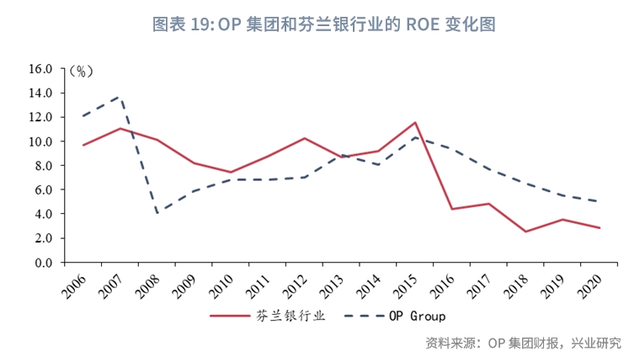

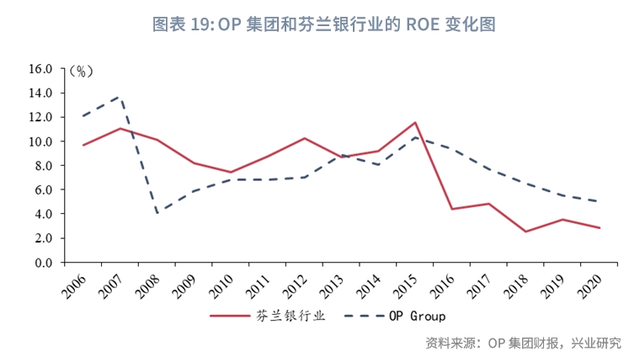

2008年全球金融危机以来,德国的合作性银行整体利润持续高于商业银行。即便在金融危机最严重的时期,德国的合作性银行整体也处于盈利状态,而商业银行则出现较大亏损。与之相类似,芬兰合作性银行在1990年代北欧银行业危机期间表现也好于芬兰的商业银行。

从巴西的情况来看,2011-2020年,巴西合作性金融机构Sicredi集团的ROE长期高于巴西银行业,原因或为Sicredi集团较少涉及高风险业务,主要面向地方经营、坚持合作制初心的较为健康的经营模式。

2.2.2 境外合作性金融机构的相关教训 进入21世纪以来,部分国家如法国、芬兰的合作性银行体系的表现不再优于商业银行,甚至奥地利、荷兰和韩国的合作性银行还陷入了严重危机。从总体上来看,这些经济体合作性银行业绩下滑乃至出险的原因主要在于以下几个原因: 一是过快、过度进入不熟悉的非传统业务,如保险、衍生品、国际业务等,偏离了服务地方和会员的合作制本源精神。 从法国的情况来看,1990年代初期,法国银行业陷入危机。在危机期间,合作性银行的表现普遍好于商业银行、储蓄银行等其他类型的银行。因此,在银行业整体重组过程中,法国的合作性银行收购了大量陷入危机的商业银行资产。此举导致法国合作性银行在该国银行业的业务份额迅速提高,其业务范围也迅速扩展至各类非传统业务。法国农业信贷银行1990年代以前涉足国际业务较少,其在1990年代大量收购了陷入危机的法国相关商业银行及其子公司。并购重组后的法国农业信贷集团业务涉及了大量境外业务,以及合作性金融机构的非传统业务。2001年,法国农业信贷集团将30%的股份进行IPO,此举背离了合作性银行一般不上市的传统。截至2023年年底,法国农业信贷集团高达46%的股份上市。基于这些变动,Ory(2006)[9]指出,与德国等国的合作性银行体系不同,法国的合作性银行体系已经不是纯粹的合作性银行体系,而是一种商业银行和合作性银行混合的体系。这种混合体系造成部分法国的合作性银行经营目标出现混乱,同时导致法国的合作性银行涉足了之前并不熟悉的、非合作金融传统的、偏高风险的领域,这也是其进入21世纪后业绩表现下降的重要原因。与之相比,德国等国的合作性银行并未经历类似的变动,其表现仍旧优于同一经济体的商业银行。

从芬兰的情况来看,1990年代初期,芬兰银行业也陷入了危机。在危机期间,芬兰合作性银行的表现也优于商业银行和储蓄银行等其他类型的银行。与法国不同,芬兰合作性银行主要收购对象是偏重地方运营的储蓄银行[11],而不像法国那样大量收购商业银行及其子公司,因此其仍旧大体维持了合作性银行的经营目标。2005年,芬兰OP集团收购了保险公司柏友拉(Pohjola),正式进入保险业务。然而,2008年全球金融危机期间,芬兰合作性银行的ROE不如芬兰银行业,其中最主要的原因就在于保险业务而非其银行业务造成的损失。此外,2014年芬兰OP集团将其在股票市场上市的股份[12]全部退市,随后OP集团的ROE持续好于芬兰整体银行业。从芬兰的案例来看,相较于合作制与股份制的混合模式,维持纯粹合作制模式更有利于合作性银行的经营。

从奥地利的情况来看,1990年代以前,作为合作性银行的奥地利国民银行(Oesterreichische Volksbanken AG ,简称VBAG)大体维持传统的面向地方运营、聚焦传统信贷业务的经典合作性银行模式,其股份也几乎全部被旗下合作性银行持有。然而,进入1990年代,奥地利国民银行的展业范围和股权结构发生了变化。1996年,奥地利国民银行25%的股份被德国合作性银行DZ集团收购。在1990年代,奥地利国民银行开始对中东欧国家的金融机构进行大规模参股,并向相关国家发放了大量贷款。2008-2009年全球金融危机期间,东欧国家的经济陷入严重衰退,导致大量银行陷入危机,后续的欧债危机则继续打击了欧洲经济,并导致奥地利国民银行的中东欧业务和持有股份出现严重损失并陷入了危机。穆迪2011年评级报告显示其不良贷款率高达23.3%,且绝大多数来源于中东欧国家[13]。2011年奥地利政府介入并救助了奥地利国民银行。Coppola(2015)[14]指出,奥地利国民银行出险的根本原因在于其偏离了合作性的本源:其股份向外国银行出售的跨国持股模式严重偏离了合作性组织地方运营的传统模式,让奥地利国民银行不得不服务于德国DZ银行的利益,而非奥地利本土会员的利益。此外,对其并不熟悉的中东欧国家金融机构进行大量投资并大量从事贷款业务也提高了其经营风险,使得其偏离了扎根本地、地方运营的本质。 从荷兰的情况来看,1980年代开始,荷兰合作银行(Rabobank)开始涉足国际业务,其发展国际业务最初的目的是为了帮助当地农民客户拓展国际业务。然而,荷兰合作银行国际业务的后续发展则偏离了其服务农民客户的初衷。1990年代开始,荷兰合作银行业务扩展至印度尼西亚、新西兰、澳大利亚等国。1996年,荷兰合作银行将其所有国际业务合并,另行成立了国际荷兰合作银行(Rabobank International,简称“RI”)的独立实体。RI的运作和管理相对独立于其荷兰合作银行及其体系,其战略规划职责由RI的管理层负责,而非先前的荷兰合作银行管理层。然而,自从RI成立以来,其与荷兰合作银行的就矛盾不断。例如,RI曾经开展投资银行业务,然而荷兰合作银行高层认为投资银行业务的开展违反了合作银行不追求短期利润的传统,后续投资银行业务被大幅削减,并被严格限制。RI大量的国际业务是否符合合作性原则也长期引发银行内部以及社会层面的争论。 荷兰合作银行在2008年全球金融危机和2009-2010年欧债危机期间并未陷入需要政府救助的地步,不过其大部分损失均由其国际业务造成,而国际业务并非合作性银行的传统业务。由于国际业务的损失远高于非国际业务,其国际资产占总资产比重从2006年的40%下降至2014年的25%左右。

2013年,荷兰合作银行卷入了操纵伦敦银行间拆借利率[15](LIBOR)的丑闻,后续被欧美金融监管机构罚款10亿欧元,导致其陷入了信任危机,显示其国际业务部分仍旧是其整体业务的薄弱环节。 二是监管不到位,部分经济体的合作性金融机构并不受金融监管部门统一监管,或者其监管规则相对宽松、监管检查频率相对较低。 从韩国的经验来看,2023年7月份,韩国部分地方合作社陷入严重危机,但是经过韩国金融监管机构和各类金融机构的援助措施,当年7月底情况已经趋于稳定。造成危机的原因有:一是韩国社区信用合作社不受韩国金融监管机构监管,而受行政安全部监管,其监管规则较一般银行更宽松,检查频率较低。二是近年在其他韩国银行按监管部门要求收紧抵押贷款要求时,韩国社区信用合作社不需受相应约束,房地产贷款规模上升,在韩国央行加息、房地产价格下跌、还款人压力上升时,其房地产贷款大量坏账。 从韩国的情况来看,当前《巴塞尔协议》等国际通行的银行监管要求对韩国社区信用合作社并不直接适用。韩国行政安全部为社区信用合作社单独制定各类监管指标,且其标准远远比受到《巴塞尔协议》约束的商业银行要宽松。例如,监管要求韩国商业银行最低资本充足率为10.5%,而社区信用合作社仅为4%。又如,韩国中央合作银行在对地方合作社进行检查时,检查频率为两年至少一次,频率偏低。而且,检查时较韩国其他监管机构对具体定量指标关注度不够高,其早期纠正机制不够健全。再如,韩国农协、渔协在纯资本比率(Pure Capital Ratio)[16]低于特定指标时立即启动纠错机制,而韩国中央合作银行无此机制[17]。 此外,其保险业务也不受到韩国《保险法》约束。整体来说,韩国社区信用合作社的各类金融业务的监管要求都独立于韩国其他一般银行的监管规则、监管体系,且其监管要求较为宽松。这一系列因素也为2023年6月韩国社区信用合作社出现危机埋下了隐患。

从日本的情况来看,日本农协出险的重要原因在于其不受日本银行业监管机构监管,因此逆势增加了大量日本住宅金融专门公司的敞口。日本住宅金融专门公司(英文名Jusen)是一类专门提供住房贷款的公司,于1970年代由日本各大银行协助成立,其资金来源为从银行以及农协的借款,资产投向为住房贷款。1990年代开始,日本政府开始限制银行向住宅金融专门公司提供贷款,但是并未对农协体系的合作性金融机构进行限制。此外,在1980年代由于日本土地价格上升,大量城郊农民抛售其土地并将相关收入存入农协体系的合作性金融机构。传统上农协系统将大部分资金投向面向农民会员的贷款,但是由于存款大量增加,当时日本社会普遍认为房地产价格会继续上涨,因此农协系统将大量资金投向日本住宅金融公司。于是,农协为住宅金融专门公司提供的贷款数量急剧上升,从1985年至1992年,相关数额增长至6倍[18]。此后,日本房地产价格暴跌,导致日本住宅金融专门公司出险,进而也导致了日本农协陷入危机。与韩国社区信用合作社不受韩国银行业监管机构监管一样,日本农协也不受日本银行业监管机构的监管,相关监管要求也不如日本商业银行严格。

三、境外合作性金融机构的监管 一般来说,各国合作性银行受到各国央行等国内监管机构和各国银行法、合作社法以及《巴塞尔协议III》(简称“《巴III》”)等各类法案的约束。由于合作性银行普遍发债,其还受到债券投资人的约束。少数公开发行股票的合作性银行还受到股票投资人“用脚投票”的市场约束。少数跨国业务较多的合作性银行如荷兰合作银行(Rabobank)和法国农业信贷银行集团还由于跨国展业的情况,受到了其东道国之外的其他国家监管机构的约束。

监管机构在实施监管行为的时候,一般会进行定期检查和不定期抽查。定期检查的频率一般为每年或者每18个月至少1次。检查分为线上数据检查和线下实地考察。 从美国的情况来看,美国主要通过农场信贷管理局(FCA)对FCS开展监管。FCA的全称是农场信贷管理局(Farm Credit Administration),是一个由美国国会批准成立负责监管FCS的机构。 FCA对FCS监管的总体原则是确保FCS正常运作并符合各类规定以支持美国农业和农村地区的发展。其中,FCA重点关注被检查机构的资本、资产、管理、盈利、流动性等因素,并以这些指标来衡量相关机构的风险,找出造成相关风险的原因,确保相关机构及时降低风险并遵守各类规章制度。 FCA会对FCS系统内各个机构每18个月至少实施一次检查活动。FCA对公司规定股东设置要严格遵循合作性原则:无论股份大小,投票权均等。此外,FCA虽然允许FCS辖区和子辖区以外的借款人参与FCS的控股和借款,但是相关FCS机构必须制定相关规则防范风险,FCA在检查时会重点关注涉外部份贷款情况。 FCA对FCS的公司治理方面有明确要求。FCA规定FCS各个银行和信贷协会的最高决策层是董事会(board of directors)。董事会负责选择并考核首席执行官、制定战略规划和年度预算等事宜。董事会成员由内部董事和外部董事构成。FCA规定董事会由提名委员会(nominating committee)提名内部董事候选人,并由股东投票决定内部董事人选,股东不论贷款额大小人均都只有一票。FCS的提名委员会成员也是由股东选举产生,FCA规定提名委员会成员的任期一年,可以连任。FCS董事会还必须聘请外部董事,外部董事并非由股东选举产生,而是由已有的董事批准产生。此外,所有的FCS系统银行和信贷协会的董事会成员中至少一名成员必须是FCA认定的财务专家或者顾问。FCS的内部、外部董事同时受到股东内部监督和FCA的外部监督。股东有权投票罢免内部和外部董事,FCA也有权取消董事的资格。除了必须设立提名委员会外,FCA还规定各个FCS银行和信贷协会还必须设立审计委员会(audit committee)和报酬委员会(compensation committee)。审计委员会和报酬委员会的成员必须是董事会成员。审计委员会负责财务报告的编制过程以及对外部会计公司的选择等审计类事宜,报酬委员会负责制定报酬的规则等报酬类事宜。

FCA对FCS的资本比率有明确要求。相关指标包括核心一级资本充足率、一级资本充足率、资本充足率、一级杠杆率、永续资本充足率、未分配利润杠杆率。

FCA规定FCS必须构建三个层级的流动性准备金和额外的流动性缓冲准备金。流动性覆盖期限由系统银行的资金和高流动性投资类资产之和、FCS的债券本金和FCS系统银行的借款之和算出。FCA规定一级流动性准备金须提供15天的流动性覆盖,二级流动性准备金须进一步提供额外15天的流动性覆盖,三级流动性准备金须更进一步提供额外60天流动性覆盖,而流动性缓冲准备金则须确保FCS的流动性覆盖期限超过90天。截至2021年年底,FCS系统银行的流动性覆盖期限处在158-235天的范围,远超过FCA对FCS流动性期限的90天标准。

FCA对FCS的资本和流动性进行例行检查时还会进行压力测试,重点关注FCS是否如实汇报相关指标并满足相关要求,以确保FCS的资本和流动性质量[20]。 FCA对FCS贷款发放范围、用途和抵押率有较为明确要求。其中,FCA允许FCS向辖区和子辖区以外的借款人发放贷款,但是FCS机构必须制定完备的制度来防范相关风险,FCA在检查时会重点关注辖区外部分贷款的情况。实践中,目前FCS也基本不向辖区外借款人发放贷款。FCA同时要求FCS的贷款对象须为从事农业生产活动的人,且贷款用途须与农业相关或者为满足农业生产者农村住房和家庭需求。FCA的贷款不得应用于上述用途以外的用途,且不得以投机为目的。[21]此外,FCA要求FCS的借款人的不动产贷款与FCS对相关不动产估价的比值不得高于85%。 从欧盟的情况来看,对于合作性银行,其在适用通用监管规则的同时,还根据其本身的规模、内涵风险情况运用适配性原则,对其监管规则进行了一定的合理简化。尽管许多国家的合作性银行和商业银行受到同样的监管标准,但是在对合作性银行监管落地时,由于合作性银行的股权结构和运作模式有别于商业银行,部分经济体仍旧会对合作性银行监管进行一定的差异化对待。这背后是对巴塞尔银行监管委员会适配性原则(Principle of proportionality)的落地。其中,欧盟资本要求规则(Capital Requirements Regulation)的详述(Recital)第128条中明确规定欧盟监管机构在对合作性金融组织或相似组织制定监管规则以及指标时要制定与之规模、性质和复杂度相匹配的规则和指标。各国在针对合作性银行监管时有一些有别于商业银行特殊的监管细则和指标。这种适配性的监管规则在欧洲合作性银行落地时在两方面体现的最为突出。 第一,体现在资本监管要求方面。由于合作性银行大多不公开上市,因此其资本补充方式较商业银行来说更为有限,因此欧盟各国将有较大赎回难度的合作性银行会员股算作普通股权,计入核心一级资本(CET1 Capital),较商业银行所发行股份被认定为核心一级资本的监管认定标准来说更为宽松。 第二,适配性原则体现在对于中央合作银行和地方合作银行的区别对待。欧洲合作性银行体系普遍由中央合作银行和地方合作银行组成,两者均受到《巴塞尔协议III》的约束,而由中央合作银行和地方合作银行组成的合作性银行集团作为一个整体也受到《巴塞尔协议III》的约束。业务上来说,中央合作银行一般参与较少的零售业务,以为地方合作银行提供流动性为主,而地方合作银行经常将资金存入中央合作银行中。欧洲各国普遍根据中央合作银行和地方合作银行功能的不同制定针对两者不同的监管规则和指标,并一般不把地方合作银行存入中央合作银行的资金当做资金流出。 四、境外合作性金融机构的治理和风险防范 4.1 境外合作性金融机构的治理 境外合作性银行的治理结构以会员大会、董事会、监事会和各类委员会的方式为主。其中,会员大会负责选举监事会、董事会等成员,并投票通过预算等重要事宜;董事会负责公司运营及战略制定工作;监事会负责监督董事会工作以及合作性银行风险事宜;各个委员会一般隶属于会员大会、董事会或者监事会,负责更具体的运营及风险防范事宜。少数国家如芬兰的合作性银行单独设置执行管理层,单独行使公司战略制定的职能,而多数国家的合作性银行将运营与战略制定的工作都交由董事会完成。另外,部分南欧国家如葡萄牙还设置审计委员会,其职权大体上与监事会相同。各个机构必须设置内部审计机构,审计机构负责人必须由相关专业人士担任,并且接受外部定期审计,外部审计频率不得少于1年1次。此外,外部审计人员也要符合比较严格的资质要求[22]。

4.2 境外合作性金融机构的风险防范 境外的合作性金融机构一般通过建立内部风险防控体系、风险分类管理、存款保险制度、预防破产制度、内部互相援助制度以及外置风险防范基金的方式来进行风险防范。 内部风险防控体系一般由监事会、风险委员会和审计委员会主要负责。具体执行方面,合作性金融机构普遍设置三条防线,负责对日常经营管理、内部控制活动和内部审计方面的风险防范事宜。

合作性金融机构还进行风险分类管理,不同机构分类不尽相同,但大体包括信贷风险、市场风险、流动性风险等。 以隶属于日本农协的日本农林中央金库为例,农林中央金库将风险防范分为市场、信贷、流动性和操作四大类风险进行管理: 在信用风险防范方面,对于一般的贷款资金还款风险保障主要以抵押担保物为主,同时日本农协利用兼营金融业务以外业务的优势,原则上每周召开1次兼有房地产部门等各部门责任人组成的资产负债管理(Asset Liability Management,简称ALM)委员会,从多方面进行信息的交流沟通、讨论经济情况。同时,每月召开全体管理人员的资产负债管理委员会,进行监视研究,力求第一时间发现日本农协信用信贷的异常情况,遏制化解重大风险。例如,对于房地产相关的贷款项目,由于抵押的大部分都是土地区划农协事业的实施地区,因此土地转化资金较容易,通过与其他部门的合作协调,农协通过房地产部门,直接进行土地买卖,拥有独立的处理手段,从而抑制不良债务的发生。 为了在出借交易中维持和提高资产的稳健性,日本农协的内部信用合作部门还会严格进行资产的自我审查,根据资产自我鉴定的结果,信用部门会将必要的一定数额资金作为坏账准备金计入,并定期公开和接受审计监督。此外,农协对农户的经营销售所得及分红利润收入也有一定的资金存入要求,通过增强会员使用农协事业服务的粘性,显著减小农户的还款风险[23]。

日本农协还建立了包括存款保险制度(农林水产业协同组合储蓄保险制度)和预防破产制度的双重安全网保护。 存款保险制度是由日本政府、中央银行、农林中央金库和信农联各按25%的比例出资组建“农林水产业协同组合储金保险公司”,注册资本3亿日元,凡到农协存款的储户自动入保,在农林水产业协同组合无法退还存款等情况下,存款保险机构负责向存款者赔偿,保护储蓄者,维持信用秩序。部分基层农协还会根据自身的发展情况和特点,基于基准的指标要求之上,编订适用于自身的风险防范指标。

预防破产制度(Bankruptcy Prevention System)是日本农协事先设定财务指标基准和业务事业经营情况标准,划分为三个级别,当发生该预设的破产危险情况时,按照具体情况对应的级别采取相应的措施补救,同时对其资金的使用,按照其对应的级别加以限制。 同时,日本农协还配套建立有相互援助制度,对可能发生破产危险的农业协同组合提供资金、担保、降息等方面的援助,按照不同级别加以区分援助。根据日本农协体系相互援助制度的要求,每年基层农协会将自身10%的存款存入农林中央金库作为专项风险准备金。此外,日本作为一个多自然灾害发生的国家,对于发生区域性大地震等特别严重的不可抗力事件,日本农协还提出了特别支援制度,用于紧急支援。 值得注意的是,风险防范基金是许多国家的法规要求合作性金融机构成立的一类用于预防潜在风险的基金。风险防范基金的名称叫保险基金(insurance fund)或者准备金基金(reserve fund)。一般有两种形式,一种是强制从净利润中提取,另一种是根据贷款的风险程度提取相应的保费。 一是净利润提取以积累风险准备基金的积累资金模式。境外监管机构一般会要求合作性金融机构将每年净利润的10%-40%投入准备金基金或者保险基金中,相关基金不得分配给会员,除非特殊情况不得动用。比如,印度要求合作性金融机构将其净利润的10%投入准备金基金中。巴西合作性金融机构每年应至少将净利润的10%投入保险基金,作为防范风险的重要手段。欧盟规定合作性金融机构将至少将近利润的15%投入准备金基金。 二是根据贷款风险收取保费的积累资金模式。美国法律规定FCS系统银行每年须向相关保险基金支付其应计贷款[24]额的0.15%和非应计贷款额的0.25%的保险费用。相关保险基金可调整其保险费率,但是其基金资产规模须大于被相关保险基金保险覆盖的FCS系统银行债券资产的2%。

五、总结 我们通过对境外合作性金融机构的股权结构、公司治理、风险管理、展业情况、经营效果、外部监管等多个维度的考察,挖掘经营稳定境外合作性金融机构的经验做法,分析经营不善境外合作性金融机构出现问题的原因,结合典型合作性金融机构的经营情况,总结了境外合作性金融在股权及管理结构、展业范围、聚焦农业、外部审计等方面的相关经验。 一是境外合作性金融机构股权及管理结构普遍采取自下而上控股,自上而下管理的模式。在股权和管理结构方面,境外合作性银行大都由地方合作银行控股中央银行,再由中央合作银行管理地方合作银行。无论是美洲美国的农场信贷系统(FCS)、巴西的Sicredi集团,还是欧洲德国的中央合作银行、法国的农业信贷集团以及亚洲的日本农协系统、印度短期农村合作银行系统均采取这一自下而上控股,自上而下管理的模式。从境外典型的合作性金融机构经营情况来看,在这一股权及管理模式下很多合作性银行经营情况优于当地商业银行。因此,自下而上控股,自上而下管理的合作性金融模式不会必然使得合作性金融机构陷入经营困境。相比较而言,突破会员限制、脱离农业主业、衍生品及国际业务占比高、监管弱化、内外部审计缺失等因素更容易导致合作性金融机构经营出现问题。 二是主要面向会员展业的境外合作性金融机构表现更为稳健,突破了会员范围展业的合作性金融机构出现危机的可能性更大。境外的合作性金融机构以面向会员展业为主的机构均呈现稳定经营态势。比如美国的农场信贷系统除非特殊批准,禁止向非会员发放贷款,其近年表现来看,净息差较为稳定,不良率处于低位,经营较为稳健。从法律法规层面来看,各国法律和监管规定仍鼓励合作性金融机构坚持服务地方和会员的宗旨,许多国家对合作性金融机构向非会员展业有一定限制,整体不鼓励对非会员过多展业。从历史来看,20世纪90年代以来陷入危机的境外合作性金融机构几乎都突破了主要面向会员提供金融服务的约束,大量面向非会员展业。 三是部分境外合作性金融机构更专注于发放农业贷款,对于位于农村地区各类主体的非农业贷款发放规模有限。在合作性金融机构发展之初,其主要以服务农村会员为主,信贷投放上全部面向农业相关业务。后续由于各国城镇化进程的推进,部分合作性金融机构展业范围也有所扩大。但总体来看,与商业银行相比,境外合作性金融机构主要贷款对象仍旧以农业相关主体为主。值得注意的是,贷款对象聚焦于农业相关行业,并且有清晰界定和要求的境外合作性金融机构经营表现较为稳定。以美国为例,农场信贷管理局(FCA)要求FCS的贷款对象须为从事农业生产活动的人,且贷款用途须与农业相关或者为满足农业生产者农村住房和家庭需求,FCS的贷款不得应用于上述用途以外的用途,且不得以投机为目的。 四是定期的严格外部审计有利于维持境外合作性金融机构的良好运作。从境外典型合作性金融机构外部审计监督来看,一方面,定期严格的外部审计有助于提升合作性金融机构经营规范化,也将有效约束合作性金融机构行为,与监管部门监管检查形成协同有效的合作性金融外部约束机制。如葡萄牙要求合作性金融机构必须接受外部定期审计,外部审计频率不得少于1年1次。此外,外部审计人员也要符合比较严格的资质要求。另一方面,定期的外部审计也是对合作性金融机构的定期全面体检,可以在问题出现早期发现“病症”,并采取早期纠正措施进行干预,有利于合作性金融机构的持续良好运行。20世纪90年代,日本信用金库受到日本金融动荡的严重影响,部分地方信用金库陷入破产和难以持续经营的境地。1997年开始,日本政府要求信用金库必须聘请符合资质的外部审计人员。目前,日本合作性金融机构均定期接受严格的外部审计。六、词汇表 BVR:德国国家合作性银行协会(全称为Bundesverband der Deutschen Volksbanken und Raiffeisenbanken)负责在全国和国际上代表德国合作性银行网络,并为地方合作银行提供政策游说、战略协调、教育培训、咨询、广告宣传、存款保险等服务。德国地方合作银行以及中央合作银行均为BVR成员。 BPCE集团:有部分国内文献翻译成法国人民储蓄银行集团,由大众银行(Banques Populaires)和松鼠储蓄银行(Caisses d’Epargne)组成,是法国第二大合作性银行集团。 FCA:全称为农场信贷管理局(Farm Credit Administration),是FCS的监管机构。 FCS:全称是农场信贷系统(Farm Credit System),是一个由美国国会批准成立的支持美国农业和乡村金融的多层级系统性机构。目前,FCS以向金融市场发放债券获取融资并将融来的资金以贷款形式发放给从事农业工作的借款人为主要运作模式,附带提供咨询、人力、信息技术等服务。 OP集团:全称为芬兰合作性银行(Osuuspankki,简称OP集团),是芬兰最大合作金融组织。 Rabobank Group:荷兰合作银行集团的简称,是荷兰最大的合作性银行集团。 RI:荷兰合作银行将其所有国际业务合并,另行成立了国际荷兰合作银行(Rabobank International,简称“RI”)的独立实体。RI的运作和管理相对独立于其荷兰合作银行及其体系,其战略规划职责由RI的管理层负责,而非先前的荷兰合作银行管理层。参考文献1. Poli, Federica. Co-operative banking networks in Europe: Models and performance. Springer Nature, 2019.2. van Dooren, Ingrid, and Jan van Ijperenburg. "The structure and corporate governance of Rabobank Nederland." Int'l. In-House Counsel J. 2 (2008): 1087.3. Ory , “La banque à forme coopérative peut elle soutenir durablement la compétition avec la banque SA”, Finance Contrôle Stratégie – Volume 9, n。2, (2006):121-157.4. Migliorelli, Marco. "Cooperative banks and banking regulation in the EU: Key elements." New Cooperative Banking in Europe: Strategies for Adapting the Business Model Post Crisis (2018): 87-101.5. Avisoa , European banks’ technical efficiency and performance: do business models matter? The case of European co-operatives banks. No. 25. Banque de France, 2016.注:[1]个别境外合作金融机构如美国FCS、日本的农协体系等实施三层结构,这种情况一般出现在人口超过1个亿以上的国家:日本农协的金融系统主要由三层构成:中央一级机构为农林中央金库,县一级(日本的县相当于我国的省级)机构为县信用农业协同组合联合会(简称“信农联”),市町村一级为基层农协。这三级组织间,上级组织要对下级组织提供一定的金融服务。截至2022年,农协系统中有1家农林中央金库,32家信农联和552家基层农协。股权关系方面,农民会员参股基层农协,基层农协参股信农联,信农联参股农林中央金库。农协金融系统隶属于日本的农林渔业合作系统。[2]少数经济体的中央合作银行股权由该经济体境外的合作性银行持有,比如西班牙合作性银行集团(Banco Cooperativo Español)15%的股份被德国合作性银行DZ集团持有。[3]意大利合作性银行体系包括人民银行(Banche Popolari)和合作性信贷银行(Banche di CreditoCooperativo)两大体系。[4]Botta和 Colombo, "The value of voting rights in Italian cooperative banks: a quasi-natural experiment." Managerial Finance 46.7 (2020): 861-882。[5]Karafolas, Simeon, ed. Credit cooperative institutions in European countries. Berlin: Springer, 2016.[6]德国国家合作性银行协会(全称为Bundesverband der Deutschen Volksbanken und Raiffeisenbanken,简称BVR)负责在全国和国际上代表德国合作性银行网络,并为地方合作银行提供政策游说、战略协调、教育培训、咨询、广告宣传、存款保险等服务。德国地方合作银行以及中央合作银行(DZ集团)均为BVR成员。[7]Avisoa , European banks’ technical efficiency and performance: do business models matter? The case of European co-operatives banks. No. 25. Banque de France, 2016.[8]张晓朴、朱鸿鸣等,金融的谜题——德国金融体系比较研究,中信出版社,2021年,270-271。[9]Ory , “La banque à forme coopérative peut elle soutenir durablement la compétition avec la banque SA”, Finance Contrôle Stratégie – Volume 9, n。2, (2006):121-157.[10]这里的合作性银行ROE是法国三家合作性银行的平均ROE;商业银行ROE是法国兴业银行和巴黎银行的平均ROE。[11]储蓄银行的股权结构与合作性银行不同,采取的是商业银行的股份制,但是运营范围一般偏重地方,与合作性银行面向地方服务相对一致。[12]1989年,芬兰OP集团中央合作银行将部分股权上市。[13]Moody’s Investor Service, Credit Opinion: Osterreichische Volksbanken AG, Global Credit Research 2011, [EB/OL], 2011/07/19, [2023/07/07], https://www.yumpu.com/en/document/read/12576556/credit-opinion-osterreichische-volksbanken-ag-volksbank-ag。[14]Coppola, The lesson behind the Austrian co-op banking disaster, Coop news, [EB/OL], 2015/05/21[2023/7/7], https://www.thenews.coop/95508/sector/lesson-behind-austrian-co-op-banking-disaster/。[15]LIBOR是基于报价计算出来的利率,在当时是最重要的基准利率之一。为了衍生品头寸的收益以及在金融危机时期保持流动性声誉等多方面考量,荷兰合作银行长期递交不符合市场正常水平的LIBOR报价以牟利。详情请参考:鲁政委《【经典重温】LIBOR操纵丑闻后的反思及其对我国基准利率体系培育的借鉴-全球货币市场换“锚”系列报告》,https://app.cibresearch.com/shareUrl?name=0000000061d50e090161faead48232e6。[16]纯资本比率(Pure Capital Ratio)是韩国监管机构设置的类似于资本充足率的指标。[17]吴宗仁,韓國基層金融機構存款保險制度之研究,存款保險叢書之115,中央存款保險公司,2008年。[18]Milhaupt, Curtis J., and Mark D. West, Economic organizations and corporate governance in Japan, Oxford University Press, 2004.[19]FCA规定财务专家(financial expert)为拥有财会和为金融机构和大型企业准备并制定财务报表技能的专业性人士。[20]关于FCA的监管情况,具体请见《美国“三农”金融监管体系考察》。[21]FCA在《监管规则》的第613小节明确规定:除CoBank外,FCS每个银行和信贷协会的贷款发放目标是向真正意义上的全职农民(其主要职业是农业、牧业或生产收获水产品)在确保其满足相关条件的情况下,提供充分的信贷;对农业企业的非全职农民提供相较于全职农民更为保守的信贷;对其他类型的贷款人,在确保其贷款目的涉农的前提下,提供更为保守的信贷。对需要外出就业以获取除农业以外的收入或者希望在农村生活以获取非农以外的收入的这类同时正在从事涉农业务的兼职农民,FCS也可以向这类兼职农民提供住房抵押类、其他农业用途类和满足家庭需求类的贷款。此外,不管相关贷款是否涉农,FCS不得向投机类目的的对象发放贷款。[22]20世纪90年代,信用金库也受到日本金融动荡的严重影响,部分地方信用金库陷入破产和难以持续经营的境地。日本政府宣布对包括信用金库在内的所有主要金融机构的存款和贷款进行担保。1993年,信用金库开始受到《巴塞尔协议》约束。1997年开始,日本政府要求信用金库必须聘请外部审计人员。[23] 田杰、李佩哲、彭建,日本农协信用合作治理与风险防控的经验借鉴,亚太经济,2020年第1期,87-95。[24]FCA规定应计贷款指无偿还风险的贷款,非应计贷款指偿还有风险的贷款。

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。