文 | 白嘉嘉

8月30日晚间,软体家具龙头顾家家居交出了一份看起来还不错的中报。

2023年上半年,顾家家居(603816.SH)实现营收88.78亿元,同比降低1.53%,根据网易家居整理的71家上市家居企业中报数据,顾家家居的营收规模位列总榜第四。

单看第二季度,顾家家居的业绩出现了明显回暖,Q2实现营收和净利润分别为49.24、5.23亿元,同比增长10.0%、16.9%。

股市对这份财报给出了不太正面的反馈,8月31日,顾家家居股价下跌1.79%,随后开始上涨,截止9月4日休盘,累计上涨7.99%。

上涨主要是因为受上游房地产行业政策利好消息影响,9月1日梦天家具、江山欧派、我乐家具均涨停,顾家家居当日3.39%的涨幅,在行业中排不进前10。

市场到底在质疑什么?

整装化转型成色不足在眼下这个周期里,最能影响企业估值的变量,无疑是它的整装化转型进程。

而在这份半年报中,顾家家居的整装化转型,并没有显出成色。

从成品家具切入整装化赛道,定制业务是顾家家居需要补上的短板。

顾家家居2015年进入全屋定制市场,分别于2018年投资建设华中(黄冈)基地项目一期,其中包括400万平方米定制家居的产能,以及2019年5月通过了拟使用自筹资金逾10亿元投资建设定制智能家居制造项目的议案。

然而,2023年中报显示,这两个项目的推进均陷入了停滞。

2022年末,华中(黄冈)基地项目和定制智能家居制造项目的工程总进度分别为82.00%和82.29%。而在2023年中报里,两个项目的进度分别为84.63%和84.68%,半年仅推动约2%。

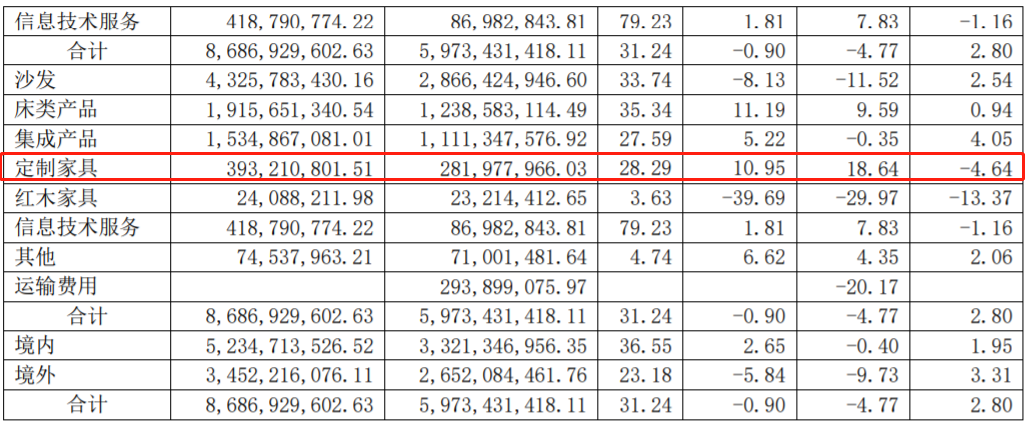

从营收来看,8年时间,顾家家居的在定制家居领域站稳了脚跟,2022年实现营收7.62亿,2017年至2022年间,年复合增长率达54.7%。2023年上半年,定制家具业务的营收再次同比上涨10.95%。

但是,这份漂亮的营收数据背后有一些瑕疵。

比如,在营收再创新高的同时,成本也同步创下了新高,同比增幅18.64%。毛利润方面,在去年微增0.67个百分点达到33.10%后,再次同比下降4.64%。

此外,顾家家居对全屋定制门店数量的回避,也让市场对其转型的进度打上了一个大大的问号。

2021年经销商大会上,顾家家居宣布,计划于2022年达到1000家全屋定制门店。

全屋定制并非新生物,为什么顾家家居将其视作自身整装化转型的关键指标?

简单来说,顾家家居认为,传统的全屋定制存在天然缺陷,研发源头上的不同步,导致业主“整体风格一致”和“一体化拎包入住”的需求往往无法同时满足。

而全屋定制门店,则是顾家家居“定制+软体家具一体化”战略的具象化——通过将企划研发、设计赋能、店态打造等六种能力融为一体,“邀请”消费者参与到各个环节当中,最终实现产品与生活方式的一体化。

然而,无论是2022年年报还是2023年中报,顾家家居均未披露门店数量是否达标, 只能通过每年的开、关店数量观察到企业换血频繁。

前有成品家具局限性,后有激进扩张后遗症建厂进度缓慢、毛利率下降、回避全屋定制门店开店进度,三重现象背后,其实是顾家家居在企业脱离高增长所引起的扩张后遗症。

顾家家居创始人顾江生曾两次提出过“千亿”目标。

一次是2016年在上交所上市的时候,顾江生曾表示要挑战行业标杆宜家集团,并在十年后即2026年,公司市值过1000亿元。另一次则是在2018年,顾江生对销售目标提出千亿计划,即“2018年做到百亿,2028年做到千亿”。

为了实现这两个“千亿”目标,顾家家居开启了激进扩张的步伐。 仅2018年就拿下德国品牌Rolf Benz及RB management、意大利品牌Natuzzi子公司纳图兹贸易(上海)有限公司等多家标的,甚至还要控股另一上市家居企业喜临门(后失败)。另一方面,顾家家居也疯狂加码投资建生产基地。

在扩张的同时,顾家家居冠绝全行业的营销费用也同步攀升,从2017年13.97亿上升到2022年的29.52亿,今年上半年再次同比增长5.97%,达14.29亿。

这套组合拳确实在一段时间内带来了成果,将顾家家居的营收从2017年的66.65亿拉升到了2021年的183.42亿。

然而,营收曲线并没有如顾江生所愿那样一路飙升到千亿,而是在2022年便早早地画上了句点。这一年,顾家家居营销费用同比增长9.19%,但营收却同比下滑了1.83%,主力业务沙发的营收同比下降3.19%,下降趋势延续至今年上半年。

随着潮水退去,顾家家居激进扩张所带来的负债高企、现金流骤降等负面效应浮出水面。中报显示,顾家家居负债总额74.24亿元。其中,短期借款为23.92亿元,较2022年末增长61.69%。

而无论是建厂还是全屋定制门店,均是侵吞现金流的大户,在顾家家居从高增长适应低增长的关键期,不得已而慢下扩张的脚步,也就没有那么令人意外了。

除了消化阵痛,转型成色不足还与顾家家居成品家具企业的基因有关。

与定制家具企业相比,成品家具企业转型整装化,本就是Hard模式。

成品家具企业入局整装赛道面临的第一道难关,是品类储存不足,因此大多数成品家具企业在入局时往往会优先选择以跨界合作,迅速补齐品类短板。

而顾家家居选择了Hard模式里最艰难的一条路——坚持全品类自制。 原因如前文顾家家居推动全屋定制门店所说的那样,由于缺乏一体化设计,传统整装往往在组合、配色、款式等方面存在诸多不协调。

在成品家具企业推动全品类布局的同时,脚程更快的定制家具企业已经将行业的“卷”入了价格战。

成品家居企业也因此陷入了进退两难的境地,不论是自制还是跨界合作,都需要大量的人力物力作为支撑,而激烈的价格战,则让企业的扩张步履维艰。

某种程度上,顾家家居之所以强调“软体家具一体化”,实际上是在为自己找一个安全区。 与衣柜、橱柜、卫浴等原本就需要定制的家具相比,定制沙发、床垫、软床之类的软体家具门槛更高。

但这也意味着顾家家居的整装化转型逐渐摸到了上限,几乎不可能未来再介入已经完全竞争的硬体家具领域,而定制家具企业向软体家具迈进,则仍有余地。

顾家家居要做细水长流的生意前有成品家具在整装化赛道的局限性,后有激进扩张留下的后遗症,进退两难的顾家家居是否就此一蹶不振?

一号公司认为,顾家家居至少还有一个突围方向和两个利好因素能够对业绩形成支撑。

从长期来看,二手房或租赁的翻修或许是顾家家居整装化战略的突围方向。

与新房装修相比,二手房东或房客调整硬装的意愿相对较低,更偏向于通过家居搭配来实现房屋功能和氛围的更新,顾家家居也因此相比定制家具品牌占据优势。

对此,公司总裁李东来曾在业绩说明会上表示:“国内存量房市场广阔,老房翻新装修需求和升级类家居消费需求会进一步提升,尤其翻新需求对品牌家居企业而言是个机遇,而软体产品与地产企业关联度较低,更偏重零售场景消费。”

利好因素方面,效果最直接的是竣工面积的回升。

其实,从今年开始,房屋竣工面积一直呈上升态势。数据显示,1至7月全国房屋竣工面积达3.84亿平方米,同比增长20.5%。其中,7月竣工面积达0.45亿平方米,同比增长33.14%。

一般来说,竣工面积高增意味着家居需求的上涨,B端精装工程率先受益,未来C端零售逐步复苏。顾家家居第二季度的增长,预计和竣工面积的增长关系密切。

第二个利好因素是相关政策对市场预期和信心的提振作用。

例如,“认房不用认贷”政策相继落地北上广深等一线城市,在社会上引起了大量讨论。

《证券日报》调查指出,自7月28日住建部表示,稳固房地产市场企稳回升态势,落实好降低首套房首付比例和贷款利率、个人贷款“认房不用认贷”等措施以来,北京某门店房屋销售量明显好转,大约增加了20%至30%。

在相关政策的推动下,作为家居行业龙头,品牌和产品力出众的顾家家居下半年业绩仍有保障,但是, 这一切的前提都是它肯沉下心来做细水长流的生意。

在黑猫搜索顾家家居,近30天内共计接到投诉25条,回复25条,完成16条,问题解决率约60%。投诉内容涵盖质保、售后、诱导消费等各个方面。据此来看,服务还有提升空间。

从目前的情况来看,顾江生想要如期达成两个千亿目标,恐怕已经不太可能了。不过,对顾家家居来说这也未必不是一个转换管理思维、清理暗疮的契机,毕竟,对一个“家”来说,平平淡淡才是真。