文:华创证券研究所副所长 、首席宏观分析师 张瑜(执业证号:S0360518090001)

联系人:陆银波(15210860866) 袁玲玲(Yuen43)

核心观点

今年春节消费,或延续此前量好于价的态势。但边际上有6条乐观线索值得关注。量的层面有4条。一是出行和旅游人次继续增长,春运前19日全社会跨区域人员流动量同比增长7.9%,多地旅游人次有不同程度增长。二是跨境游快速修复,出入境人数接近2019年同期,入境游在免签政策推动下增速更高。三是商品消费、尤其是消费电子和家电景气度高,假期商圈客流增长21%,电商和部分地区手机、家电实现高双位数增长。四是电影票房,按当前趋势,或超过去年同期,再创新高。价的层面有2条。一是电影票房,人均票价回升,且一二线城市票房占比略有抬升,市场下沉趋势暂缓。二是机票价格,平台数据显示春节机票价格降幅在4.6%,降幅较去年五一、国庆有所收窄。但需要注意的是,关于价格更全面的分析,尚需等文旅部公布的全国旅游数据。报告摘要

(一)量的乐观线索1:出行和旅游人次继续增长跨区域出行继续增长。据交通运输部数据,春运前19日(1月14日-2月1日),全社会跨区域人员流动量较2024年、2019年分别增长7.9%、18.9%。国内旅游热度不减,我们统计9省市中,8省市接待游客数均有不同程度增长。

(二)量的乐观线索2:跨境游、尤其是入境游快速修复

春节假期全国口岸出入境人数,持续修复,接近2019年同期。据国家移民管理局预测数据计算,今年春节假期日均出入境人员数,恢复至2019年同期的98.5%,去年五一、端午、国庆假期分别恢复至2019年的80.1%、93.7%、95.4%。受益于免签政策,入境游增速较高。携程旅行平台数据显示,今年到中国过春节的外国人比2024年增长了1.5倍,创下入境新纪录。

(三)量的乐观线索3:商品消费、尤其是消费电子和家电景气度高

据联通数智智慧足迹数据显示,从除夕到大年初二,全国900多个商圈客流量比去年春节同期增加了21%。受益于“两新”政策,手机、家电等景气度高,天猫平台的数据显示,截至1月30日24点,春节前三天(除夕、初一、初二)手机品类的线上成交额同比增长超过了50%。河南、天津、重庆等地,消费电子、家电销售,实现双位数及以上增长。

(四)量的乐观线索4:电影票房或再创历史记录

截至2月3日12时36分(正月初六),2025春节档总票房(含预售)破77亿,高于去年同期可比数据。去年截至2月15日(初六)11时11分,2024春节档电影票房破60亿。粗略估算同比增幅约28%,或再创新高。

(五)价的乐观线索5:电影票价回升,下沉趋势暂缓

平均票价方面,大年初一至初四在51元左右,高于去年的49.2元。市场结构来看,今年春节档市场下沉趋势或暂缓。今年大年初一,“整体上一二线城市票房占比达49%,略高于去年”,对应三四线城市占比51%,低于去年的52.6%,接近2023年的50.6%,但仍明显高于2018-2022年(平均为47.6%)。

(六)价的乐观线索6:机票价格降幅或有所收窄

航班管家的统计数据显示,截至1月23日,春节机票价格降幅在4.6%,降幅较去年五一、国庆有所收窄(平台显示降幅或在10%以上)。

春节假期,可能偏弱的2个环节:

(一)部分一线城市消费客流增速,低于全国整体水平:据联通数智智慧足迹数据显示,五个国际消费中心城市的商圈客流量(上海、广州、重庆、北京、天津),比去年春节同期增长15%。,低于全国整体的21%。其中,增幅较明显的是重庆、北京、天津,分别增长25%、18%、18%。

(二)地产:增速较去年12月放缓,城市间有分化。农历腊月二十至正月初四的两周,我们统计的12城商品房住宅销售面积同比为+11%。今年1月上半月增速为+13%。去年12月增速为44%。4个一线城市合计增速为26.4%,好于其余8城的2.5%。一线城市内部同样分化,深圳增速最高为94.5%,上海、北京、广州依次为25.6%、14.2%、8.1%。

每周经济观察

(一)景气向上

1)出行:春节国内航班数略高于去年同期。农历腊月二十至正月初四(公历1月19日-2月1日),国内日均航班执行数为1.415万架次,较去年同期+1.3%。

2)物价:节前需求较好,农产品价格齐涨。截止1月27日,猪肉、蔬菜、水果、鸡蛋分别上涨1.7%、5.7%、1.9%、0.9%。

(二)景气向下

1)华创宏观WEI指数再次回落:截至1月26日,WEI指数为4.77%,环比1月19日的5.04%下行0.27%,较2024年9月29日2.50%的低点高了2.26个百分点。同9月底相比,同比增速仍然回升的分项涉及:基建(沥青开工率)、地产销售(商品房成交面积)、服务消费(电影票房)以及工业生产(秦皇岛煤炭吞吐量)。同9月底相比,同比增速持平甚至回落的分项涉及:外需(BDI)、工业生产(钢厂线材产量、PTA产业链负荷率)等领域。

2)市内出行:春节地铁出行略低于去年同期。农历腊月二十至正月初四(公历1月19日-2月1日),已公布数据的11城市,地铁客运量日均为4351万人,今年较去年农历同期-1.4%

3)物价:国际油价大幅下跌。截止1月31日,美油、布油期价分别下跌6.9%、5%。

4)外需:量价高频均回落。1月24日当周,量的高频跟踪指标BDI指数同比回落至-41.7%,前值-23.4%;价的高频跟踪指标RJ/CRB指数同比为14.4%,上周为17.3%。

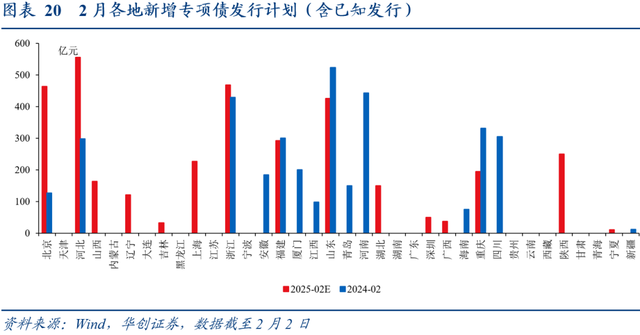

债券发行情况:1月新增地方债发行超去年同期。1月实际发行新增专项债2048亿,2024年同期为580亿。

风险提示:地区情况不能代表全国整体情况;春节假期前几日数据不能代表整体情况;消费不及预期。

报告目录

报告正文

一、春节消费:六条乐观线索和两个偏弱环节

(一)跨区域出行:增速约8%,营业性客运增速更高

据交通运输部数据,春运前19日(1月14日-2月1日),全社会跨区域人员流动量为44.9亿人,较2024年、2019年同期分别增长7.9%、18.9%。

从时间序列看,今年春节出行在腊月二十八以后,增速达到30%左右,或反应了除夕前集中返乡、及假期旅游出行热度的攀升。

分结构看,自驾出行占比维持8成以上,但营业性客运增速超过自驾增速。春运前19日,自驾出行合计36.5亿人,占比82%,较2024年、2019年分别增长7.1%、39.3%;营业性客运量分别较2024年、2019年增长11.8%、-27%。

营业性客运中,公路、水路较同比增速更快,分别较2024年同期增长14.3%、12.4%,但二者仍较2019年缩减约4成左右。铁路、民航较2024年同期分别增长6.9%、7.3%。

(二)地铁航班:接近去年农历同期水平

农历腊月二十至正月初四(公历1月19日-2月1日)的两周内,国内航班执行数和11城地铁客运量,接近去年同期。

国内航班执行数:期间日均航班执行数为1.415万架次,去年农历同期为1.396万架次,今年较去年同期+1.3%。

地铁客运量:已公布数据的11城市,地铁客运量日均为4351万人,去年农历同期为4414万人,今年较去年同期-1.4%。

(三)旅游:冰雪游、入境游、小众目的地热度高

1、国内游:热度不减,冰雪游及小众目的地景气度高

我们统计了9省市春节旅游情况,包括上海、广东、山东、湖南、浙江、北京、四川、重庆、海南三亚。

整体来看,今年春节旅游热度较高,出行人数维持一定增速。除湖南外,其余8省市假期接待游客数均有不同程度增长。

人均支出方面:①地区情况:地区间存在差异,因此价格修复情况,还需等文旅部公布全国数据。四省市有可比数据,其中四川、湖南人均支出下滑,山东、重庆略有抬升。②机票价格:低于去年同期。航班管家的统计数据则显示,截至1月23日,对比2024年春运相同提前期预订周期,目前2025年春运国内航线经济舱平均票价(不含税)约882.7元,同比下降4.6%(同期值为925.4元)。

9省具体情况如下:

1)广东、上海:据省市文旅厅数据,假期前4日接待游客数分别增长6.1%、7.61%。

2)重庆:据市文化和旅游发展委员会消息,假期前4日,全市接待游客和实现旅游综合消费,分别同比增长12.4%、12.8%。进一步计算可得人均消费同比+0.4%。

3)山东:据齐鲁壹点2月3日报道,假期前6日,山东重点监测景区接待游客及营业收入,分别比上年同期增长7.4%、9.5%。进一步计算可得人均实现营业收入比去年增长2%。

4)四川:据四川省文旅厅数据,假期前6日,游客与门票收入与去年同期相比分别增长6.8%、-2.5%。进一步计算可得人均门票收入下滑-8.7%。

5)湖南:根据手机信令大数据建模分析,春节假期前四天,全省累计接待游客3812.82万人次、人均花费575.91元。去年假期前四天累计接待7428万人,人均花费603元,计算可得前四日游客数、人均花费分别-48.7%、-4.5%。

6)北京:据北京日报1月31日报道,假期前4日,旅游售票类、文化娱乐类消费金额同比分别增长23.8%、32.1%。

7)浙江:据浙江省文化广电和旅游厅,假期前3天接待游客,按可比口径同比增长10.7%。

8)海南三亚:据新京报1月27日报道,2025年春节期间,三亚旅游订单量同比增长29%、入境游订单量同比增长75%;酒店预定量增长10%。

春节假期,冰雪游及三四线小众目的地景气度较高。

冰雪游方面,哈尔滨、吉林等地春节旅游热度不减。去哪儿旅行数据显示,截至1月22日,春节期间哈尔滨酒店预订量比去年增长76%。据央视新闻报道,除夕到初四,吉林松花湖接待总量达6.6万人次,同比增长40%以上。

部分小众目的地增速更高。据携程1月2日发布的《2025春节旅游市场预测报告》,泉州、潮州、汕头、自贡、大同、兴义等小众目的地因“年味游”而热度飙升,铜陵、黄山、大同、景德镇、漳州等地的预订订单量大幅增长,同比增长约4倍。

2、跨境游:快速修复,出入境人数接近2019年同期水平

今年春节,跨境游持续修复,尤其是入境游实现较高增速。

春节假期全国口岸出入境人数,持续修复,接近2019年同期。据国家移民管理局1月24日预测,今年春节假期“日均出入境人员将达185万人次,较去年春节假期增长9.5%”,恢复至2019年同期的98.5%。出入境人数自去年五一后持续修复,去年五一、端午、国庆假期分别恢复至2019年的80.1%、93.7%、95.4%。

受益于免签政策扩围,春节入境游实现高速增长,但平台机酒价格或低于去年。

1)平台数据:据新华社1月29日报道,“携程旅行近日发布的数据显示,今年到中国过春节的外国人比2024年增长了1.5倍,创下入境新纪录”。去哪儿旅行去年12月19日发布的数据显示,“2025年春节期间,国际机票和酒店预订量均实现了超过1倍的增长,均价下降10%左右”。

2)部分旅游景点:九寨沟、海南等景点。据四川日报2月2日报道,今年春节来九寨沟旅游的“外籍游客较2024年春节增长86%”。携程发布1月28日数据显示,春节假期首日,海南入境游订单量同比增长95%。

(四)零售销售:商圈客流双位数增长,消费电子表现亮眼

1、全国整体情况:商圈客流明显增长

据联通数智智慧足迹数据显示,从除夕到大年初二,全国900多个商圈客流量比去年春节同期增加了21%。其中五个国际消费中心城市的商圈客流量达到1000万人次(重庆、上海、广州、北京、天津),比去年春节同期增长15%。其中,重庆、北京、天津增幅较为明显,分别增长25%、18%、18%。

2、“以旧换新”:消费电子表现亮眼

消费电子线上销售表现亮眼。天猫平台的数据显示,截至1月30日24点,春节前三天(除夕、初一、初二)手机品类的成交额同比增长超过了50%。

北京、河南、天津、重庆等地消费电子、家电销售增速较高。1)北京:据北京市商务局的数据显示,假期前四日,“受‘以旧换新’政策带动,春节期间电商业态销售额增长较快,同比增长18.7%”。2)天津:据市政府官网公布,“截至假期第4天,全市电子产品类线下消费同比增长51.8%……家电以旧换新活动也持续升温……全市家电类商品线下日均销售额同比增幅超过60%”。3)河南:据省商务厅数据,假期前四天,“重点监测的零售企业通信器材类、家用电器类商品销售额分别同比增长70.8%、32.7%”。4)重庆:据重庆日报2月1日报道,“伴随着数码产品国补落地,春节假期,重百电器数码品类增幅超55%;苏宁易购手机品类整体达成近2.5倍增长”。

3、地区情况:部分地区零售实现双位数增长

北京、天津、河南、江苏南京、山东青岛5地,公布了假期前四天(除夕至正月初三)重点监测企业/消费场景的销售额情况。除山东青岛外,其余4地实现双位数增长。

假期前四天,北京(重点监测消费场景)、天津(重点监测430家商贸流通企业)、河南(省重点监测零售和餐饮企业)、江苏南京(重点监测90余家商贸流通企业)、山东青岛(十大重点监测商贸企业)的销售额增速分别为14.2%、17.1%、10.1%、13.2%、8.8%。

(五)电影票房:或呈现量价双升态势

今年春节档电影票房或呈现量价双升态势。据猫眼专业版数据,2月3日12时36分(正月初六),2025春节档总票房(含预售)破77亿,高于去年同期可比数据。去年截至2月15日(初六)11时11分,2024春节档电影票房破60亿。粗略估算同比增幅约28%。平均票价方面,初一至初四在51元左右,高于去年的49.2元。

结构来看,今年春节档市场下沉趋势或暂缓。据灯塔专业版数据,今年大年初一,“整体上一二线城市票房占比达49%,略高于去年”,对应三四线城市占比51%,低于去年的52.6%,接近2023年的50.6%,仍明显高于2018-2022年(平均为47.6%)。

(六)地产:维持正增长,城市内表现分化

我们观察农历腊月二十至正月初四(公历1月19日-2月1日)的商品房住宅销售情况。考虑到近两年数据的可得性,我们最终筛选出12个城市,包括4个一线城市,以及苏州、武汉、成都、东莞等8个其余城市。

总量:维持正增长。春节期间,12城商品房住宅销售面积同比为+11%。今年1月上半月增速为+13%。去年12月增速为44%。

结构依然分化:一线城市表现更好,但内部也存在差异。春节期间,4个一线城市合计增速为26.4%,好于其余8城的2.5%。一线城市内部同样分化,深圳增速最高为94.5%,上海、北京、广州依次为25.6%、14.2%、8.1%。

二、每周经济观察

(一)华创宏观WEI指数再度回落

截至2025年01月26日,华创宏观中国周度经济活动指数为4.77%,环比2025年01月19日的5.04%下行0.27%,相比2024年9月29日2.50%的低点高了2.26个百分点。

同9月底相比,同比增速仍然回升的分项涉及基建(沥青开工率)、地产销售(商品房成交面积)、服务消费(电影票房)以及工业生产(秦皇岛煤炭吞吐量):1)沥青装置开工率:12月26日-1月22日四周石油沥青装置开工率均值为27.1%,相比8月29日-9月25日四周的均值26.0%上行1.1个百分点;2)商品房成交面积:1月26日当周商品房成交面积同比-5.3%,相比9月29日当周的-23.7%上行18个百分点;3)电影票房:1月26日当周电影票房3.1亿元,同比-23.3%,相比9月29日当周的-86.3%上行63个百分点;4)秦皇岛煤炭吞吐量:1月26日当周秦皇岛煤炭吞吐量同比为-3.1%,相比9月29日当周的-13.2%上行10个百分点。

同9月底相比,同比增速持平甚至回落的分项涉及外需(BDI)、工业生产(钢厂线材产量、PTA产业链负荷率)等领域:1)BDI:1月26日当周BDI均值为876,9月29日当周均值为2046;2)钢厂线材产量:1月24日当周钢厂线材产量为75.5万吨,9月27日当周为91.6万吨;3)PTA产业链负荷率:1月26日当周PTA产业链负荷率为82.6%,相比9月29日当周的83.5%下行1个百分点。

值得注意的是,华创宏观中国周度经济指数回落到3.0%以下或是重要的政策转向信号。例如,2022年11月,指数回落到3.0%的水平以下,随后在12月7日,联防联控发布疫情防控措施“新十条”;2024年8月,指数回落到3.0%的水平以下,随后在9月24日,央行公布一系列宽松政策,而9月26日政治局会议明确了政策底。

(二)需求:节前快递揽收量明显回落

非耐用品消费:节前快递揽收明显回落。截至1月26日当周,快递揽收量同比-15%。2024年12月30-1月26日四周,快递揽收量累计同比+29.6%。12月2日至29日,快递揽收量同比+32.6%。

耐用品消费:乘用车零售周度数据暂未更新。1月前19日,累计增速为-4.9%。

土地成交:土地成交面积及溢价率数据暂未更新。

(三)贸易:春节假期集装箱吞吐量回落

外需:1)量价高频均回落。1月24日当周,量的高频跟踪指标BDI指数同比回落至-41.7%,前值-23.4%;价的高频跟踪指标RJ/CRB指数同比为14.4%,上周为17.3%。2)韩国1月出口同比降至-10.3%,前值6.6%;环比-20%,创过去十年同期新低。3)1月美国标普制造业PMI回升至50.1%,位于荣枯线上,前值49.4%。

我国:上周,受春节假期影响,我国监测港口集装箱吞吐量下跌。2月2日当周,我国监测港口集装箱吞吐量环比-12.7%,前值为-0.6%。

(四)物价:农产品价格齐涨,国际油价明显走弱

节前需求较好,农产品价格齐涨。截止1月27日,猪肉平均批发价收于23.35元/千克,上涨1.7%。蔬菜批价上涨5.7%,水果批价上涨1.9%,鸡蛋批价上涨0.9%。

节前两天,煤炭价格保持不变。山西产动力末煤(Q5500)秦皇岛港平仓价收于753元/吨,京唐港山西主焦煤库提价收于1460元/吨,钢之家焦炭价格指数收于1446元/吨,均持平于前一周。

上周,国际油价大幅下跌。价格方面,截止1月31日,美油和布油期价分别收于72.53和76.76美元/桶,分别下跌6.9%、5%。美国商业原油库存回升,1月24日当周,美国原油商业库存增加346.3万桶至4.1513亿桶,增幅0.84%,库存相比去年同期下降1.6%。

节前两天,螺纹钢价格持平。螺纹钢上海现货价收于3400元/吨,持平于前一周;铁矿石价格暂未更新。其他方面,纯碱期价下跌1.8%,南华玻璃价格指数下跌2.5%。

(五)利率债:1月新增地方债发行超去年同期

新增地方债发行计划更新:2月3日当周计划发行新增地方债451亿,其中,一般债207亿,专项债244亿。1月实际发行新增专项债2048亿(2024年同期为580亿)。截至2月2日,河北、山西、江苏、浙江、宁波、安徽、福建、厦门、山东、湖北、湖南、深圳、海南、重庆、四川、贵州、云南、甘肃、辽宁、江西、广西、青岛、宁夏、陕西、广东、北京、吉林等27个地方披露了2025年2月/Q1地方债发行计划(含已知发行),其中新增专项债发行计划已披露3443亿/7803亿(2024年同期,已披露地区实际发行2724亿/5580亿),新增一般债发行计划已披露567亿/1781亿(2024年同期,已披露地区实际发行335亿/2823亿)。

特殊地方债(化债债券)发行计划更新:2月3日当周计划发行化债债券1055亿,其中,特殊再融资债950亿,特殊新增专项债105亿。1月实际发行化债债券1869亿,其中,特殊再融资债1719亿,特殊新增专项债150亿。

国债、证金债周度发行计划更新:已公布2月3日当周国债待发2720亿/净发2320亿,证金债待发680亿/净发-530亿。

具体内容详见华创证券研究所2月3发布的报告《【华创宏观】春节消费:六条乐观线索和两个偏弱环节》。

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。华创宏观重点报告合集

上下滑动查看历史报告↓

【首席大势研判】

20241109-张瑜:好饭不怕晚,空间在路上——人大常委会新闻发布会点评

20241107-张瑜:大幅上修四季度增速预期——10月经济数据前瞻

20241106-张瑜:强势特朗普,迎接高波动——美国2024年大选速评

20241104-张瑜:经济循环的省际比较视角

20241103-张瑜:红or蓝,横扫or跛脚,如何交易?——2024美国大选系列四

20241102-张瑜:美国降息的尺度——从货币政策规则看利率路径

20241029-张瑜:买断式逆回购对银行间利率的影响

20241012-张瑜:诚意满满,增量潺潺——10.12财政部发布会点评

20241011-张瑜:增量财政政策的四条猜测路径

20241008-张瑜:牛市进程的八个观测指标

20240927-张瑜:政策底明确——6句话极简解读9月政治局会议

20240925-张瑜:美国再通胀路径的隐含条件

20240924-张瑜:如何理解今日央行推出的各类政策?

20240919-张瑜:降息了!然后呢?——再谈美国经济“韧”与“险”

20240915-张瑜:更高的财富,更强的现金流——美国居民超额财富的再思考

20240914-张瑜:有房必有账——揭秘房屋养老金

20240910-张瑜:若美国挑起新一轮贸易战,与2018年有何异同?——出口扫描系列·对比篇

20240909-张瑜:特朗普新关税主张对中国出口影响可能有多大?——出口扫描系列·复盘篇

20240906-张瑜:解其必然,顺其自然——华创证券秋季策略会演讲实录

20240902-张瑜:美联储非常规会议的那些事儿

20240829-张瑜:时间都去哪了?——经济微观察系列三

20240826-张瑜:出口数据或是政策博弈的触发条件之一

20240813-张瑜:拆解“资产荒”

20240806-张瑜:全球波动、日元套息与中国股汇的关系——基于十个交易事实的思考

20240803-张瑜:十大部委机构如何谈改革?——深化改革学习系列之四

20240731-张瑜:下半年的十个看点——极简解读7月政治局会议

20240726-张瑜:美国经济的四条线索——美国二季度GDP点评

20240722-张瑜:详拆三中【百项】改革任务

20240719-张瑜:三中新闻发布会的“30条增量信息”

20240718-张瑜:三中公报之信号、等待及跟踪

20240715-张瑜:地方财政画像:反常-恒常

20240713-张瑜:从“超额储蓄”到“超额财富”——美国经济防线的转变

20240708-张瑜:汇率弹性打开的条件分析——基于四个视角的推断

20240705-张瑜:“刚”与“荒”——货币政策框架的艰难平衡

20240703-张瑜:科技重大会议基本认识和后续跟踪

20240702-张瑜:一个有趣指标看地产企业的“预期”——去库全面跟踪系列三

20240626-张瑜:日本低利率之下的投资“出路”

20240620-张瑜:美国补库的两个时间维度

20240619-张瑜:美国就业数据的背离何解?——基于反面论证的视角

20240618-张瑜:重要的是第二拐点——5月经济数据点评

20240615-张瑜:黄金的“非寻常”定价

20240614-张瑜:地产的四个核心关注点

20240604-张瑜:全球风险与中国挑战——出口扫描系列·风险篇

20240603-张瑜:全球制造业PMI回暖视角下的2024出口——出口扫描系列·机会篇

20240519-张瑜:美国财政与货币的“权利游戏”——如何理解TGA余额的提升

20240515-张瑜:一月“四”舟——四个角度看宏观

20240514-张瑜:美欧日居民的通胀体感,谁更痛?

20240512-张瑜:金融数据“挤水分”,研判必须“淡总量”——4月金融数据点评

20240512-张瑜:打空转,等降准,看降息——2024年Q1货币政策执行报告解读

20240505-张瑜:再议“假如美国今年不降息”

20240501-张瑜:三中、地产与汇率——四月政治局会议“5”句话极简解读

20240417-张瑜:供需压力,一升一降——3月经济数据点评

20240416-张瑜:设备更新,哪些领域受益大?—— “更新”&“换新”系列五

20240409-张瑜:如果美联储今年不降息

20240408-张瑜:量跑在价前面——3月经济数据前瞻

20240330-张瑜:新科技革命?——美国劳动生产率的思辨

20240325-张瑜:全球货币政策转向在即,如何赚钱?——美国风险探测仪系列六

20240324-张瑜:近200个能耗标准,哪些在提升?——“更新”&“换新”系列四

20240315-张瑜:海外共识中的裂缝

20240313-张瑜:详拆“五万亿”设备购置市场——“更新”系列一

20240312-张瑜:利率“无人区”& 银行“不可能三角”

20240306-张瑜:读懂增量信息

20240225-张瑜:财经委三大部署的细致理解

20240204-张瑜:美联储停止缩表的五节点与三阶段——美国风险探测仪系列五

20240203-张瑜:开年财政发力了吗——12月财政数据点评

20240129-张瑜:美元指数影响进一步下降——2024年CFETS新权重简评&海外周报第37期

20240126-张瑜:地方两会的7大要点

20240125-张瑜:降准先行,静待价格弹性

20240117-张瑜:张瑜:开年财政三大跟踪方法

20240113-张瑜:如何博弈降息预期?——12月金融数据点评

20231228-张瑜:珍贵的好消息,本轮毛利率或已见底——11月工业企业利润点评

20231213-张瑜:寻找“新”定价——极简解读中央经济工作会议

20231212-张瑜:挣脱——2024年展望(干货版)

【国内基本面】

20241028-企业压力或正向资产端传导——9月工业企业利润点评20241019-消费的双重使命——9月经济数据点评20241007-为何超预期上行?——9月PMI数据点评20240917-基本盘仍韧,预期面走弱——8月经济数据点评20240901-急需更多实物工作量——8月PMI数据点评20240828-利润或迎新的考验——7月工业企业利润点评20240816-进入尾声的疫后恢复,尚未来临的第二拐点——7月经济数据点评20240801-暑期游带动消费有所回暖——7月PMI数据点评20240730-谁在支撑利润率?——6月工业企业利润点评20240716-关注隐形的压力——6月经济数据点评20240701-需求偏弱,症结或在建筑业——6月PMI数据点评20240629-量与价的对抗——5月工业企业利润点评20240618-张瑜:重要的是第二拐点——5月经济数据点评20240601-内需走弱,外需存疑——5月PMI数据点评20240528-钝化的ROE——4月工业企业利润点评20240518-需求回落,但四个群体有差异——4月经济数据点评20240501-服务业景气为何回落?——4月PMI数据点评20240428-为何外商及港澳台投资企业利润偏强?——3月工业企业利润点评20240417-供需压力,一升一降——3月经济数据点评20240401-需求强不强?——3月PMI数据点评20240328-补库面临两个挑战——1-2月工业企业利润点评20240319-上游扩生产,中游扩投资,价格信号仍需等待——1-2月经济数据点评20240304- 建筑业有待回暖——2月PMI数据点评20240201-强生产,弱需求,低物价——1月PMI数据点评20240128-利润高增长下的喜与忧——12月工业企业利润点评20240118-两个维度看供需———12月经济数据点评20240101-需求不足,待投资加码——12月PMI数据点评【金融】

202401110-以我为主,向“低价”亮剑——2024年三季度货币政策执行报告理解

202401015-向“低价”亮剑后,金融指标后续如何跟踪?——2024年9月金融数据点评

20240920-居民债务拆分:谁在去杠杆?

20240917-M1同比回落的归因拆分——2024年8月金融数据点评

20240815-7月金融数据对应居民的三个故事——7月金融数据点评

20240811-央行的三个关切——2024年二季度货币政策执行报告理解

20240714-三个部门,三种行为——2024年6月金融数据点评

20240705-张瑜:“刚”与“荒”——货币政策框架的艰难平衡

20240616-机关团体存款回落主导M1同比下行——2024年5月金融数据点评

20240512-张瑜:金融数据“挤水分”,研判必须“淡总量”——4月金融数据点评

20240429-针对M2大起大落的三个问题

20240414-从一季度金融数据观测三部门行为

20240405-货币政策的变与不变——2024年一季度货币政策委员会例会理解

20240317-底部已确认,向上仍需等——2月金融数据和MLF操作点评

20240221-破案:M1跳升,LPR调降

【海外】20241115-美债利率上行:通胀叙事or赤字叙事?——10月美国CPI数据点评

20241109-特朗普新政如何影响美联储降息节奏?——11月FOMC会议点评

20241103-非农爆冷与失业率持平的分歧何解?——10月美国非农数据点评

20241101-消费仍是美国经济基本盘——美国三季度GDP点评

20241031-美国居民部门的“韧”与“险”——居民信贷视角

20241021-2024财年,美国财政如何花的钱?

20241013-短期通胀波动,不改降息节奏——美国9月CPI数据点评

2024922-美国经济衰退的八大交易信号

20240913-通胀指向9月或降息25BP——8月美国CPI数据点评

20240908-或不需要以50BP作为降息开局——8月美国非农数据点评

20240824-降息时机已至,路径存疑——杰克逊霍尔年会鲍威尔演讲点评

20240821-24个领域的左与右:哈里斯&特朗普——2024美国大选系列三

20240816-9月降息50bp的条件尚不够——美国7月CPI数据点评

20240808-过去25年美国就业结构变迁的七点发现

20240804-美国失业率飙升:让子弹再飞一会儿——7月美国非农数据点评

20240802-降息交易的9条经验规律

20240717-美国财政又加码?——CBO上调财政预算的影响

20240712-9月降息并非板上钉钉——美国6月CPI数据点评

20240712-9月降息并非板上钉钉——美国6月CPI数据点评

20240707-降息权衡进一步向就业倾斜——美国6月非农数据点评

20240614-后续降息变数的关键更偏向于就业——6月FOMC点评&美国5月CPI点评

20240517-去通胀前景仍倾向于停滞——美国4月CPI数据点评

20240515-如何看待拜登宣布加征对华关税?

20240326-美国地产:反弹or反转?五大视角全扫描

20240322-如何快速且深入地了解QT?——海外论文双周志第22期

20240321-联储偏鸽,降息预期修正风险仍存——3月FOMC会议点评

20240314-降息周期中的“加息”效果——美国2月CPI数据点评

20240311-美国财政入门:5步&15分钟

20240309-美国失业率为何超预期上行?

20240307-资产的“大选”效应是否存在?

20240208-七问2024年美国总统大选

20240204-强劲非农背后的两个干扰与两个影响——美国1月非农数据点评

20240202-降息预期落空,美债利率不升反降?——1月FOMC会议点评

20240116-补库会导致核心商品再通胀吗?——美国2023年12月CPI数据点评&海外周报第35期

20231231-重启学生贷款,是否会是美国消费的最后一根稻草?——美国风险探测仪系列四

20231215-联储转向降息叙事的两个思考——12月FOMC会议点评

20231214-通胀回落仍有一些曲折——美国11月CPI数据点评

20231211-超预期背后的两个“瑕疵”——美国11月非农数据点评

20231129-天量美债基差交易能否平稳落地?——美国风险探测仪系列二&海外周报第29期

20231122-美企业债天量到期?明年或无忧——美国风险探测仪系列一

20231116-技术性调整的通胀反弹风险消退——美国10月CPI数据点评

20231102-Higher解除,Longer开启——11月FOMC会议点评

20231027-昙花一现的经济再加速——美国3季度GDP数据点评

20231013-通胀“宽度”比通胀“高度”更重要——美国9月CPI数据点评

20230921-或不宜过度看重政策利率中枢的上移——9月FOMC会议点评

20230903-五个视角看美就业市场持续迈向正常化——美国8月非农数据点评

20230812-加息结束的通胀信号再确认——美国7月CPI数据点评

20230805-停止加息的三个信号均已显现——美国7月非农数据点评

20230727-美债或已进入最优配置区间——7月FOMC会议点评

20230713-美国通胀宽度回落!——美国6月CPI数据点评

20230616-如何理解“停而未止”的美联储?——6月FOMC会议点评

20230614-小心通胀数据的“坑”——美国5月CPI数据点评

20230611-美债万亿供给来袭?

20230604-就业数据对联储和市场意味着什么?——美国5月非农数据点评

20230511-什么样的通胀和就业可让联储降息?——美国4月CPI数据点评

20230506-就业韧性强化维持高利率的必要性——美国4月非农数据点评

20230505-加息或结束!然后呢?

20230429-经济的成色与联储的选择

20230426-美国房地产市场有大“雷”吗?

20230415-加息结束看什么信号?经济还是通胀?——3月非农数据点评

20230324-因子投资与机器学习及业绩归因——海外论文双周报第15期

20230323-美联储难题在于利率敏感性不对称——3月FOMC会议点评