昨日一大早,央行低调公布了一则超重磅消息:字少,但信息量很大。

避开了周末,又卡在周一早间新闻之后、开盘之前,这个时间点本身就很低调。加上同一天公布的生育大礼包作掩护,一般投资者的关注度并不高。

但业内的讨论度就异常的高:光是公开的专题研报,一天内就发了十几篇。一般的重磅会议都达不到这种热度。

创设新工具:买断式逆回购

与传统逆回购相比,买断式逆回购的最大区别,简单来说,就是相当于央行直接买债券。

创设这项新工具,名义上是应对年底流动性紧张的问题。但年底的流动性紧张也就两三个月的事情,为什么期限要去到1年呢?

显然,实际上只是找一个合适的借口,打通央行直接买债券的通道,顺便取代本就要退出政策利率体系的MLF。

9.24政策底的时候,曾经创设互换便利工具,就是“5000亿之后还有5000亿”那个。当时我给的评价的“央行间接下场买股票”。没想到才一个月时间,买断式逆回购工具创设,两者形成“梦幻联动”。

互换便利是机构用股票向央行换国债,然后把国债卖了换现金,再买入第二波股票,实现杠杆操作。但显然,国债市场虽然比较稳定,但这种冲击还是会造成国债市场波动,从而这路径并不顺畅。

而与买断式逆回购联动后,就可以跳过国债市场的干扰,机构加杠杆炒股的路径直接打通。央行也相当于直接下场买股票。

虽然名义上是“补充券源”,也即互换便利对央行的国债需求量太大,央行的国债储备不够;但互换便利的国债是要卖到二级市场的,而央行又可以在二级市场买国债,一来二去的,本质不都一样吗?

一个月前创设互换便利的时候,他们还花了不少口水,解释“并没有释放基础货币”。这次一转头补上一个买断式逆回购,就是悄咪咪的把那一层布扯掉了。

但既然这次没有花口水解释“央行不在0利率后买国债,就不叫QE”,咱们也自觉一点,别纠结什么“Z国版的QE”,作为“大放水”看待就行。反正本质是一样的,名字并不重要。利好股市才是重要的。

规模可以非常大

这次新工具(买断式逆回购)还有一个亮点,就是没说规模有多大。

越是不说多大,市场的想象空间就越大。

9.24政策底给市场带来的无比信心,离不开“5000亿之后还有第二个、第三个5000亿”,以及“3000亿的效果好了还会追加”,这种异曲同工的表述技巧。

而且,相比具体给出多少千亿、多少万亿的表态,无限大的表态往往成本更低、效果更快。这是对市场心理与政策博弈的一种高端理解。简单来说,口罩之后的美日都已经验证过,咱们这次是直接借鉴成功经验,而且反应速度很快。

之所以预判规模可能非常大,除了低调公布和没说规模,还有很重要的一方面,就是新工具还有一个重要使命——配合大规模国债发行。

现在释放流动性的货币政策工具,主要有释放长期流动性的降准、释放中期(1年)流动性的MLF、以及释放短期(7天/14天)流动性的传统逆回购。

MLF固定1年的期限,作为中期维度的主要工具,灵活性其实是欠缺的;加之本身还没什么成本优势,被迭代是早晚的事情。

经历了去年年底的那次大规模国债发行后,MLF的劣势和应对2~3个月的突发流动性需求(例如国债发行)的痛点已经非常突出。

买断式逆回购就是这么应运而生的。

虽然现在的说法是“期限不超过1年”;但以后大概率会“根据实际情况”,成为常态化工具。

这项工具的创设,间接扫清了国债增发规模的限制,也打开了市场对财政力度预期的限制。

“特朗普交易”逻辑的加强

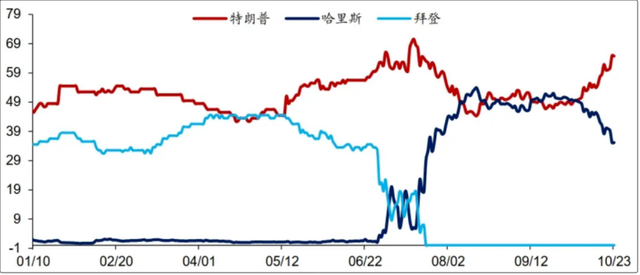

特朗普的胜率在国庆长假后重新反超哈里斯,并继续拉开距离。截至昨天,特朗普的胜率已经达到66%,比对手领先了整整一倍的胜率。

上周以来,“特朗普交易”也开始在A股重燃。但分歧还是不小的,毕竟特朗普在7月份还达到过70%的胜率,后面也能快速掉下来的。现在距离靴子落地还有至少一周多的时间,谁说得准呢?

然而,决定财政规模的关键会议即使顺延了时间(从往年的10月下旬顺延到11月4~8日),也依然卡在11月美联储议息会议前、卡在老美大选结果出炉前;会议之前还创设了买断式逆回购工具。——这就相当于押注“特朗普交易”。

原因很简单:特朗普是宽货币、宽财政的风格。我国在老美降息的背景下降息,来自汇率市场的阻力会小得多;同理,在老美财政扩张的背景下扩张财政,来自债市的阻力也会小得多。

这种层级的押注,无疑会很大程度上消除国内市场在“特朗普交易”上的分歧,“特朗普交易”的逻辑得到大幅加强。

关于“特朗普交易”,涉及的板块比较多,逻辑链条也不是三言两语能讲清楚,所以稍后会再开一期,详细分享。

获得最直接利好的一个行业

关于买断式逆回购,还有一个很重要的信息点,就是开头那张图里,用蓝线划出的部分。

一级交易商,说白了就是大中型的商业银行,以及一些有足够实力的券商、保险、农村信社。

也就是说,地方债固然不在话下,能轻松化掉;就算是公司债,只要有能力甩给银行,或者那些金融机构,就相当于化债成功了。

央行买国债,是大家对老美QE的刻板印象。只有经历过08年的老司机才会记得,老美最初的第一轮QE,也就是把老美从绝境中救活的QE1,主要买的并不是国债,而是当时楼市的各种垃圾债,以及大量公司的垃圾债。

而历史事实告诉咱们,央行并不是慈善机构,当年“跟着美联储投资”的,后面都是躺赚。因为老美的楼市不久后就活过来了,那些公司也以各种形式活过来了。

回到当前,回到国内,最有能力把大量公司债甩给银行的,莫过于房地产行业了。所以说如果有一个行业能从这次买断式逆回购的创设中得到最直接的利好,那必然是房地产。

今天就分享到这吧。对文章内容有疑问或者指正的,继续欢迎在评论区留言交流!