原创首发 | 金角财经

作者 | 塞尔达

编辑 | 角爷

面板龙头京东方,正在成为投资市场的焦点。

2023年以来,京东方的股价开启暴力反弹。截至发稿,京东方A股价年内涨幅超过30%,与去年三季度末的低位3.22元相比,涨幅接近40%。

京东方股价触底反弹

然而股价高光的另一面,却是十年来最糟糕的财报。2022年,京东方营收、归母净利润均大幅下滑,扣非净利润更是创下近十年最差数据。

业绩恶化不难理解,面板行业自2021年三季度“一秒入冬”后,下行周期贯穿2022全年。

股价反弹也自有其理。2022年6月以来面板行业开启史无前例的大规模减产潮,行业库存已明显回落,面板价格也出现触底迹象。

不过想要股价继续高歌猛进,库存去化、价格见底还远远不够,市场需求仍在缓慢复苏。

而从京东方产能的大涨大跌来看,中国面板龙头企业虽然已经拥有足够的话语权,但在管理产业周期的经验上还需继续努力。

最差年报

京东方不仅是国内面板龙头厂商,在全球行业内也是举足轻重。

市场调研机构群智咨询数据显示,以营收计,京东方是全球第二大面板厂商,市场占有率为21%,仅落后三星显示2个百分点。

同时,去年京东方半导体显示产品出货量和出货面积均稳居全球第一。其中,智能手机、平板电脑、笔记本电脑、显示器、电视等LCD五大主流应用持续保持全球第一;智能机柔性OLED出货量全球占比近20%。

不过,身处面板这种强周期行业,即使是龙头企业日子也不好过。

4月3日晚,京东方发布2022年财报显示:京东方全年营收1784.14亿,同比下跌19.28%;归母净利润75.51亿,同比下跌70.91%。

“面板双雄”的另一家TCL科技,同样在劫难逃。2022年营收1665.53亿,略低于京东方;归母净利润也只有2.61亿。

成长性看,京东方营收和归母净利润同比增长率均大幅落后于行业中位数(截至4月5日晚,申万三级行业-面板共11家上市公司发布2022年财报);

与TCL科技对比,京东方营收同比增长率大幅落后,但归母净利润跌幅略窄于前者。

扣除非经常性损益后,京东方业绩数据更加难看。

2022年,京东方扣非净利润为-22.29亿,相比2021年接近240亿的数据,同比大跌109.26%;跌幅虽略窄于TCL科技(-128.57%),但大幅差于同行中位数(-24.41%)。

值得注意的是,京东方扣非净利润也创下近十年最差数据。

此外,在1月30日晚发布的业绩预告中,京东方预计去年扣非净利润亏损幅度为18-20亿,这也意味着实际情况要远差于预告数据。

京东方扣非净利润创近十年新低

扣非前后净利润相差近百亿,主要源于处置非流动资产获得54.45亿元收益,以及54.59亿元政府补助;2021年这两项金额分别只有1.74亿和20.78亿。

京东方非经常性损益项目和金额

尤其是政府补助,近年来京东方获得政府补助金额遥遥领先同行。

2019-2022年,京东方分别获得政府补助26.41亿、23.32亿、20.78亿、54.59亿,合计超过125亿;同期TCL科技累计获得政府补助不足40亿;

更夸张的是,这四年里,同行中包括TCL科技在内的其余10家公司合计获得政府补助也只有90亿,还不足京东方的3/4。

政府输血也成为京东方利润数据中至关重要的一环。

2019-2021年,京东方政府补助/利润总额分别为5.24倍、38.28%、6%;

同期TCL科技分别为28.86%、12.85%、3.98%;

同行中位数则分别为22.95%、12.85%、8.05%。

2022年更是出现极端情况,京东方政府补助金额超过利润总额的106倍,而TCL科技为1.25倍,同行中位数仅有15.59%。

扣非后大幅亏损、周期下行时高度依赖政府补助,京东方“最差年报”背后,一系列隐忧正慢慢浮出水面。

“在地缘政治风险频发、全球经济低迷的宏观环境下,通胀持续高企,消费者消费信心及能力萎靡,刚性支出抑制升级消费,品牌端采购策略趋于保守,半导体显示行业供需失衡,行业发展全年大幅承压。”京东方在去年财报中称。

WitsView数据显示,2022年,55寸LCD电视面板价格由117美元下跌至83美元,全年跌幅接近30%;去年底价格与2021年中的高位(227美元)相比,更是下跌了超过60%。

面板价格暴跌

产品价格暴跌大幅拖累京东方毛利率。

2022年,京东方毛利率大幅下滑至11.7%,结束此前三年连续上涨趋势;2019-2021年,该公司毛利率分别为15.18%、19.72%、28.87%。

横向对比看,尽管京东方毛利率依然高于TCL科技(8.78%),但已大幅落后于同行中位数(16.35%);

此外,去年京东方毛利率下跌幅度超过17个百分点,遥遥领先同行,TCL科技跌11个百分点,同行跌幅中位数仅3.57个百分点。

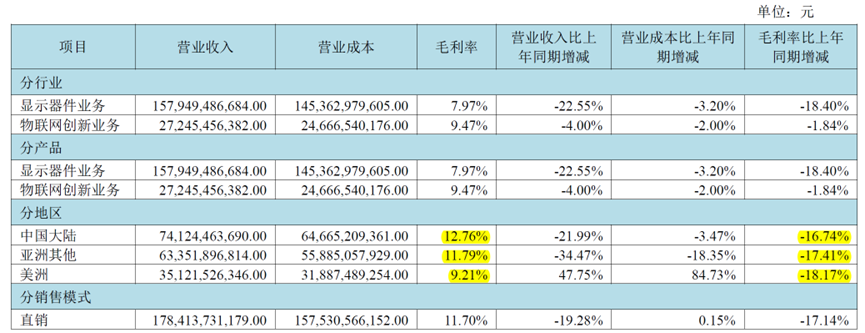

分地区看,“中国大陆”业务收入741.24亿,同比下跌21.99%,毛利率下滑16.74个百分点至12.76%;

“亚洲其他”业务收入633.52亿,同比下跌34.47%,毛利率下滑17.41个百分点至11.79%;

“美洲”业务收入351.22亿,同比上涨47.75%,毛利率下滑18.17个百分点至9.21%。

京东方业务情况

京东方没有披露美洲地区业务具体情况,但有分析认为,该地区业务收入的逆势大幅增长,与苹果有关。

据行业调研机构洛图科技,2022年,京东方柔性OLED面板向苹果iPhone系列出货的物量达到3100万片,同比增长89%;

“苹果面板之前高度依赖三星,近年引入京东方并不断扶持,以分散风险。”中国电子视像行业协会副秘书长董敏称,苹果现在砍的是三星订单,京东方订单在增加。

不过,京东方美洲地区业务的毛利率也是三大地区中最低,且在去年跌幅最大。业内人士认为,议价能力差反映出京东方在“果链”中的弱势地位。

拐点初现

本轮面板价格下行始于2021年三季度,并把寒意贯穿2022全年。

群智咨询在当时一份报告中用“一秒入寒冬”来形容市场急剧转向,彼时面板终端需求在“宅经济”热潮后急转直下,全球、中国区电视整机出货量在当季分别同比下降15.1%和16.8%。

需求急剧下滑同时,面板的供应却依然在大量增加。京东方、TCL科技、惠科等主要面板厂商,直至2022年3月仍几近满产状态;

群智咨询此前预计,2022年全球显示面板总体产能增速达到2013年以来最大增幅。

为何要如此逆势增产呢?

董敏认为,这是由于中国厂商有意争抢三星退出液晶面板市场之后空出的份额。

而导致的直接后果就是行业存货跌价准备暴增。

2022年,京东方新计提资产减值准备115.3亿,主要是存货跌价准备新计提的111.2亿;

京东方称,资产减值损失共影响利润总额-30.34亿元,考虑所得税及少数股东损益影响后,减值损失共影响2022年归母净利润-22.42亿元。

京东方新增计提过百亿存货跌价准备

另一巨头TCL科技也出现类似情况。2022年,该公司新计提资产减值准备39.29亿,主要是存货跌价准备新计提的33.22亿;

TCL科技表示,减值损失共影响利润总额-35.24亿,考虑所得税及少数股东损益影响后,减值损失共影响2022年度归母净利润-15.1亿。

TCL科技资产减值情况

在稳价格和去库存的庞大压力下,2022年6月以来,面板行业开启一轮被业内人士称为“史无前例”的大规模减产潮。

据市场调研机构Omdia统计,2022年6月和7月,显示面板制造商的月产能利用率分别降至设计产能的70%和69%,创下十年来最低值。

目前来看,减产带来的库存拐点初现。

从库存商品账面余额情况看,京东方该数据在2022年末下滑至147亿,相较2021年末的170.57亿,下滑幅度接近14%。

在激烈减产和去库存下,面板价格终于看见底部。

WitsView在3月31日公布的数据显示,55寸LCD电视面板最新价价为88美元,相比去年低位80美元已回升10%;

27寸显示器面板价格虽然没有回升,但跌幅已明显收窄,最新价格为61.6美元,相比去年末的61.9美元,仅微跌0.48%。

面板价格开始触底

库存下降、价格触底,京东方的股价反弹,也就显得理所当然。

产业管理失效

尽管面板行业具有典型周期属性,但是这一轮周期波动之惨烈,仍然超出市场预期。

市场调研机构洛图科技首席运营官王育红称,面板行业历史上还没有过因整体环境和市场供需关系,而导致如此程度的减产。

有观点认为,这轮周期中出现了太多意外因素。

全球经济均超预期下滑,2022年2月又爆发俄乌冲突“黑天鹅”,加上受新冠疫情数轮冲击,包括手机、个人电脑、电视在内的消费电子产品市场需求急剧下滑。

美国、中国、欧洲三大市场,合计占据全球电视市场约六成份额,三大市场在同一年大幅转弱实属罕见。

也有业内人士认为,造成周期波动的根本原因,是供需变化过程中存在时间上的滞后,“一个面板厂,从决定要做到量产,至少需要一年半时间。”

行业发现供需不平衡时,本身就需要周期来弥补,“面板行业就是涨有多快、多凶,跌就有多快和多凶,每次都是这样。”

事实上,周期下行并非全是坏事。在上一轮下行周期中,面板行业涌现过一轮并购潮,中国面板企业才乘势而起,一举奠定了此后十年的竞争格局。

成为行业龙头之后,弱化行业周期、维持行业格局自然成为头部企业的心头大事。

早在去年4月,京东方董事长陈炎顺就表示,京东方将从周期性转为成长性。

他认为,跳出显示行业周期性困局,需要行业发展到相当规模的程度,集中度相对较高,龙头企业在产品、技术、市场等方面保持相当优势。

不过他也认为,跳出周期不等于没有周期,波动总会存在,但幅度收窄、优势企业恢复弹性会更好。

但从这一轮的周期变化来看,波动幅度显然并没有明显收窄,反而有所放大。

有面板大厂高管认为,过去的周期中,产业链牵头方会适当通过对行业生态的管控影响,为行业保留相对合理的利润值波动,但2022年这种产业管理“失效了”。

该高管直言,在此次面板下行周期中,主导方第一次从韩国企业变为中国企业,而中国企业没有经验,“京东方没有,TCL也没有”。

由于头部厂商缺乏一致性,以至拼到现金成本之下,才意识到“不得不减产”。

更需要面对的现实是,终端市场需求下行未止,且暂未看到复苏迹象,即使库存开始去化、价格初步企稳,这一轮减产下行周期似乎还没有结束。

京东方总裁高文宝认为,今年的不确定因素造成消费者信心不足,谨慎态度下支出大量用于能源、食品等生活领域,“希望全球的稳定性提高,大家有安居乐业的预期,整个面板行业才能恢复活力”。

“长期来看,按需生产、动态控产、健康发展应该是企业的共识,在亏损的情况下大规模满产没有意义。” 高文宝称,面板行业在缓慢回暖过程中,但需求回暖也要看国际政经形势走向。

群智咨询总经理李亚琴也表示,“弱增长”周期叠加“后疫情期”,消费电子需求难以明显恢复,2023-2024年面板厂持续控产将成为新常态。

更有面板行业资深人士认为,“未来两三年都很难指望终端市场需求大幅好转,肯定会有第二轮并购潮。”

那么,对于刚刚发布“最差年报”的京东方来说,暴涨的股价尚需更好的基本面支撑,而谈论拐点甚至周期反转显然还言之尚早。

参考资料:

财新《面板触底》