“跑马圈地”的时代已经过去。

作者:郑嘉意

编辑:松壑

降费控本大势下,保险行业的分支机构布局正在持续退潮。

华尔街见闻·信风(ID:TradeWind01)根据金融监管总局数据不完全统计,2024年1月1日至7月8日期间,共退出分支机构925家,同比减少17%。

从业务类型看,其中约6成为人身险公司、4成为财产险公司。

从机构级别看,其中仅0.76%退出机构为分公司(均为安邦财险分公司)、7.14%为中心支公司、29.19%为支公司、61.08%为营销部、营销服务部及电话销售中心。

2020前后,随着互联网普及、经济蓬勃发展与消费者需求细化,保险业粗放发展模式的弊端显现,销售端大进大出的“人海战术”与“跑马圈地”式的网点布局逐步失灵。

代理人涌入下行通道的同时,各公司也进入了大规模退出分支机构的“瘦身期”。

金融监管总局数据显示,2023年共有2060家保险分支机构退出,其中人身险分支机构1337家、财产险公司分支机构723家。

而2020年至2022年,退出市场的保险公司分支机构分别为971家、2197家、2966家。

以此计算,2020年至今,已有9119家保险机构遭遇退出。

01

网点退潮

保险公司在设立分支机构上的退意已非一朝一夕。

即便在退出机构数量大幅减少的2023年,作为主力的人身险分支机构依旧呈现“净流出”趋势:当年共1337家人身险公司分支机构退出、1067家机构设立,净减少270家。

2024年至今,“净流出”趋势持续。

华尔街见闻·信风(ID:TradeWind01)根据金融监管总局数据不完全统计,截至7月8日,年内共有925家保险分支机构退出、1612家分支机构设立。

但上述1612家新设分支中,共有1263家来自去年承接天安财险负债资产的申能财险。

剔除申能财险相关数据后,年内人身险分支机构流出519家、财产险流出56家。

这一趋势同样体现在机构中。

以中国人寿为例,其2019年底依旧坐拥国内个险人力超161.3万人,但2023年底已缩水为69.4万人;其2020年底仍经营网点超2万处,但2023年底已降至1.83万处。

分支机构退出的主要原因数字化转型浪潮下的“降本增效”。

随着互联网的普及与科技金融的发展,许多简单的销售业务与售后服务均可通过手机操作完成,线下网点存在的必要性减少。

加之线下经营还需要承担房租、水电、人员培训带来的经营成本,若分支机构无法带来足够客观的收益,保险公司则更倾向于关停分支机构。

从退出分支机构的种类亦可看出这一趋势。

保险机构大体可分为四级:总公司为一级、省级分公司为二级、中心支公司为三级、支公司与营销服务部等则为四级。

一直以来,营销服务部作为与客户直接触达的“毛细血管”,始终是数量最多的基础网点。

但从近几年趋势看,不少保险机构开始将销售“火力”由线下转为线上,大量缩减作为“毛细血管”营销服务部。

金融监管总局披露,2023年退出的人身险分支机构约80%为营销服务部;截至7月8日,年内退出的分支机构中仍有约61.22%为营销服务部与电话销售中心。

这正是因为,此类机构日常活动以营销服务为主,销售业务涉及较少。加之当下营销服务线上化趋势明显,入不敷出的营销服务部极易成为退出对象。

同时,华尔街见闻·信风(ID:TradeWind01)对比发现,保费增速较高地区分支机构退出数量普遍较少。

例如,2023年原保险保费增速最高的西藏、上海、北京3地,今年内分支机构退出数量分别为0家、10家、3家。

规模大幅缩水同时,保险分支机构还面临人力脱落的窘境。

2019年后,保险代理人规模进入下降通道。

原银保监会数据显示,2019年至2022年上半年,全国保险公司在保险中介监管信息系统执业登记的代理制销售人员由912万人降至570.7万人。

华尔街见闻·信风(ID:TradeWind01)自行业内获悉,至2024年上半年,保险代理人或已不足300万人。

代理人大量脱落,保险公司不得不退出大量无效分支。

但不同于以往,华尔街见闻·信风(ID:TradeWind01)统计发现,2024年内各公司分支机构调整的重点已由作为“毛细血管”的营销服务部向规模更大、功能更多的支公司与中心支公司转移。

机构流出上,截至7月8日,年内被退出机构中有29.19%为支公司,2022年同期这一比例尚不到10%;机构进入上,新设分支机构中有18.67%为中心支公司、34.93%为支公司,而营销服务部比例仅为18.98%。

02

头部收缩

保险行业退出网点的主力是头部机构。

金融监管总局披露,2023年内共有1337家人身险公司分支机构退出。其中,国寿寿险、泰康人寿、平安寿险、太保寿险共退出分支1053家,占比达78.76%。

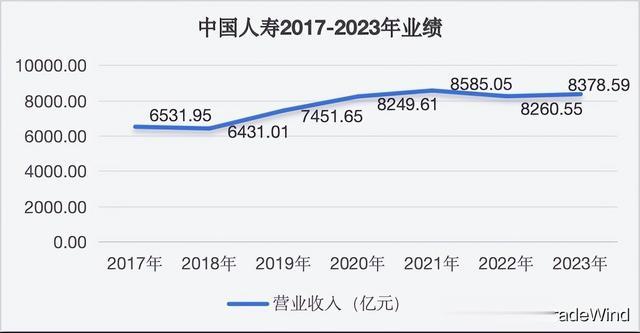

纵向来看,各机构退出分支机构数量又与业绩息息相关。

以中国人寿为例。自2020年后,中国人寿营业收入增速放缓,2011年至2023年,其退出分支机构数量分别为942家、672家、364家。

而中小型保险公司在分支机构上普遍调整较少。

华尔街见闻·信风(ID:TradeWind01)查询多家注册资本30亿元以下保险公司有关信息,发现其近2年分支机构调整普遍较少。

其中,华贵人寿、弘康人寿、三峡人寿、鼎诚人寿、和泰人寿、华汇人寿等多家公司均无分支机构设立与退出记录。

这或是因为,在这场“跑马圈地”的销售争夺战中,中小型保险公司已率先更换策略。

当前保险销售虽以个险渠道为主,但银保、经代、互联网等中介渠道也各显优势。

银保渠道优势在于银行手握大量风险偏好较低的高客,有大量风险保障需求待挖掘;经纪人代理渠道的优势则在于不存在机构限制,产品货架丰富、消费者可选择空间大;而互联网渠道的优势则在于触手可及的便利,消费者可直接投保简单的保险产品。

与上述中介渠道相比,个险渠道固然有助于销售自身产品体系、打造自身的品牌声量,但其高昂的培育成本也让不少中小型保险公司望而却步。

也因此,不少中小型公司早早放弃开设分支,将销售端直接与中介对接。

“早几年我们就不做代理人队伍的培育了。”一家中小型险企中层对华尔街见闻·信风(ID:TradeWind01)表示,“成本是在太高,销冠还有被大公司挖走的风险,不如直接找中介公司更干脆。”

而另一名大型保险公司高层则透露,“把一名保险代理人从‘小白’培养到能稳定接单、稳定获客、且月均收入保持1万元以上,需要2年左右的时间。”

成本之下,头部机构与中小型机构的销售策略逐渐分化。

大公司更青睐通过规模优势“卷”队伍。相比中介,其自建的代理人队伍更专业,同时对自身的产品体系及品牌价值有完整的认识。

小公司则另辟蹊径“卷”产品。尤其在2023年预定利率换挡的关键时刻,不少中小型保险公司主打“性价比”策略,通过1-2款“网红”产品实现了当年保费收入30%的增长。

这一背景下,人员脱落给头部机构带来的压力更大,裁撤分支机构正是这重压下不得已的选择。

一名上市保险公司省级分公司中层对华尔街见闻·信风(ID:TradeWind01)表示,人员变化是每家公司都无法回避的问题。

“上半年我们分公司的主要任务就是增员,集团的主要任务也是增员。人员脱落带来的业绩压力非常大。”上述中层表示,“增员包括招聘、培训,以及各种类型的动员会,会有具体的指标要求。”

而作为分支机构退出潮中的“局外人”,中小型公司也有其无法回避的压力。

如上所述,“卷产品”的关键在于高预定利率。

华尔街见闻·信风(ID:TradeWind01)关注到,当前人身险市场中预定利率相对靠前产品多为中小公司产品,预定利率较大型保险公司产品可高出0.25%左右。

激进的产品定价意味着竞争力,但这也意味着更高的利差损风险。