一些公司老板企图通过注销公司、开设新公司的方式逃避税务的追究。然而,随着监管力度的不断加强,这种做法正面临越来越大的风险和挑战。越来越多的偷税注销企业被税务局发现,被强制恢复税务登记,并要求补缴税款。若公司已经注销,那么原股东往往就会成为补税的对象。换句话说,偷税注销公司再也不是逃避责任的保险套路!

厦门最近的一则报道,某企业偷税之后注销,被强制恢复登记补税。

关于强制恢复登记,之前已经讲过好几个案例了。

但是,这回的案例很不一样。

以前讲过的种种案例都是税务机关做出决定,强制恢复税务登记。

这回是税务局找到市监局,让市监局去强制恢复登记,法律用语叫“撤销注销登记”。

这回就做对了。

区别在哪呢?

一、合二为一

五证合一之前,工商和税务都是分别登记,分别发给营业执照与税务登记证。

现在虽然合一,注册登记时工商和税务同时完成了登记,之后只要再做一个税务报道就可以了,但是,在法律上,工商登记和税务登记仍然是两个事项。

只不过同时完成了而已。

注销时,按普通程序,是先注销税务登记,然后注销工商登记。

请问,作为公司,它的法人独立地位是税务登记赋予的,还是工商登记赋予的?

是工商登记。

营业执照签发,公司出生。

工商注销完成(或破产宣告),公司死亡。

二、“死”后追缴

公司偷税之后注销,税务局常见两种追缴手段:

一种方式是直接穿透找股东。

像青税稽三处〔2022〕622号,还有讲过的一个南京的案例,这种处理方式的问题在于,穿透追缴的法律依据不是《税收征管法》,而是《公司法》,与滥用法人独立地位有关,或者和简易注销的连带责任相关,其实是需要税务局通过诉讼程序(民事)主张的。

可怜的税务局是没有直接穿透公司向股东追缴税款的执法权的,2015年《税收征管法》草案曾试图赋予税务局这种强权,但纠结再三,最终没有形诸文字。

因此,许多税务局下文书直接向原股东追缴税款,都存在程序问题。

另一种方式是强制恢复税务登记。

可是,我们大多数税务局都是自己玩,只强制恢复了税务登记。这种做法有两个问题:

其一,强制恢复税务登记没有法律、法规或者规范性文件的依据;

其二,税务登记恢复了,但工商没有恢复,那就意味着公司仍然没有恢复市场主体地位。问题来了,你的税务处理决定书和处罚决定书下给谁?

下给公司?

可是我已经注销了,我的市场主体地位已经不存在了啊。

大家还记不记得我讲过的那个北京注销三年后被追缴税款的案例?老板不服,跟税务局掰头,从2016年打官司一直打到2021年?

最开始税务局就是强制恢复税务登记。

老板就抓住了税务局的这一点,认为公司的市场主体地位已经不存在了,税务局下达的税务文书有问题。

结果阶段性地赢了官司,法院判决撤销。

之后,税务局把文书直接下给了他本人,通过法院以刺破公司面纱的方式让他本人承担连带责任补缴了税款。

三、工商税务联合

偷税后注销在税务系统内部有一个专用名词:

“逃逸式注销”。

综上,应对“逃逸式注销”,对税务局来讲,又合理合法,处理效率又高的追缴方式是什么?

就是这次厦门税务局的做法。

报道原文:“厦门市市场监督管理局根据国家税务总局厦门市税务局第一稽查局反映的调查情况,依法撤销涉嫌采取欺诈手段逃避缴纳税款的某企业的注销登记,恢复企业主体资格,并通过国家企业信用信息公示系统公示。”

让市监局去强制恢复登记。

之后就一切名正言顺了。

市监局恢复登记有依据吗?

五部门发布的《企业注销指引》:“企业在注销登记中隐瞒真实情况、弄虚作假的,登记机关可以依法做出撤销注销登记等处理,在恢复企业主体资格的同时将该企业列入严重违法失信企业名单,并通过国家企业信用信息公示系统公示。”

报道的后两段:“当前,有涉税违法企业利用注销登记制度改革提供的便利,通过提交虚假材料或者采取其他欺诈手段隐瞒重要事实取得注销登记,借此逃避相关纳税义务及法律责任,危害国家税收利益和经济秩序。为维护经济运行秩序和国家税收安全,厦门税务和市场监管两部门近日首次联合撤销一家涉嫌偷税企业的注销登记,恢复该企业的商事主体资格,为后续案件查办、挽回国家税款损失争取主动权,也对失信企业和不法分子形成有力震慑。

“据了解,厦门税务部门还将联合厦门市市场监督管理局,加强对企业的注销管理,努力遏制此类“逃逸式注销”事件,并由点及面,深化拓展税务、公安等八部门联合打击涉税违法犯罪的常态化工作机制,加大打击涉税违法犯罪力度,进一步营造法治公平的税收营商环境,更好服务经济社会高质量发展。“

私以为,应对“逃逸式注销”,税务联合工商去恢复登记,会逐渐成为标准做法。鉴于“逃逸式注销”如此流行,《税收征管法》下次修订,应该也会对此做出补充规定。

公司注销前,这5大税务问题,一定要处理好!

要想不被查,先得会自查,税务注销前,这些容易“爆雷”的坑一定要妥善处理:

一、账面有存货,但无实物

一般情况下,存货账存实无的原因有两种:

1、存货已经销售

已经销售的货物不做账、不开发票,隐瞒销售收入,同时销售成本不结转,导致账面存货数大于实际库存数。

该行为涉嫌偷税,有此情况的企业要当心了,需马上进行自查,并补缴增值税、企业所得税等税款,被税务查到就后果严重了!

2、存货已经损毁

存货损毁需查明原因,如果有充分证据证明属于合理损耗,那么增值税无需处理,损失也可以在企业所得税前扣除;如果是非正常损失,增值税进项不得抵扣,企业所得税前扣除也有条件,具体规定如下:

二、账面有存货,但过期了

该情况下有两种处理方式:

1、作为资产损失处理

属于生产经营活动中实际发生的资产损失,准予在企业所得税前扣除;增值税进项的处理分下列两种情况:

2、低价销售

通常企业处理临期商品或因清偿债务、转产、歇业等原因进行降价销售商品的,一般可视为有正当理由的低价销售行为,不会被税务局视为价格偏低而进行核定。

三、增值税有留抵不能退,开票给关联方了

根据财税〔2005〕165号的规定,企业注销后,存货中尚未抵扣的已征税款以及留抵税额,税务机关都是不予退还的。

企业可以将货物销售给关联公司,这样就产生了销项税,同时给关联公司开具了进项发票,就将留抵的税额转嫁给了关联公司。

但是,需要提醒注意的是:与关联公司之间的交易必须有合理的商业目的,且价格公允,否则,可能会被认定为虚开发票噢!

四、老板、员工从公司借款,一直未归还

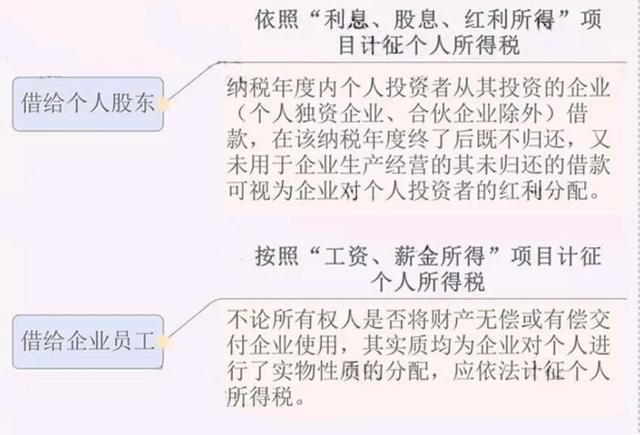

这种情况下可能会涉及缴纳个人所得税,具体规定如下:

因此,企业注销前一定要好好自查一下“其他应收款”等往来科目。

五、印花税未足额缴纳

印花税的征税范围非常广泛,购销、租赁、注资、营业账簿等都涉及印花税。

而这平时不起眼的小税种在注销的时候通常会被税务局翻个底朝天。

避免风险的唯一的办法就是先自查!

有任何财税、股权等相关问题可在评论区讨论或问我哦!

▍ 声明:

1、推送稿件及图片来源慕有枝。版权归原作者所有。除非无法确认,我们都会标明作者及出处,如有侵权,请及时与后台联系处理,谢谢!

2、上述内容仅供大家参考和学习之用,不作为实际操作依据。