作者:苏杭

出品:洞察IPO

8月2日,A股汽车整车领域的市值王比亚迪再度“封神”,一天市值暴涨近700亿元,报收291.18元/股,市值突破8000亿达8331亿元。

比亚迪作为曾经的电池龙头,近期市值明显已被宁德时代甩在身后,截至目前宁德时代市值已达1.29万亿。随着刀片电池大规模出货计划,市场热情高涨,北向资金、机构、游资纷纷入局。

花旗更是将比亚迪H股目标价上调至410港元,A股目标价上调至352元。新型储能风口,磷酸铁锂电池与三元锂电池想较高下,巨头必有一战?

受国家发改委、国家能源局联合发布《关于加快推动新型储能发展的指导意见》影响,截至8月2日的近3个交易日中,储能概念上涨达15.92%、盐湖提锂概念上涨达14.62%、刀片电池概念上涨14.34%。

比亚迪VS宁德时代,谁赢谁输?纵观整体,比亚迪集团产业链更为全面,涉及整车制造、动力电池,甚至进一步扩展到半导体行业。

近期,比亚迪半导体股份有限公司(简称:比亚迪半导体)的创业板IPO申请获深交所问询,上市进程又向前一步。

作为国内知名的车企,比亚迪汽车近些年知名度越来越高,但少有人知的是,比亚迪集团在2004年就已经悄悄地成立了比亚迪微电子,即比亚迪半导体的前身。

比亚迪半导体主要从事功率半导体、智能控制集成电路、智能传感器及光电半导体的研发、生产及销售。

根据市场研究机构Omdia统计,2019年、2020年,按IGBT(绝缘栅双极晶体管)模块销售额计算,比亚迪半导体在中国新能源乘用车电机驱动控制器用IGBT模块厂商中排名第二,仅次于英飞凌,市场占有率19%,在国内厂商中排名第一。

同时,比亚迪半导体也是全球首家、国内唯一实现SiC(碳化硅)三相全桥模块在电机驱动控制器中大批量装车的功率半导体供应商。

不过,虽然技术水平并不差,但比亚迪半导体的产品应用并不算广泛,选择此时上市也有些“借行业利好之东风”的味道。

“涨价潮”下上市有望拉高估值今年6月,一张比亚迪将在7月1日起对IPM(智能功率模块)、IGBT单管产品进行价格调整,提涨幅度不低于5%的涨价函在网上疯传,也引起了人们对于半导体厂商集体涨价的关注。

图片来源:网络

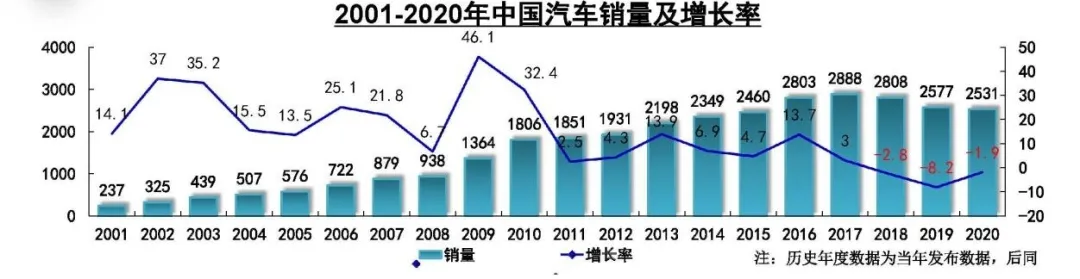

随着国家的产业扶持和政策倾斜,近些年国内的新能源车市场持续景气。

2020年,在汽车销量整体下滑的大趋势下,新能源汽车销量却能不降反增,达到历史最高点。

中国汽车历史销量情况(单位:万辆,%)

图片来源:中汽协网站

销量上升带来的是对于新能源车各组件需求的上升。由于新冠疫情的阴霾仍未散去,全球芯片产能大幅下降,芯片价格水涨船高。

截至今年6月,已有瑞萨电子对功率半导体和控制汽车行驶的微控制器进行了价格上调,其中汽车芯片价格将上调几个百分点;东芝(Toshiba)与客户展开涨价协商,主要针对车用功率半导体等产品;恩智浦和意法半导体等多家芯片制造商也要求客户额外再支付10%-20%的费用。

7月25日,2020年全球十大模拟芯片厂商之一的美信发出涨价函,将于8月22日正式涨价,全线涨价6%。

2020年,由于部分国内厂商无法购买国外的集成电路相关产品,造成了一股来势汹汹的“缺芯潮”,因此国产替代的产业链上下游都得到了利好。

事实上,“缺芯潮”不仅影响到智能终端,如手机、电脑及可穿戴设备等的市场情况,对汽车制造行业也产生了不小的影响。

这些利好自然逃不过资本市场的眼睛。企查查数据显示,2020年,芯片半导体行业共发生投融资事件458起,总金额1097.69亿元,在过去十年中排第二位。

据方正证券,2021年二季度,半导体成为电子行业中最受公募基金青睐的细分板块,获得基金的大幅加仓,国产半导体设备和设计领域的龙头企业获得增持最多。

二季度主动型权益类基金对于半导体的总持仓市值达到历史新高的1953.58亿元,配置比例达到5.62%,较一季度环比提升1.61个百分点,这一提升幅度也是除了2020年四季度以外的历史第二大值。

此外,许多机构都对芯片半导体行业全产业链的未来发展表示了看好,中信证券7月28日研报称,坚定看好中芯国际和华虹半导体;光大证券仍然持续全面看好半导体板块的未来行情;中银证券在电话会议纪要中强烈推荐半导体设备板块。

比亚迪选择此时上市,借助行业性的“涨价潮”带来芯片产业整体的高景气增长,不仅有利于其成功上市,也有利于拉高市场的期待与估值。

难避关联交易,比亚迪集团占营收比近6成有汽车行业业内人士认为,有比亚迪集团的背书,其他品牌对于比亚迪半导体产品的接受会更容易一些。

但也有人认为,作为有竞争关系的车企,如果比亚迪半导体不能更好地独立于比亚迪集团,其他品牌可能无法轻易地对其产生信任。

而目前,比亚迪半导体显然仍不能与比亚迪集团切割,双方互相之间都有着非凡的战略价值。

作为比亚迪集团的控股子公司,比亚迪半导体不可避免地与其有很多关联交易。

2018年-2020年,比亚迪半导体分别实现营业收入13.4亿元、10.96亿元、14.41亿元,2019年、2020年营收增幅分别为-18.22%、31.46%。

同期,比亚迪半导体剔除股份支付费用影响后的净利润分别为1.04亿元、8511.49万元、1.33亿元。

连续三年,比亚迪集团都是排名第一的大客户,销售金额占比亚迪半导体营业收入总额比重分别为67.84%、54.81%、58.84%。

除此以外,比亚迪半导体的其他大客户采购额占比都在5%以下,且均为经销商。

可以看出的是,比亚迪半导体目前的产品仍然是以供应自家的品牌使用为主。

虽然电池行业起家的比亚迪集团是目前国内规模领先的新能源汽车厂商,但只用于内部供应,很难从根本上提升其半导体业务的竞争力。

比亚迪集团的电池业务就是先例。2020年3月,比亚迪与宁德时代围绕针刺试验展开电池安全争论,比亚迪的单体刀片电池能通过针刺安全测试,而宁德时代的单体三元电池没有明确证据证明能通过测试。

但即使技术上稍有优势,2020年,比亚迪全年动力电池装机量为9.48GWh,市场占有率仅为14.91%,远低于宁德时代全年31.79GWh的动力电池装机量及49.98%的市场占有率。

车用半导体市场正在随着智能汽车的渗透率提升而迅速普及,对外开放才能有更大的发展空间。

更重要的是,比亚迪半导体的经营状况并不算稳定。

不仅营业收入有波动,2018年-2020年比亚迪半导体的综合毛利率分别为26.44%、29.81%和27.87%,处于波动之中。

虽然技术在业内处于较为先进的地位,但比亚迪半导体各产品的毛利率普遍略低于行业平均值且处于波动状态。

与同行业可比公司的分产品毛利率对比

图片来源:比亚迪半导体招股书

此外,2018年-2020年,比亚迪半导体的应收账款周转率分别为3.66、3.34、3.43,与同行业其他公司相比处于偏低水平。

2018年-2019年,比亚迪半导体的流动比率和速动比率在行业中处于较低的水平,资产负债率较高。

但2020年,比亚迪半导体引入红杉资本、中金资本、国投创新等的19亿元A轮,以及中信产业基金、招银国际、小米科技、上汽投资、韩国SK集团、北汽产业投资等的8亿元A+轮,共27亿元的融资,资金实力大幅提升,从而使资产负债率大幅下降,偿债能力上升。

比亚迪半导体偿债能力指标,与同行业上市公司比较情况

图片来源:比亚迪半导体招股书

值得注意的是,2020年,比亚迪半导体进行了员工期权激励,对当年及未来四年利润的影响分别为7429.77万元、11638.9万元、8525.16万元、4655.33万元、1253.01万元。