人在家中坐,祸从天上来。

9月29日,矿业巨头嘉能可旗下刚果Kamoto铜矿陷入了特许权使用费争端,表示拖欠了刚果超8亿欧元(8.94亿美元)的特许权使用费。

其实在2022年的时候,我国千亿巨头洛阳钼业也是遭遇了TMF停产危机。

要知道TMF的铜钴矿品位很高,是全球第二大钴矿山,钴产量占了全球产量的14%,同时铜的产量也不小,洛阳钼业还计划靠这个矿带来20万吨的铜产量打入全球前十呢。

好在是拿了钱,在2023年4月签了《和解协议》,解决了TFM项目权益金问题。虽然割肉很痛,但从2023年恢复正常生产销售后,公司第四季度就大赚了58个亿。

而且从时间上来看,洛阳钼业还是很幸运的,至少是在铜价暴涨之前被索要特许权使用费,解除了危机,之后充分享受到了铜价上涨的补偿!

纵观我国所有的矿业公司,都是靠着在全球买矿发展壮大的。

原因也很简单,现在全球已经探明的铜矿资源储量是10亿吨,而我国的铜储量只有4100吨,只占4%。

同时我国又是最大的铜消耗国,世界上一半的铜都被我国消耗了,所以我国的矿业公司,注定是要不断买入国外的铜矿的。

说到这,大家最先想到的公司可能是紫金矿业。

紫金矿业不但金矿买成了全球巨头,就连其他矿山,也顺带成为了巨头,比如锂矿,紫金矿业旗下的锂矿,仅次于天齐锂业和赣锋锂业。而且紫金矿业还提出五年再买一个紫金矿业,可见其扩张的决心。

洛阳钼业也不例外。

洛阳钼业经过早期混改后,就开始买买买,特别是公司在两地上市后,兜里更有钱了,收购更是不手软。

2013年收购了澳大利亚的NPM铜金矿,2016年收购了刚果(金)TFM铜钴矿、巴西的铌磷矿,2017年继续出手收购TFM铜钴矿,2018年参股华越镍钴,2020年又收购刚果(金)KFM铜钴矿。

随着KFM与TFM扩建矿项目陆续投产,2024年公司铜产量达到54.5万吨、钴产量达到6.5万吨,其中铜产能将仅次于紫金矿业位居国内第二,钴产能超过嘉能可居全球首位。

按照公司的计划,未来的铜产量还要达到100万吨,钴产量要达到10万吨,钼产量要达到3万吨,继续向世界巨头前进。

不过仅靠TFM和KFM目前所建的生产线的产能,差得还有点远,看来公司是有扩建或者继续买矿的计划。

除了买矿,公司还收购了全球第三大金属贸易商IXM,实现了向金属贸易业务种类的延伸,逐步确立“矿业+贸易”的发展模式。

这几年,洛阳钼业业务越来越简单,财务数据也越来越漂亮。

2024上半年,TFM和KFM保持快节奏生产乃至超产,频繁创单月产量历史记录,产铜31.38万吨,钴5.4万吨,同比分别增长100.74%和178.22%。

公司的经营业绩也创历史同期最佳水平,实现营业收入1028.18亿元,同比增长18.56%,实现归母净利润54.17亿元,同比大增670.43%。

其中,铜矿收入是洛阳钼业所有矿产里面最大的,贡献了100多亿的利润,以今年这个铜价水平,说赚钱赚到手软也不夸张。

而且公司净利润增速明显快于营收增速,可见公司的盈利能力在不断提升。

具体来看,2019年公司在引入矿产贸易业务板块后整体毛利率大幅下降,不过,之后公司整体毛利率处于上行区间。2024上半年,公司整体毛利率提高到了18.38%。

接着,我们来看一下铜、钨、钼、钴、铌、磷等各自毛利率的变化情况。

从下图中,我们可以看到,从2023年到2024上半年,钨的毛利率从59.54增长至61.17%,钴的毛利从37.01%上升至42.17%,铜的毛利从45.3%增长至52.26%,只有钼的毛利率从40.24%下降至33.83%。

那么,未来这些有色金属价格走势如何?

谈价格前,我们先看一下洛阳钼业的供给情况。

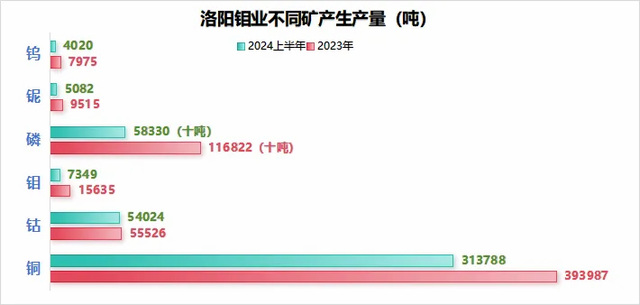

2023上半年刚果金权益的问题影响了铜、钴产品的销售,但是对生产情况影响相对较小,我们就来看一下2023年和2024上半年各种有色金属的产量情况。

两项数据对应作比,可以发现,2024年上半年铜生产占2023年全年的79.6%,钴占2023全年的97.3%,钼占全年的47%,钨占全年的50.4%,铌占全年的53.4%,磷占全年的49.9%。

可见2024上半年,洛阳钼业铜和钴的产量都有了大幅提升。

先来说铜,铜的产销数据都比较大。

铜的下游主要是线缆、家电、新能源、汽车等,主要的增量还是来自于光伏、风电、新能源汽车等新能源产业的发展。

这两年,风电行业年消耗铜量在100万吨左右,新能源汽车行业消耗约150万吨。若其他传统行业的铜使用量保持不变,全球铜的年消耗量预计不足3000万吨。

然而,当前全球的铜产量尚未达到这一水平,只有不到2800万吨,依旧存在供应缺口。这一供不应求的状况不仅是支撑铜价上涨的一个关键因素,同时也对洛阳钼业的业绩起到了正面推动作用。

但是钴就不一样了,从2022年以来,钴的产能就是过剩的。

2023年全球钴供应22.4万吨,消耗21.2万吨,2024年上半年洛阳钼业已经生产了5.4万吨,全年预计10万吨,市场供给更多了,钴的价格将继续低迷。

当然这也是为什么这两年华友钴业、寒锐钴业净利润同比减少的原因。

钼和钴类似,未来几年都是供大于求的状态,价格也很难出现反转。

最后总结一下,目前全球铜矿供需依旧偏紧,支撑铜价中枢不断提升,加上刚果(金)的TFM和KFM项目已陆续投产放量,洛阳钼业将充分受益。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!