2023年4月,陆金所控股登录港股,三年内实现了两地上市。出乎很多人的意料,在2019年以来严监管的环境下,中国版的LendingClub依旧实现了华丽转身,成为中国最近几年转型最成功的金融科技巨头。

疫情期间,在银保监会的号召下,响应党中央、国务院关于稳经济的决策部署,金融机构应大力支持小微企业、为个体工商户纾困,陆金所控股通过积极的业务改革和经营策略调整,大力投入小微金融业务,小微贷款成为了其核心资产。

截止2022年底,陆金所控股发放给小微企业主的贷款余额从3709亿元增至4489亿,小微贷款余额占贷款余额的比例由68.5%增至82.1%。

在2022年上半年,按普惠型小微企业贷款的贷款余额计,陆金所控股在服务小微企业主的中国非传统金融服务提供商中排名已跃居第二。

在疫情这样艰难的环境下,陆金所控股凭借深厚的经营能力,平稳度过了三年的严峻考验,也完成了从金融科技,到小微金融先锋的进阶之旅。

抓住小微金融风口,业务占比超占八成

从历史的业绩水平来看,陆金所控股的综合实力经受住了疫情的严峻大考。2020年-2022年间,陆金所控股实现了每年平均650亿的营收,每年平均126亿的净利润。

尽管2022年是疫情影响最大的一年,但和其他上市互金相比,大刀阔斧改造业务、疫情中进军小微金融业务的陆金所控股能交出这份成绩单,已算得上中国金融科技公司的佼佼者。

从2019年开始伴随监管合规化,陆金所控股开展理财业务转型,完成小陆金所和大陆金所控股的重构整合,集齐了消费金融、小贷、融担等一系列金融牌照完成金融持牌化。

到2020年赶在疫情爆发时登录美股上市,陆金所控股完成了蜕变的第一步。

而在疫情期间,陆金所控股由一个理财、到个贷、小微金融服务的综合性金融科技平台,渐渐探索出了一条基于科技革新道路下,以小微金融为主、以消费金融等其他业务为辅的普惠金融科技集团。

早在2020年的政府工作报告中,就提出过“大型商业银行普惠性小微企业贷款增速要高于30%”的要求。

2022年6月银保监管召开小微金融工作专题会议时,对金融机构提出了继续实现普惠型小微企业贷款“两增”的目标,要求金融机构聚焦信贷增量供给再发力,改进、优化金融服务。

在中国互联网金融行业浩浩荡荡发展的近十年,已经形成了“金融科技+传统金融机构“的稳定运行体系。要达到上述目标,无疑需要金融科技登上舞台共同努力。

市场需求的主动扩大和监管政策的主动推进,都意味着小微金融的进一步发展迎来了广阔的市场环境,同时需要陆金所控股这样真正具备自营能力的金融科技公司帮助中国小微金融真正从技术上、业务上进行充分的下探、扩张和革新。

据上市文件,2020年底到2022年底,陆金所控股控股累计服务的小微企业主数量从460万增至660万,疫情期间实现了超过43%的小微客户数增长,获能力可见一斑;同时发放给小微企业主的贷款余额从3709亿元增至4489亿;陆金所控股控股实现贷款余额分别为人民币 5451 亿元、人民币 6610 亿元及人民币 5765 亿元(829 亿美元),截至去年末,小微贷款余额占比增至82.1%。

一家真正的小微金融科技服务商在疫情中逆势诞生了。这样的逆流而上是任何一个没有足够实力做综合金融服务底气的金融机构所做不到的。

积极调整经营策略,核心竞争力可见一斑

2022年财报显示,陆金所控股实现营收692.55亿元,实现净利润86.99亿元。营收较去年基本持平。

受到疫情影响,同时陆金所控股前三年大力拓展普惠小微金融服务投入成本,2022年利润同比有所下滑,但从陆金所控股的业务改革中,能看到它正在寒冬中内修,以求探索更长远的经营方向和更大的蓝海市场。

在疫情持续爆发的特殊时期重点拓展小微金融服务,不仅考验实力,更考验一家金融机构的社会责任感和勇气。

疫情期间对业务架构的调整,意味着前中后台所有能力面临的是全新量级的考验。当业务的重心从理财、消费金融过渡到小微金融,从风险和运营的逻辑上来说,很多底层逻辑和系统架构都要重新构建,这不但考验了陆金所控股的业务能力,同时对其资金、资源、科技等全方位的条件和历史沉淀都提出了非常高的要求。

而小微金融既是人心所向,也是大势所趋。

在业务转型中,陆金所控股能够付出一定业务下探的成本,是必要且正确的,只有这样,才能为更长远的经营和广阔的市场做好铺垫。

实际上,陆金所控股做了两手准备,不仅将业务重心调整到了风口上的小微金融,同时在疫情中积极调整经营策略,稳住收入确保造血能力,从财务报表中可以看到更多细节。

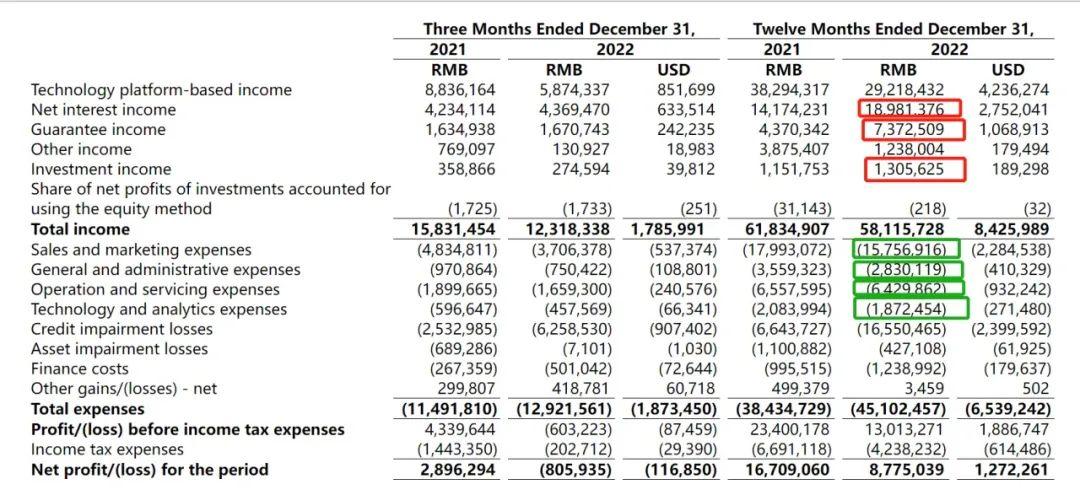

陆金所控股对其收入来源做了积极的调整。2022年的收入结构中,可以看到净利息收入、保证金收入等项目有了明显提升,其中净利息收入从2021年的22.2%上升到2023年的32.66%,超过10个百分点。

其次,陆金所控股也对其相关费用进行了调整。销售费用、运营和服务费、技术及分析费用等都出现了降低,财报中解释,主要是由于陆金所控股对公司的费用采取了主动的控制措施以及公司运营效率的提升,降低了成本。

实际上,除了侧重的小微金融以外,陆金所控股的消费金融业务也得到了快速发展。

2020年底-2022年底,陆金所控股的消费金融贷款余额从36亿元人民币增长至297亿元,消费金融借款人数量从16.8万人增加至130万人。短短两年余额增长也超过了260亿元,这一增长量在同期也毫无疑问超过了国内绝大部分消费金融公司。

中国的金融科技市场竞争已经进入下半场,但寒冬中修炼了内功的陆金所控股,已经拥有了中国金融科技市场为数不多的核心竞争力,沉淀了属于陆金所自己的市场品牌和口碑,它依靠全新的战略方向,得到了市场的认可和反馈,成为中国金融科技企业中极具代表性的转型典范。

来源:禾金财经

作者:舒淼

声明:本文仅作为知识分享,只为传递更多信息!本文不构成任何投资建议,任何人据此做出投资决策,风险自担。