作者:潘妍

出品:全球财说

近日,已拥有3家上市公司的海尔集团,拟再添几股新势力。

“海尔系”紧锣密鼓赶上市目前,海尔集团拥有“大本营”海尔智家(600690. SH,06690. HK)、医疗行业企业海尔生物(688139. SH)与盈康生命(300143. SZ)等3家上市公司四

其中,海尔智家于2020年与海尔智家与在港交所的海尔电器合并,实现整体上市,成为一个在A股、港交所、法兰克福3地同时上市的企业。

除这3家已上市的公司,目前海尔集团又在紧锣密鼓的筹划之后的资本动向,其中2家拟上市公司招股书均在近日披露。

5月12日,海尔集团旗下日日顺供应链科技股份有限公司(简称:日日顺)创业板上市申请获深交所受理,中金公司和招商证券为其保荐机构,拟募集资金27.71亿元。

5月24日,海尔集团旗下青岛有屋智能家居科技股份有限公司(简称:有屋智能)创业板上市申请也获得深交所受理,拟募集资金12.81亿元。

同时,海尔集团“人单合一”模式下投资孵化的主营业务为游戏笔记本、游戏台式机的明星创客公司——雷神科技,根据青岛证监局披露,也于4月末进行了辅导备案登记。

若日日顺、有屋智能、雷神科技此后成功上市,便意味着“海尔系”在资本市场的布局已经扩展至医疗、物流、家居等多行业。

家电行业分析师梁振鹏表示,“海尔集团旗下孵化、参股、控股的公司很多,未来相关新业务的子公司会不断上市,仍然会集中在一些与主业相关联的领域,比如物联网相关的企业。”

有消息称,此前海尔智家将自主研发的工业互联网平台卡奥斯“左手倒右手”转让出表,将该业务从海尔智家拆分,或也正是为卡奥斯将来上市做准备。

怀抱两条大腿 独立性引疑这次我们先来看看日日顺。

日日顺前身为青岛海尔物流储运,由海尔集团与海尔国际贸易共同出资设立,彼时仅被看作海尔集团内部物流部门。

2012年-2017年期间,海尔智家间接控股子公司日日顺上海曾两次对日日顺增资,并在第二次增资时,引入外部投资人阿里巴巴旗下淘宝中国控股有限公司(简称:淘宝控股)。

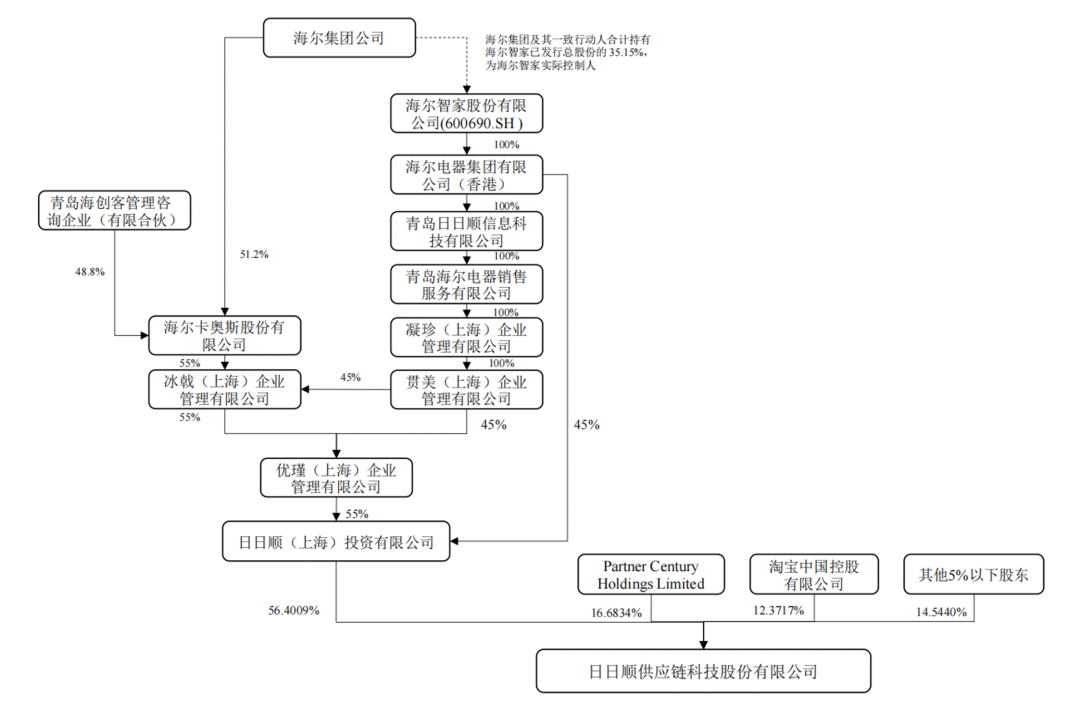

招股书显示,日日顺上海持有日日顺56.40%的股份,是其控股股东;海尔集团间接控制日日顺上海,是公司实控人;阿里巴巴通过Partner Century与淘宝控股合计控制日日顺29.06%的股份。

图片来源:日日顺招股书

随后两年,日日顺像是触动了加速键。

2018年8月,海尔智家将日日顺从合并报表范围剥离;2020年7月,日日顺公司整体变为股份公司,由此日日顺正式开启上市进程。

这一期间,日日顺已从昔日一个小小的物流部门脱变成供应链管理解决方案及场景物流服务提供商。

招股书显示,供应链服务为目前日日顺的主要收入来源,营收占比持续超8成。

图片来源:日日顺招股书

2018年-2020年,日日顺营收分别为95.87亿元、103.46亿元、140.37亿元,同期归属净利润分别为2.24亿元、2.73亿元、4.22亿元。

虽然业绩增速较快,但《全球财说》发现,这其中海尔、阿里这两大股东贡献了不少力量。

招股书显示,2018年-2020年,日日顺来自海尔系客户的营收占比分别为38.48%、42.03%、33.13,毛利贡献占比分别为29.77%、44.99%、41.48%;来自阿里系公司的营收占比分别为20.37%、20.42%、15.80%,毛利贡献占比分别为21.03%、22.57%、21.36%。

过度依赖关联客户,也致使日日顺与同行业公司相比,应收账款较大,资金周转能力较低。

2020年,日日顺应收账款账面金额为32.49亿元,占营收额23.15%。其中,超5成应收账款是来自于海尔系与阿里系。

图片来源:日日顺招股书

2018年-2020年,行业可比公司的应收账款周转率平均值分别为12.86次、11.45次、10.70次;同期日日顺仅为5.01次、4.51次、4.57次。

同时,《全球财说》还发现,日日顺还存在与关联方开展金融服务的情况,通过关联方外部借款,与关联方之间进行商标转让、向关联方转让子公司股权等事项。

图片来源:日日顺招股书

综上,日日顺的营收、信贷、资产转让等重大经营事项,无不出现大股东、关联方的身影,自如此情形下仍声称具有财务、经营、管理独立性恐难让市场信服,并对其日后独立经营能力产生疑问。

大股东桎梏难除此外,在引入淘宝控股时,日日顺曾与各股东签署了一份《合资经营合同》。

合同中提到多项股东特殊权利,包括增资限制和优先认购权、股权转让限制、优先购买权、共同出售权、反摊薄保护、首次合格公开发行决定权、董事委派权、分红权、回购权等。

图片来源:日日顺招股书

引人关注的是,根据合同约定,日日顺若有任何股权层面的变化,都须获得阿里方面的事先书面同意。

图片来源:日日顺招股书

招股书显示,日日顺表示,2020年7月,各股东之间签署《发起人协议》后,上述《合资经营合同》自股改之日起终止。

但与此同时,日日顺又与相关股东签署一份《补充协议》,其中约定公司变更为股份公司后的股东特殊权利的恢复安排,仍以对赌公司上市为核心。

图片来源:日日顺招股书

简而言之,原《协议》部分条件未必符合创业板要求,不得不废止,但股东之间有没有其他的隐形约束,外界便不得而知。

日日顺的物流服务,简直太优秀

前两天买的家用电器,商家发的是日日顺,物流蛮快的,隔天就送到