近些年核心资产和成长股都略显乏力,而高股息的阵营却持续火热,备受追捧,Choice统计显示,中证红利指数近三年涨幅15.04%,与一众负收益的宽基指数对比鲜明。

数据来源:Choice,截至2024/1/30

不过,若是在红利的基础上,再加上“低波”这一条件,收益率有望更上一层楼,对比中证红利指数与中证红利低波100指数,后者近三年涨幅是23.47%。

数据来源:Choice,截至2024/1/30

不仅仅是收益,回撤方面,中证红利低波100指数(简称:红利低波100,下同)也优于中证红利指数(简称:中证红利,下同)。

1

为什么更胜一筹?

(1)指数自身的特征

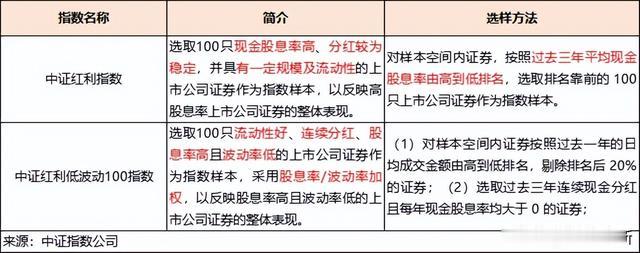

相较于中证红利,红利低波100在编制的时候加了一个条件,“波动率低”。

并且,在对样本进行排序时,红利低波采用的是股息率/波动率加权。

这样做的好处就是:

一方面,更分散的行业分布。

中证红利在银行、煤炭、交通运输上都有超过10%的权重,而红利低波100除了银行权重超过10%,再无占比超过10%的行业。

这样的行业分散度,使得红利低波更可以规避单一行业的风险。

图:红利低波100行业权重

来源:Choice,截至2024/2/1,行业分类:申万一级行业

另一方面,“高分红”和“低估值”使得红利策略具有攻守兼备的属性,加上低波动策略这个防御性较强的“辅助”,为红利资产加增“稳定器”。

2022年,中证红利跌5.45%,红利低波100跌3.92%;

2023年,中证红利涨0.89%,红利低波100涨8.74%。

(2)更贴合市场需求

疫情后时代,国内、海外不确定性因素仍多,经济趋势增长的可预测性总体下降,而PMI也仍处于荣枯线下。

因此,在高增长、高景气行业相对稀缺、内外不确定性扰动短期难以消除的市场环境中,风险偏好难有趋势抬升。

而继续以景气为锚博取超额收益的难度也明显提升,盈利稳定、且抵御市场波动能力较强特征的红利低波资产成为了市场更为重点关注的品种。

2

2024年红利低波策略依旧看好

(1)资金偏好

开年以来,市场仿佛是坐了过山车,尤其是春节前最后一周可谓是惊心动魄,但是从投资者情绪看,依旧相对谨慎,这种环境下,红利低波进可攻退可守的属性会受到资金追捧。

此外,险资和社保基金出于对资产安全性、长期性的考量,对低波红利资产的持仓相对较高;同时国内理财收益和债券收益下滑的大背景下,红利低波100的股息率,有稀缺性。

并且以养老FOF为代表的低风险偏好的资管产品,近期对红利的配置关注度有所提升,资金也有需求。

(2)策略的长期有效性

以2015年8月作为起点进行观察,通过下图能够发现:

数据来源:Wind,民生证券研究所,截至2024/1/5

在熊市中,相对于整体市场和成长股,红利全收益表现较为出色;

在两个市场回暖期中,红利全收益均实现了20%以上的绝对收益;

在牛市中,红利策略整体表现虽逊于整体市场,但仍有近20%的回报。

也就是说,长周期看,无论什么行情,红利策略及相关指数都可以考虑作为配置当中的底仓。

甚至,如果将整个牛熊全周期看下来,红利低波100的收益率达到33.85%,领涨一众宽基。(数据来源:Choice,截至2024/1/31)

这也是全球投资者共同的认知,数据显示,2022年底全球红利策略指数产品规模超过4000亿美元。

(3)低利率环境下,高股息资产的稳定回报率占优

1月24日,央行宣布将于2月5日下调存款准备金率0.5个百分点;同时于1月25日,分别下调支农再贷款、支小再贷款和再贴现利率各0.25个百分点。

消息落地后,债券市场再度走强,利好资金和短端,同时10年期国债收益率也下探至2.45%,创2002年6月以来新低。

自上市以来,红利低波100的股息率中位数是4.53%,平均值是4.63%,当前最新值是5.39%。(数据来源:iFinD,截至2024/2/2)

来源:iFinD,截至2024/2/2

(4)政策引导企业分红

2023年10月证监会发布《上市公司监管指引第3号一-上市公司现金分红》,以及《上市公司章程指引》现金分红相关条款进行了修订:在坚持公司自治的基础上,鼓励公司对分红的稳定性、频次做出提升,以及对不分红、财务投资规模较大但分红比例不高的公司,通过强化披露要求督促分红。

1月24日,国资委表示,中央企业通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者。

(5)估值水平依旧较低

当下,红利低波100的PE-TTM(剔除负值)是6.09,处于上市以来历史分位31.98%。(数据来源:iFinD,截至2024/2/2)

3

看好红利低波100,关注天弘

早在2019年底,天弘基金就关注到中证红利低波100指数,并成立相应产品,

天弘中证红利低波动100联接基金(A类:008114, C类:008115)。

自成立以来,基金管理人根据基金合同约定,以坚持被动指数化投资为原则进行基金的投资运作,并通过部门自研的指数基金投资管理系统对基金的投资流程进行持续监控及优化,将基金的跟踪误差及跟踪偏离度控制在合理水平。

截至2023年底,天弘中证红利低波动100联接A成立以来累计净值增长率47.07%,同期业绩比较基准收益率19.95%,超额回报27.12%。(数据来源:基金定期报告,基金业绩比较基准:中证红利低波动100指数收益率*95%+银行活期存款利率(税后)*5%)

来源:基金定期报告,截至2023/12/31

在成立后的每一自然年份,天弘中证红利低波动100联接A都是正回报,都跑赢业绩比较基准。

有人可能会疑惑,为什么红利低波100跌的年份,天弘中证红利低波动100联接A还能是正收益?

这离不开两点:

其一是“红利+低波”策略自身魅力。

前面提到的红利策略即通过寻找长期分红稳定,且股息率高的股票来获取收益,股票分红多了,对应基金就可能更具投资价值,这是产品收益的重要来源。同时低波策略筛选波动性较低的股票,在震荡市及下跌市中一定程度上控制了指数的回撤。

其二是从基金经理到天弘基金指数团队上下一心的精细化的投资管理和团队在指数调样期间交易策略的不断优化,也为投资者实现良好的收益提供了重要保障。

4

实力团队保驾护航

基金经理刘笑明,北大理学学士、经济学学士,哥伦比亚大学运筹学硕士,2014年进入公募行业,历任衍生品及量化投资部研究员、投资经理,2020年加盟天弘基金。

十年公募投研生涯里,刘笑明负责量化投资系统搭建、策略开发及量化对冲产品投资管理,在多因子模型、事件驱动模型及大类资产配置模型的研发及投资应用方面有丰富经验。

而这为他的指数化管理道路打下了基础。

更重要的是,天弘基金在指数产品业务线上的布局是早而全面。

从2015年便开始涉猎,现已形成市场多元、品种多样、主题丰富的指数产品线,相关产品覆盖了宽基、行业、主题、策略和商品等各个方向,横跨A股、港股、美股、债券、商品等多个市场,为投资者提供了丰富多元的投资工具。

展望未来,随着参与者专业度提升,对红利等稳定、可持续、能够积累复利效应的策略会越来越重视,叠加低波动因子在中短期行情上的防御作用,二者配合产生的复合效应。

既能在中长期积累收益,又能在中短期减小回撤和波动的红利低波策略将持续受关注,天弘中证红利低波动100联接基金(A类:008114, C类:008115),实力团队保驾护航,成立后实现历史年年正回报。

风险提示

市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。