作者丨Juny

编辑丨海腰

题图丨Midjourney

对于全球创投市场来说,刚刚过去的2023年无疑是跌宕起伏的一年。

一边是经济下行融资低迷大量独角兽估值腰斩。根据Crunchbase的统计数据显示,2023年全球创业融资总额为2850亿美元,同比下降38%,是自2018年以来最低的一年。另一边则是生成式AI技术的爆发让人工智能领域走出独立行情,全年共吸收了近500亿美元的投资,催生出近20家新独角兽,新产品新模式层出不穷。

经历了过去一年的波动之后,2024年,全球独角兽公司的估值排名也发生了剧烈变化。一些此前高歌猛进、备受瞩目的明星公司纷纷落马,其中中国的前五大独角兽已累计缩水近千亿,与此同时,也有一批公司发起猛烈冲击估值暴涨,而大热门OpenAI还并不是当中增长最为凶猛的。

随着市场交易的推进,在全球独角兽领域如今已诞生出了 “七大巨头”,今年也有15家企业有望上市。那么,哪些独角兽最受追捧,哪些公司又惨遭市场“抛弃”?

“独角兽七巨头”诞生,人工智能站C位

去年,美国银行创造了“七巨头(Magnificent 7)”一词来描述美国科技股市场上表现最好的7家大型科技股,它们分别是Meta、苹果、亚马逊、谷歌、微软、特斯拉及英伟达。

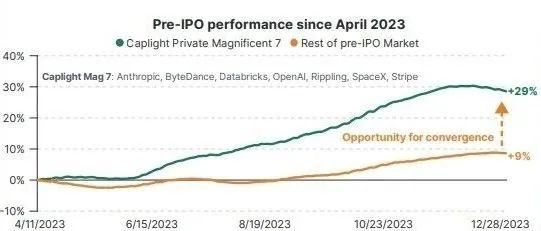

而在创投领域,数据交易商Caplight也根据去年市场的交易表现,基于交易价格、交易量、交易规模等指标,对标提出了独角兽领域的“七大巨头“,它们则分别是Anthropic, 字节跳动, Databricks, OpenAI, Rippling, SpaceX和Stripe。从去年4月到年底,这七大独角兽巨头的平均规模增长达到了29%,而剩下的其他的所有初创公司仅增长了约9%。

七巨头的2023年增长情况,图片来自Caplight

从交易价格的溢价幅度来看,人工智能和数据相关的企业则成为了绝对赢家,其中,大热门OpenAI的人气仅仅只能排老三。去年,二级市场交易价格增幅最大的是OpenAI的强劲竞争对手、亚马逊和谷歌共同押注的Anthropic,其溢价幅度高达368%,紧随其后的是AI开源平台Hugging Face,溢价高达144%。此外,位列前茅的还有专注于企业市场AI服务的Cohere、AI数据标记服务公司Scale、数据观测公司Cribl。

总体来看,AI和数据公司的表现在整个创投市场中一骑绝尘。这些新晋独角兽的增幅表现远高于目前已经上市的一些同类型公司,如Palantir、Snowflake等等。

2023年交易溢价和贬值最高的独角兽,图片来自Caplight

根据PitchBook的统计,虽然整个2023年北美市场只诞生了45家独角兽,相比2022年的195家大幅减少,但在这些独角兽中,AI相关的占到了18家,比例超过40%,其中包括了如今已在生成式AI领域名声大噪的Runway、Character.ai、Replit、Cohere等等。回到中国市场,从2023年下半年开始,新融资也几乎都围绕着人工智能相关领域展开,并催生出了包括智谱AI、百川智能、零一万物等在内的新兴独角兽。

非AI独角兽集体“巨鲸”缩水

AI公司们高歌猛进,但对于非AI企业来说,刚刚过去的一年无疑是一场寒冬。在CB insights发布的全球独角兽榜单前20名中,除了SpaceX、Databricks、OpenAI等3家公司估值出现了上涨之外,其他巨型独角兽的估值则都基本持平或者下降,而其中一些公司的下降幅度非常惊人。

比如,最新交易数据显示,之前在金融科技领域风头无两的Strip、Chime两家公司的估值已经分别从2023年初的1000亿美元和250亿美元,下跌至了500亿美元和59亿美元,下跌幅度分别高达50%和76%。生产力工具领域的明星独角兽Canva,从高峰时期的400亿美元估值下降到了130亿美元,跌幅高达68%。

截止2024年2月全球排名前10的独角兽企业,图片来自CB insights

中国几家顶流独角兽的日子也同样不好过。目前,全球独角兽榜单的前20名中共有字节跳动、Shein、小红书、猿辅导、元气森林5家中国企业,但过去一年,其估值都无一例外地下跌严重。

2023年12月,字节跳动内部按照每股160美元进行了股票回购,对应估值约为2680亿美元。这个数字相比2022年的3000亿美元估值下跌了近10%,相比2021年4000亿美元的峰值下跌约30%。作为中国出海企业的标杆,Shein虽然仍在榜单中名列前茅,但其估值已经从高峰期的1000亿美元下跌约40%至640亿美元。小红书、元气森林也分别从此前200亿美元、150亿美元出现不同程度缩水,猿辅导更是惨遭“脚踝斩”。

根据Caplight的二级市场交易数据显示,纵观整个2023年,仅SpaceX、字节跳动、Stripe、Flexport、Anduril和databricks这6家公司就占到了整个市场交易量的51%,除了AI和数据类公司外,投资者对大多数其他行业的独角兽公司都兴致索然。

“我们现在看到榜单上的估值大多数都是注了水的,很多公司的估值数字目前都还停留在2021年-2022年市场狂欢膨胀的时候,没有得到修正,很多公司目前的实际估值上都要打上5-7折。独角兽的真实数量要少得多。”一位硅谷美元基金投资人表示。

伴随着估值的大幅下降,独角兽企业的裁员潮也是一轮接着一轮。根据Trueup的统计,从2023年开始至今,平均每月都有近30家独角兽企业进行裁员。而相比之下,AI行业的情况就要好很多,每月裁员公司的数量仅在个位或者为零。

2023年至今全球独角兽企业的裁员情况,图片来自Trueup

15家独角兽或在今年排队上市

目前看来,2024年的创投大环境仍然还未出现明显的复苏迹象,但随着一些企业逐渐步入投资退出期以及科技市场的回暖,我们也可能会看到很多明星独角兽选择在今年上市。最近,Caplight根据最新市场动态整理出了以下15家今年值得关注的潜在IPO名单。

Databricks

总部位于美国加利福尼亚州的大数据处理和人工智能公司,成立于2013年。主要业务是提供数据处理平台和工具,以帮助企业和组织更快地处理和分析海量数据,同时还能支持构建和部署人工智能应用程序。Databricks是去年为数不多估值上升的超级独角兽,受生成式AI技术的推动,其最新估值从380亿提高到430亿美元。

SHEIN

总部位于中国跨境B2C快时尚电子商务公司,目前主要服务全球超过150个国家的消费者, 2021年曾超越亚马逊成为美国下载量最高的购物APP之一。从2020年开始,Shein曾多次传出上市消息,2024年是否能顺利上市成为市场关注的焦点。目前,Shein的估值从2021年的1000亿美元下降到660亿美元。

Strip

总部位于旧金山的金融服务公司,成立于2011年。主要业务是为电子商务网站和移动应用程序提供支付处理软件和应用程序编程接口(API),业务遍及全球25个国家。Strip曾在2021年以950亿美元的估值一度超越SpaceX成为美国估值最高的初创公司,但在2023年Strip的估值大幅缩水至500亿美元,但仍是目前全球估值最高的金融科技公司。

Canva

总部位于悉尼的在线平面设计应用平台,成立于2012年,是目前全球由女性创始人创立的估值最高的创业公司。据彭博社报道,2023年Canva的营收超过20亿美元,业务遍及全球190个国家,约活用户约为1.7亿人。有最新消息显示,随着Canva将生成式AI技术应用于业务中,其估值从此前的130亿美元有所回升,今年年初Canva计划以260亿美元的估值进行期权出售。

Chime

总部位于旧金山的金融服务软件公司,创立于2013年。公司的主要业务模式是通过手机来为客户提供免手续费的手机银行、借记卡和ATM访问等多种银行服务,帮助客户最大程度上减免各类银行手续费,用较低的成本获得银行服务。其估值一度高达250亿美元,但目前已在下跌至60亿美元左右。

Fanatics

总部位于佛罗里达州的杰克逊维尔的体育电商巨头,创立于1995年。是全球最大的授权体育用品零售商,最初以体育商品和纪念品而闻名,目前经营有300多个联赛、品牌的授权商品,业务遍布电商、NFT、球星卡、藏品等,2022年3月初宣布的最新估值为270亿美元。

Klarna

总部位于瑞典的电子商务信用支付服务公司,创立于2005年。是欧洲最大的海外本地支付方式公司,主要业务是为全球商户接入高转化率的海外本地支付方式,包括直接付款、先买后付和分期付款等计划。高峰时期的估值为456亿美元,后在2022年下降至67亿美元。

总部位于旧金山的在线社交平台,创立于2005年。是目前全球最大的社交新闻聚合网站之一。目前,Reddit拥有超过5000万日活跃用户、4.3亿的月活用户和10万多个社群。2021年,reddit的估值曾高达150亿美元,但到今年年初,其最新估值下调到了约50亿美元。

Ripple

是一家在分布式账本数据库之上建立支付和交易网络。目的是创造一个“去中心化”的支付网络,旨在帮助验证数字货币交易,减少各种货币跨境支付的成本与时间。2004年,Ripple的早期版本就已经推出,但该版本不太成功,从2012年开始,OpenCoin公司开始接手瑞波项目,并于2013年推出新版本。目前公司估值约为113亿美元。

ServiceTitan

总部位于美国加州Glendale的家庭服务管理软件提供商,成立于2014年。该公司为空调、管道和电气维修等领域的家庭服务企业建立了一个软件平台来帮助管理和销售服务。其最新估值为95亿美元。

Rubrik

总部位于旧金山湾区的云数据管理公司,创立于2014年。是一个提供云端数据备份的公司,该公司以设置简单和操作方便的web端产品,帮助企业更好地管理、备份和恢复数据。目前该公司估值约为40亿美元。

Turo

总部位于旧金山的汽车共享平台,成立于2009年。主要业务是提供P2P共享模式的私家车租赁服务,汽车租赁网络连接了美国、加拿大、英国和德国等5500多个城市的车主和客户。目前估值约为12亿美元。

Liquid death

总部位于洛杉矶的饮料品牌,创立于2017年。带有重金属摇滚等“重口味”视觉元素的矿泉水潮牌,目前估值约为7亿美金。

StubHub

总部位于旧金山的在线票务交易服务平台,创立于2000年。主要业务为用户提供体育、音乐会、戏剧和其他现场娱乐活动等票务交易服务。利用AR技术帮助用户查找到停车场、交通路线和入口等。2022年初的估值约为130亿美元。

Figure

总部位于旧金山的区块链金融科技公司,创立于2018年。旨在利用区块链技术为客户提供提供贷款、股权管理、银行和支付等服务,寻求20-30亿美元的估值。