作者 | 赵金金(九卦金融圈专栏作家)

来源| 九卦金融圈

编辑 | 武文 张云迪

美编 | 杨文华

截止到10月底,A股上市银行三季报全部披露完毕,前三季度42家银行营业收入合计4.49万亿元,同比增长2.8%;实现归母净利合计约1.59万亿元,同比增长8.2%,整体经营盈利能力较强,资产质量状况良好。

其中,六大上市银行行合计实现营业收入2.84万亿元,同比增长2.36%;实现归母净利润合计1.03万亿元,同比增长6.47%,更显现了国有大行的盈利能力和经营管理水平的不断提高。中小银行在三季度仍然有表现不俗的银行,四家城农商行净利润增幅超过30%,但是也有下降的银行,由此可见,中小银行继续经营分化,强者恒强,而弱者恒弱。

一

一、42家上市银行业绩总体表现

1、普遍保持盈利

整体而言,42家上市银行保持着稳定的盈利水平,营业收入和净利润均在不断上涨,只有少数银行存在下降情况。

表1 2022年 三季度A股上市银行盈利业绩一览表

从营业收入总量看,工商银行仍然是龙头老大,其次是建设银行,营业收入分别是7113.92、6305.39。

从营业收入增幅看,江阴银行在2022年前三季度增幅最大,达到21.88%,其次是长沙银行,增幅为19.68%。而增幅较上年下降的达到6家银行,分别是民生银行、西安银行、兰州银行、青农商行、重庆银行、渝农银行,而民生银行降幅最大,较上年下降16.87%。

从归母净利润看,其中39家银行归母净利实现正增长,有4家银行归母净利润增速超过30%,分别是杭州银行、成都银行、江苏银行和张家港行,杭州银行排名第一,达到31.82%;17家银行归母净利增速达到两位数;归母净利较上年下降的有3家银行,分别是西安银行、民生银行、浦发银行。其中,民生银行和西安银行是42家上市银行中营业收入和净利润双降的两家银行。

2、净息差整体下降

2022年以来,国内疫情反复、资本市场持续低迷震荡、新规落地,国外地缘政治不稳定等多各种因素的影响,银行业的经营发展面临挑战,行业净息差整体处于下行通道。

表2 42家上市银行2022年前三季度净息差和手续费

42家上市银行中仅有7家银行上涨,分别是中国银行、江苏银行、南京银行、贵阳银行、常熟银行、紫金银行、江阴银行,而浙商银行较上年同比无变化,其余银行一律在下降。

净息差最高的是郑州银行,达到3.18%,其次是常熟银行,为3.1%,平安银行排名第三,净息差为2.77;排名最后的是厦门银行,净息差为1.36%。

图2 2022年前三季度上市银行手续费及佣金净收入

在手续费及佣金收入方面,由于受到疫情的影响,为了响应国家减税让费的政策,以及银行财富产品转型,多数银行的手续费及佣金收入都在下降。前三季度手续费及佣金收入超过1000亿元的只有工商银行一家,紧随其后的是建设银行,佣金收入948.77亿元,同比下降1.8%。收入最少的是瑞丰银行,负增长0.23%,同比下降78.48%。

在增幅方面,齐鲁银行增幅最大,同比增幅达到67.37%,其次是张家港行,同比增幅为53.93%。而同比下降最大的是常熟银行,同比下降97.08%。

3、资产质量持续改善

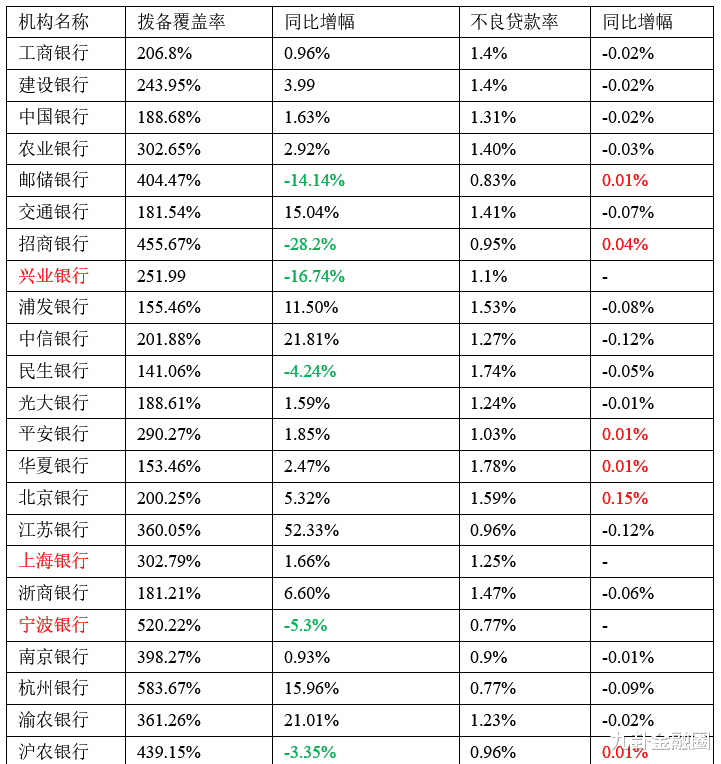

表3 42家上市银行2022年前三季度资产质量一览表

从资产质量来看,数据显示,绝大多数A股上市银行不良贷款率有所下降,42家银行三季度末的不良率均低于2%,平均为1.21%。其中,杭州银行、宁波银行不良贷款率最低,均为0.77%,其次为常熟银行,不良贷款率为0.78%。

中小上市银行的不良贷款率普遍低于国有大型银行或大型股份制商业银行,这表明中小上市银行在信贷业务经营上更加谨慎。但有7家银行不良率在上升,分别是邮储银行、平安银行、华夏银行、沪农银行分别上涨0.01%、招商银行较上年上升0.04%、贵阳银行上升0.08%、北京银行上升0.15%、青农商行上升最高,达0.17%。

拨备覆盖率方面,绝大多数银行有所上升,其中6家银行拨备覆盖率超过500%,杭州银行拨备率最高,达583.67%,居行业领先。江阴银行和苏州银行的拨备覆盖率均提升超100个百分点,这表明我国上市银行较高的拨备覆盖率显现出足够强的抗风险能力。而9家银行的拨备率低于200%,最低的是民生银行,仍未达到150%的监管指标,仅为141.06%,较去年下降4.24%;其次是华夏银行和浦发银行。

二

国有银行的“头雁效应”

今年以来,国有大行在服务稳经济大盘方面始终发挥着“头雁”作用,致力于服务实体经济,促进高质量发展。六大国有行前三季度新增贷款余额9.53万亿元,同比增长超过30%。其中,农业银行前三季度信贷增量已超过去年全年。中国银行前三季度新增贷款规模则创历史同期新高,达到1.69万亿元。

国有行序列中,六家国有银行营业收入共计2.84万亿元,同比增速2.36%;净利润合计超过1万亿,同比增速6.47%。42家上市银行一共赚1.59万亿元,六家国有银行占比超过六成,说明国有大行仍旧是“最赚钱”的银行。前三季度归母净利润超过2000亿元的银行分别是工商银行和建设银行,分别是位列第一和第二会赚钱的银行。从增速看,邮储银行是国有银行中唯一实现两位数增长的银行。

净息差总体来讲,除了中国银行外,同比均在下降,农行净息差最高,为2.65%,同比下降0.21%;交通银行最低,净息差为1.5%。2022年以来,国内外经济环境的复杂性、不确定性上升,银行业经营发展面临挑战,国有行也不例外,净息差继续下行。

在手续费方面,六大国有银行共3852.25亿元,同比增幅0.26%。其中有3家银行出现负增长,分别是中国银行(-7.58%)、交通银行(-3.92%)、建设银行(-1.8%),中国银行主要受到国内贷款利率今年多次下调、存贷款结构调整、新规落地等影响;交行主要是受国内外资本市场波动、减费让利以及理财产品净值化转型影响;建设银行因为银行卡手续费、顾问和咨询费等产品收入下降。而形成鲜明对比的是邮储银行,前三季度手续费同比增长40.3%。邮储银行把中间业务收入作为主要发力方向,在盈利模式上,通过不断提升综合金融服务和客户经营能力,跑出中收跨越“加速度”。在理财、代理和托管等领域不断深入,凸显了该行转型的印记。

在资产质量上,只有邮储银行不良率上升0.01个百分点,拨备率下降14.14%,但不良率和拨备率分别是0.83%和404.47%。其余五家国有行不良率均下降,且拨备率较上年在不断上升,但维持在监管的合理空间内,其中交通银行的不良率最高为1.41%,拨备率处于200%以下。

在贷款投放上,国有银行信贷结构不断优化,均以制造业、绿色、普惠、乡村振兴、科技为主要着力点,信贷结构不断优化。国有大行主动披露2022年以来对于实体经济的支持情况,彰显大行责任担当。

截至2022年9月末,全国小微企业贷款余额58.04万亿元,其中普惠型小微企业贷款余额22.93万亿元,同比增速24.10%,较各项贷款增速高13.18个百分点。其中,国有大型银行普惠型小微企业贷款余额8.36万亿元,较年初增长1.89万亿元,已超额完成全年1.6万亿元增量目标。

“强工业 、拓普惠、提绿色、稳农业”是国有银行信贷的总基调,制造业信贷投放持续高增,背后的原因在于前期央行推出设备更新改造再贷款工具,以及监管层表态“支持金融机构发放制造业等重点领域设备更新改造贷款”。更重要的是,为推动经济转型升级、着力缓解关键技术“卡脖子”的问题,政策面对制造业投资的支持力度较强。绿色、农业既是国有银行的大国担当,也是结构转型的必然要求。

三

股份制银行的“磁场效应”

除“六大国有银行”外,我国的12家全国性股份制商业银行中有9家在A股上市(恒丰银行和广发银行未上市,渤海银行在香港上市)。

9家A股上市银行前三季度总营业收入达到1.2246万亿,在42家上市银行占比27%。归母净利润达到4019.36亿元,在42家上市银行中占比25.27%。其中招商银行的营业收入和归母净利润仍然排名第一,净利润在前三季度首次跻身千亿规模阵营,但增速明显放缓,其次是兴业银行,营收和净利润“双增”。

营业收入和归母净利润排名最后的仍是浙商银行,但是浙商银行的营业收入增幅在前三季度中排名第一,达到18.06%。归母净利润同比增幅第一的是平安银行,达到25.82%。而民生银行在营业收入和归母净利润中“双降”,营收增幅仍在收窄,该行积极落实国家减费让利政策,主动调整业务结构,在重点领域、重点行业加大优质贷款投放和国债、政策性金融债等优质流动性资产的配置,同时落实监管要求,压降非标准化投资。

图3 股份制上市银行2022年前三季度的盈利变化

从净息差看,除了浙商银行无变化,其余股份行全部下降,净息差最高的是平安银行,其次是招商银行,净息差最低的是民生银行,这也是民生银行营收和净利润下降的原因。

手续费及佣金净收入9家银行前三季度共实现2285.96亿元,排名第一的仍是招商银行,前三季度实现手续费及佣金净收入757.52亿元,在9家银行中占比33.13%。

在股份银行序列中,招商银行的不良率在上升,拨备率在下降,招商银行不良率主要受房地产行业风险、疫情的冲击以及自身收紧风险三因素的影响,但仍然是位于股份行的龙头地位,不良率仍表现最好,不良率为0.95%,拨备率也是唯一一家高于400%的股份行,其余股份制银行的不良率都在1%以上,最高的是华夏银行,不良率1.78%,其次是民生银行,不良率是1.74%。

拨备率只有招商银行、兴业银行和民生银行三家银行较去年同比下降,尤其是民生银行的拨备率最低,不到150%。

股份制银行在经营模式上越来越倾向于综合化,“磁场效应”凸显,多数银行拥有金融租赁牌照,招行、兴业、光大有消费金融牌照,招行、浦发、兴业和民生有基金牌照,浦发、兴业有信托牌照,招行和中信有直销银行牌照。理财子公司目前仅浙商银行尚未获批。虽然国有银行的牌照拿的比股份银行多,但是盈利模式仍依赖传统的信贷业务,而股份制银行盈利压力大,危机感较强,因此发展其他非信贷类业务更有动力。

总而言之,2022年前三季度,9家A股银行整体发展稳健,不良率和拨备率都在下降,而且综合性经营越来越全面,9家银行只有1家未获批理财子公司,其余八家的理财子公司均已开业,在财富管理中发挥中重要作用,为股份行在零售市场的转型奠定基础。

四

城农商行的“马太效应”

前三季度,总体而言,城农商行表现较优,延续了中报的趋势,部分银行业绩增速明显高于国有大行和股份行,中小银行有自己的地域优势,尤其是发达地区,融资需求旺盛,同时财富管理优势凸显,带来了非息收入的提高,支撑银行的利润增长。

在营业收入中,江苏银行营业收入和归母净利润分别位列第一,且归母净利润是唯一一家超过200亿的城商行。江苏银行前三季度营业收入达到537.56亿元,增幅14.88%,归母净利润204.89亿元,同比增幅31.31%。在三季度江苏银行可谓业绩抢眼,超过了北京银行和上海银行,居城商行首位。

农商行方面,渝农商行和沪农商行净利润仍然排在前两位,渝农商行营业收入和净利润仅次于杭州银行。

在营业收入增幅上,江阴银行的增幅位居第一,达到21.88%,其次是长沙银行,增幅19.68%,5家银行营业收入下降;

在净利润增幅上,超过30%的全是城农商行,其中三家城市行,一家农商行,分别是杭州银行、成都银行、江苏银行和张家港行,杭州银行以增幅31.82%,位居榜首(在半年报中杭州银行同样是位列首位,该行经营效益的提升主要得益于财富管理优势提升所带来的非息净收入大幅增长),只有一家银行净利润增幅下降。

唯一一个营业收入和净利润双降的银行是西安银行,该行还没有从之前的高额信用减值中走出来,与中报相比,西安银行的双降幅度在收窄。(中报:西安银行实现营业收入32.54亿元,同比减少8.48%;归属于母公司股东的净利润12.27亿元,同比减少13.45%。)

城农商行的息差整体也在下降,只有江苏银行、南京银行、贵阳银行、常熟银行、紫金银行、江阴银行六家银行较上年同比在增加,净息差最高的银行是郑州银行,为3.18%,最低的银行为厦门银行,1.36%。

在手续费及佣金净收入方面,三季报显示,北京银行位居第一,其次是宁波银行、上海银行和江苏银行,这四家银行也是手续费及佣金净收入超过50亿元的银行,在增幅上,齐鲁银行在城农商行中排名第一,手续费及佣金收入11.44亿元,同比增长67.37%,主要是由于该行实施本地化策略,从总行、分行到支行建立零售转型架构,加大委托及代理业务。其次是张家港行,手续费及佣金收入增幅53.91%,主要原因是银行卡业务手续费收入的增长。杭州银行三季度手续费及佣金收入增幅46.94%,排名第三,主要是银行卡业务手续费收入的增加。

跌幅最大的是常熟银行,手续费和佣金净收入仅554.6万元,较去年同期的1.9亿元,大幅下滑97.08%,常熟银行解释称,主要是理财业务管理费收入确认频次等因素的影响。其次是瑞丰银行,作为A股最小上市银行,手续费及佣金净收入一直处于亏损状态,不过今年三季度,已经较之前亏损额在收窄。

在区域性银行中,不良率总体优于大型银行,多数银行不良率都是低于1%,而且仍在不断下降。而拨备率更是表现充足,六家拨备率高于500%的银行均是城农商行,分别是杭州银行、常熟银行、张家港行、无锡银行、苏州银行和宁波银行,拨备率分别是583.67%、542.02%、541.02%、539.05%、532.5%和520.22%。

整体城农商行的拨备率都非常高,说明“小而美”的城商行发展势头强劲。但监管鼓励上市银行将实际拨备覆盖率逐步回归合理水平,拓宽中小银行补充资本渠道,提高金融机构抵御风险和服务实体经济能力。不难发现,排在前面的仍然是发达地区的城商行,中西部地区的很多城商行在经营上还是面临着很多问题。

在城农商行序列中,经营数据显示,强者恒强,而弱者很弱,头部城商行的业绩甚至超过个别股份行,而大多数中小银行仍在泥潭中,要想走出来,报团取暖或另辟蹊径或许才有出路。

五

结语

上市银行整体保持着平稳发展态势,经营盈利能力较强,资产质量状况良好,经营抗风险能力普遍较高,但受银行整体净息差下降影响,增速明显在放缓。在经营方向上,大零售金融布局刻不容缓,金融积极助力实体经济的发展,尤其是对中小实体企业、“三农”以及社会弱势金融群体的金融服务辐射范围不断扩大、服务能力不断提高。

上市银行要继续加大经营管理力度,大力发展轻资产业务,在信贷业务上不仅要持续努力拓展优质客户,更要注重质效的提高,在控制风险的同时,承担社会责任,赢得投资者和客户的信任。