零担行业加速向头部靠拢,头部三季报分化却巨大

零担行业加速向头部靠拢,头部三季报分化却巨大【1】反差感拉满的三季报

公路运输业务根据单票重量大小可以分为快递、零担和整车三大板块。零担介于快递和整车运输之间,占据整个市场的3成左右,国内零担行业增长规模已经停滞,行业规模由2021年14060亿元的峰值下降到2023年的12281亿元。

在存量阶段,行业格局的变化却比以往都大。之前是第一梯队份额稳步提升,而到最新的三季报,第一梯队的龙头公司之间也开始出现大分化。

2024年3季报,H股上市的安能物流营业收入30.44亿元,同比增长21.2%,经调整净利润2.18亿元,同比增长28.0%;毛利率达15.6%,同比提升4.2个百分点,行业表现最好。

A股上市的大件快递企业德邦股份,根据其10月底披露的三季报,收入98.5亿元,同比仅增长1.0%,净利润1.9亿元,同比下滑19.4%。而另一家在美股上市的百世集团,经营连年亏损,在今年6月份宣布将私有化。

2022年三季度开始,进入经营困境的安能物流开始对内部进行破釜沉舟的改革,以“利润与品质并重的有效规模增长”为核心进行战略转型。2023年,公司各项经营指标就出现了大幅改善,这表明公司已经实现困境反转。股价也从两年前最低的2港元左右上涨到现在8港元左右,变革显著成效也给我们这些投资人带来了可观的回报。

【2】安能物流可能不止是困境反转

是获利了结还是进一步看好?从更近的3季报反差来看,安能的故事可能不仅仅只是“困境反转”。

2024开始,安能物流自愿性披露一季报和三季报,更是表明公司向市场传递定期经营成果的决心。而且对于最新2024和2025年的盈利预测,公司的指引是,2024年实现经调整净利润8亿元,2025年力争实现约20%的增长。

对于存量行业,如果能够有供给侧带来的份额逻辑,往往孕育着大级别的机会。比如此前的快递、家电等诸多行业,都轮番上演过,也就是所谓“剩者为王”。

现在轮到了零担行业。零担货运行业市场规模1.5万亿元左右,呈现出大市场、高分散的特点。但根据运联的数据,2019年,国内零担货运 CR5 为 3.1%;到了2021 年,国内零担货运 CR5 为 3.9%,呈现持续提升趋势;2023年,根据运联最新数据推算,2023年CR5收入为1100亿元,对应CR5为8.9%。向头部集中,出现了明显的加速趋势。

而头部三季报的分化,说明头部公司跑出阿尔法的能力也在拉开。如果安能在供给侧有更大的作为,坐稳“快运之王”宝座,可能是下阶段价值回报的核心来源。

供给侧逻辑持续性探讨:效率做高下限,网络效应做高上限以前零担行业跟随国内经济高速发展,在成长阶段比拼的是速度,但最近连行业龙头公司都出现明显分化,说明行业的投资范式已经完全从需求侧逻辑变成了供给侧逻辑。

供给侧集中度提升的第一阶段,是大鱼吃小鱼的阶段。服务能力强、一体化升级的全网型零担,加速取代规模小、数智化能力弱的区域和专线零担。

第二阶段则是头部差异化,进入存量的深度整合。

受大件电商与C2M模式渗透率提升推动,零担以品类多样、小批量、多批次的货源为主,企业客户的B2B物流需求逐渐延伸至B2C业务,因此日益需要广泛的网点布局以发挥网络效应并面对C端客户提供门到门服务。到这个阶段,行业比拼的是极致的效率和精益求精的颗粒度。

不仅仅是三季报收入增速和利润表现的差异,从安能物流和德邦股份的毛利率数据来看,从2023年开始,包括今年上半年以及今年三季度,不同公司的毛利率已经有了系统性的差异。

成本是物流行业的第一性原理,中国物流成本占GDP比重较海外发达国家高出一倍,这样说明未来我国物流行业,降本是最大的挑战,当然也是最大的机会。

从连续的高增长来看,安能物流已在这场“剩者为王”的竞争中取得了引领性优势,而能否在零担行业的第二阶段,继续保持当前的势头,可以从两个方面分析。

【1】内部改革红利的持续性判断

安能物流2022年的改革,以“品质和利润”为核心战略转型,具体还制定了“四步走”变革路径,分别从成本优化、重构组织、精细管理与网络生态四个角度具体推进变革落地。然后还提出了 “成本最优、品质最好、时效最稳、服务响应最快、网络覆盖最密”的“五最”发展目标。

数据是对战略执行情况最好的量化检验。毛利率数据已经做了最全面的体现,不仅创新高还跟同行拉开了差距,盯着这个数据就好。

如果看得更细,我跟踪观察的两个其他支撑性细节数据有单吨成本和管理费用率。因为所有的改革,无非就是提质降费,最终结果就是单位成本下降,期间费用率得到控制。

在安能最新披露的三季报中,2024年Q3单吨成本为687元,同比-2.7%;公司通过集中采购和线路优化提升车队效率,将Q3干线运输成本进一步降低至297元/吨,同比-6.3%;分拨中心成本为140元/吨,同比-17%。

管理费用率方面,2022年改革后,公司确实严格执行了刀刃向内的严格政策,费用率两连降。对以“分”为单位计算利润的快运行业来说,对费用的控制是管理层治理的直观反映。

看未来的话,降本增效趋势估计仍将持续。最新的业绩交流会中,安能表示2025年用自有资金投入4-5亿元,主要用于自营车队的周期性置换、自动化流水线铺设以及网点数字化投入。

在三季度业绩说明会上,安能表示在标准化水平不断提升背景下,上线自动化流水线设备具有后发优势,可以有效提升分拨操作效率,增加产能承载上限。公司计划用2到3年时间全面铺开自动化设备,安能的成本曲线将在运输网络优化带动下进一步下降,成本领先可以让公司在定价上持续掌握主动权,这也会使得安能跟二线的差距继续拉大。

【2】向外要份额的利器,是网络效应

夯实好内功之后,想要在存量市场拿到更多的份额,还是需要对外更多的发力。这样才能在存量市场中,把握诸如产业带的发展和迁移带来的结构性机会。

随着格局向头部集中,零担行业中的网络效应成为胜负手,也就是用户越多,成本越低,服务质量越高。而安能物流构建网络效应主要靠渠道深耕和打造产品力的“双轮驱动”战略。

零担行业中网络效应的关键节点就是每个网点,首先你的网点数量得足够,网络广度和末端密度是履约时效性和稳定性的重要保障;同时,你的网点得稳定,也就是“粘性”要高。

2024年,安能网点数量有很大的提升,从2.8万进一步提升到3.2万,加盟网络生态得到强化。另外一个重要的数据是一级网点的量,因为可以提升收货派货能力,到今年三季报,安能一级网点做到了6800个,增加了1000多,已经做到了行业头部。

对于网点的稳定性,也是安能这两年提升的重点。保证政策稳定,智能定价、稳定定价、有据可依地定价,使全年价格稳定在一个稳定的范围,比如双十一旺季,行业都会提高价格,而安能却保持价格的稳定。这样会大幅减轻网点加盟商的运营难度,提升网点投入的安全感,实现持续稳健的发展。

打造产品力方面,仍然可以重点看看安能推出的拳头产品3300。今年安能在行业推出的拳头产品“3300”反馈很好,同时率先推出“全国0加收”产品政策,“给予300公斤内特殊区域加收费补贴”这种灵活的产品策略,依托安能超过32000家网点,在全国快速铺开。无论身处何地,能享受到安能物流3300带来的便捷服务。

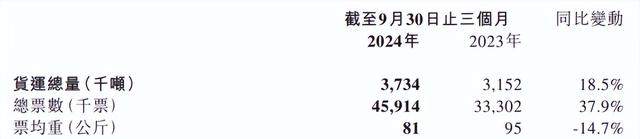

网络效应,是在存量的零担行业中找增量的利器。安能物流网点数量不断提升,网点运营能力的增强,在产品侧形成叠加效应,三季度实现货运总量达373万吨,同比增长18.5%,最为直观的感受是,安能不仅货量提升了,也更赚钱了。

它山之石的启示;从水大鱼小到水大鱼大

它山之石的启示;从水大鱼小到水大鱼大由于国内零担市场的头部加速集中才刚刚开始,市场容易没有对标。但美国零担市场其实已经完整走过这个历程,很值得我们借鉴参考。

美国的零担市场,在2000-2010年经历了两次洗牌,最终直到CR10提升到超过70%,其中龙头公司ODFL(统领货运线公司)用了数十年的时间,从最早的弗吉尼亚州的短途区域货运,成长为全网型零担货运公司。

但公司真正大放异彩的时间反而是在行业放缓阶段,ODFL聚焦能力升级,转型为全服型零担,通过技术投入和精细化管理,运输成本能持续比同行低10个点,公司于2020年市场份额超过10%,位居行业第二。

从财务数据上看,2010年之后,公司收入从不到15亿美元,一路增长到60亿美元左右,复合增速高达11%;更亮眼的是,公司净利润率从5%左右提升到了20%以上,足足翻了4倍!ODFL将成本集约和网络效应发挥的淋漓尽致。

随着ODFL的价值,被越来越多的美股投资者认可,公司的PE估值,也从20倍不到,提升到了30倍以上,市值高达460亿美元。

而中国的零担市场规模,比美国大出5倍以上,但龙头公司体量都还很小。我们国内行业存在“水大鱼小”的特点。如果以美为鉴,行业真正精彩的阶段是在整合阶段,那我们有望看到“水大鱼大”的故事。

以ODFL为参照的话,目前安能物流是走在正确的方向上,尽管财报已经改善两年,但净利润率还不到8%,对比OFDL的改善历程,安能物流的改变只能算刚刚开始,不用担心未来的空间和持续性。

更何况当前安能物流的PE才10倍左右,明显低于国内同行和海外对标。公司盈利和估值提升的空间都还很大。希望随着公司在改革下业务的发力,守候安能获得一次戴维斯双击的历史性机会。