本文首发于“新能源正前方”公号,这里有更多新能源行业热门话题深度剖析,记得关注哦~

这是新能源正前方的第987篇原创文章

都说虎父无犬子,如果在上市企业要选一个公司可以衬得起这句话的,美的集团应该算一个,旗下的子公司个个都能打,可惜的是收的养子,暂时都不太能打,就美的收购的两个新能源企业合康新能和科陆电子的表现而言,只能配上一句“虎父犬子”。

乏善可陈的2024中报8月17日,合康新能公布了2024年上半年业绩,再一次印证了这一点。

上半年公司实现营收17.09亿元,同比增长136.65%;净利润1633.16万元,同比增长2040%;归母净利润854.72万元,同比增长471.13%。

粗看同比数据,还是非常惊艳的,但主要还是去年同期表现太过惨淡,从绝对值来看并没有那么夸张。具体到Q2单季更是让人失望,除了营收依然保持增长,净利润干脆转亏了,从Q1的盈利1100万到Q2亏损了近300万。

具体来看,户用储能类产品实现营收约0.58亿元,同比增长57.67%;光伏EPC类产品实现营收约12.05亿元,同比增长433.48%;变频器类产品实现营收约3.51亿元,同比下滑0.27%;其他产品实现营收约0.96亿元,同比下滑11.35%。

可以看到之所以公司的业绩有超预期的表现,主要还是EPC项目并网验收带来的营收快速增长,而其他业务都是乏善可陈。

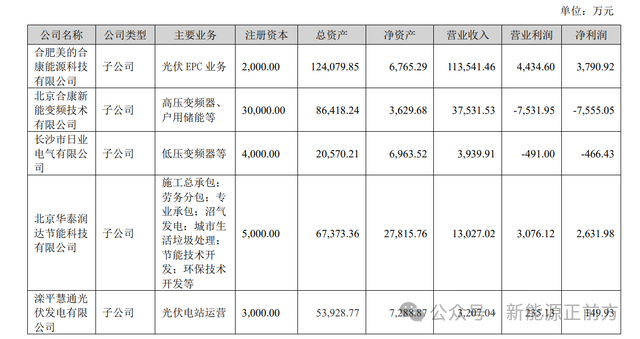

合康新能的传统业务变频器业务上半年营收继续保持亏损态势,关键是两个变频器业务子公司分别巨亏了7500多万和近500万,这也是Q2公司转亏的主要原因。

高压变频器主要用于冶金、电力、石化、采矿、地产等高能耗行业,其中冶金是需求量最大的领域,主要用于对各类高压电动机的风机、水泵、空气压缩机、提升机、皮带机等机械的调速节能。

这几年随着房地产和基建行业持续低迷,高压变频器行业也持续承压,合康新能虽然在行业里具备较强的竞争力,奈何人力难胜天,这块业务表现不及预期也可以理解。

适用范围更广的低压变频器,此前又是公司的弱项,虽然这几年也在加速发展,奈何行业竞争对手不仅多,还很强,打开局面并不容易。

在房地产和基建行业触底反转之前,公司的变频器业务很难有特别高的期待,能稳住就算胜利,或者后续业务持续起不来,可能就进一步把这个业务剔除出去,全力押注光储行业。

户储低于预期传统支柱业务变频器业务没能稳住,市场期待最高的户储业务表现也一般般,虽然同比增长了57.67%,看似增长幅度相当不错,但主要是去年同期基数太低,实际上上半年来自户储的营收也就0.58亿,营收占比仅有3.43%,跟去年同期差不多。

虽然说过去一年多户储行业确实不算特别好,尤其是去年深受欧洲去库存困扰,很多户储企业的经营承受了比较大的压力,但实际上,今年上半年这种情况已经有所好转,而公司去年才剥离了很多非主营业务,聚焦于变频器和光储业务,户储真正大发力是今年才开始,也就是实际上受行业的影响是比较小的,但上半年的户储营收体量还是太小了,实在有点不应该。

背靠美的这么一棵大树,合康的户储其实是有很多牌可以打,户储类似于大件家电,合康不仅可以依托于美的集团的渠道进行销售,也可以通过与美的家电相通的协议接口和使用场景构建家庭微网,把储能产品与家电产品融合在一起,借助美的家电的势能捆绑销售,想象空间足够广阔。

要不说明美的给的支持还是太少了,虽说可以借助美的的渠道,但现在美的的境外渠道实际有多少能铺上合康的户储产品,又有多少售后渠道可以给合康使用,都还没有确定的说法。

当然了,也可以说户储发力的时间还比较短,很多美的的境外渠道还没有铺上,所以量起不来。再加上户储虽然类似于大件家电,可以借用美的的境外销售渠道,但跟安全密切相关,一旦损坏,又严重影响消费者的收益,消费者对于产品品牌、售后渠道等也非常关注,而合康作为一个行业新玩家,品牌力比较弱,对消费者的吸引力相对比较有限。

在美的投入更多资源去砸合康的户储品牌之前,不一定能竞争得过竞争对手。

此外,跟合康的团队执行力一般也有关系。2020年美的并购合康新能,都几年过去了,公司的户储才做到这个水平,除了说明原来合康的业务有多稀烂,美的前前后后花了几年才把很多业务剥离干净之外,也侧面证明这个团队的执行力确实相当一般。当然了,这个也要怪美的此前对于合康的定位不够明确,如果能快速聚焦于光储业务快速整改,公司甚至有可能吃上户储的大红利。

合康想要把户储做得更好,必须在产品端、销售端、渠道、售后等全部加强,甚至推倒重来,但这一切,光靠现在的合康的团队是做不到的,必须美的集团强力介入和强力支持。

EPC是暂时的业绩支撑中短期合康新能光伏业务的核心看点还是EPC业务。

虽然EPC虽然算不上多好的业务,毛利率实在太低了,还不到10%,但考虑到美的集团在全球拥有几百家子公司、几十个生产基地,而且公司对ESG的重视程度提升,加速推进各个生产基地的光伏屋顶建设,合康新能作为美的光伏业务的主体,这一项业务的确定性是足够高的。

事实上,可以说合康新能源就是美的光伏的最主要的载体,通过美的光伏的企业名称就可以看出来。

话说回来,神奇的是,就合康新能的EPC储备项目来看,现在最主要的竟然不是美的的业务,而是其他客户的,也算是可喜可贺呀。

除此之外,就是要看美的对于分布式光伏业务的构想,美的遍布全球的网点,尤其是国内市场的渠道和知名度,是开展分布式光伏业务的绝佳利器,一旦开始大力投入这块业务,成长空间也足够广阔,这一点看隔壁创维就知道了,以美的的渠道和影响力,只会比创维做得更好。

总之,合康新能这几年的发展,完全可以说就是美的这个虎父收的一个犬子,实在对不起市场对它的期待,好在二级市场走势也早已经没有任何期待了。

这个时候反而有点想象空间,一旦户储业务能快速放量,那么想象空间就来了。