危废产生量三次大幅攀升,实际产废量更高

随着城镇化和工业化进程持续推进,我国危险废物产生量持续增长,且近年来增速有所加快。从生态环境部发布的数据来看,我国危废产生统计量经历过三次攀升,均与国家日益严厉的监管政策密切相关:

(1)2011年,国家工业危废申报口径从一年产生10千克纳入统计改为1千克,统计数据由2010年的1586万吨激增至3431万吨,增幅超过100%。

(2)2013年,国家“两高”司法解释出台,非法排放、倾倒、处置危废三吨以上即可入刑,危废显现量在2014年提升近500万吨。

(3)2016年,生态环境部会同公安部联合开展打击涉危险危废环境违法犯罪行为专项行动,对可能违法违规堆存、填埋地点进行全面排查,危废产生量同比增长近1/3。

△2010-2019年全国工业危废产生量及增幅(万吨)

2017-2019年,全国工业危废产生量分别为6581、7370、8126万吨,同比分别增长26.1%、13.5%、8.8%,近三年增幅有所放缓。由于前述产废数据为企业自行申报,实际危废产生量通常更高。

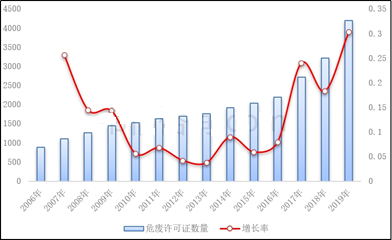

危险废物集中利用处置能力超过1.4亿吨/年,同比增长近9%

2019年,全国危废持证单位核准能力达12896万吨/年。截止2020年底,全国危险废物集中利用处置能力超过1.4亿吨/年,同比增长8.56%。

△ 2006-2020年全国危废集中处置能力及增长率(亿吨/年,%)

全国工业危废综合利用处置率提升至93%

2019年,全国工业危废产生量为8126万吨,综合利用处置量为7539万吨。近五年,全国工业危废综合利用处置率不断提升,由2016年的81%增长到2019年的93%。

△ 2015-2019年全国工业危废产生及处置量(万吨)

全国危废实际处置结构:综合利用占70%

2019年度,全国危险废物(含医疗废物)许可证持证单位实际收集和利用处置量为3558万吨(含单独收集81万吨),其中,利用危险废物2468万吨,占70%;采用填埋方式处置危险废物213万吨,占6%;采用焚烧方式处置危险废物247万吨,占7%;采用水泥窑协同方式处置危险废物179万吨,占5%;采用其他方式处置危险废物252万吨,占7%;处置医疗废物118万吨。

△ 2019年度全国危废经营单位实际利用处置方式及占比(万吨,%)

危废经营许可数量及产能增长迅猛,处置价格回落

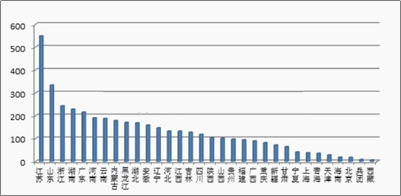

截至2019年底,全国各省(区、市)颁发的危险废物(含医疗废物)经营许可证共4195份。相比2006年,2019年全国危险废物(含医疗废物)许可证数量增长376%。2017-2019年,危废经营许可数量增长迅猛,由2722份迅速增长至4195份,增长率分别为24%、18%、30%。

△ 2006-2019年全国危险废物经营许可证数量(份)

截至2019年底,全国各省(区、市)颁发的危险废物(含医疗废物)许可证共4195份。其中,江苏省颁发许可证数量最多,共549份。2019年各省(区、市)危险废物许可证数量情况如下图:

△ 2019年各省(区、市)危险废物经营许可证数量(份)

伴随着危废资质和产能的迅速增加,大量新项目陆续建成投运,危险废物总体处理能力不足的前景得到极大缓解,危险废物处置价格从高位回落。个别区域如广东、山东等地焚烧处置费甚至从2017年均价6000元/吨,跌至今年的2000元/吨-3000元/吨,跌幅超50%。

危废行业竞争加剧,综合利用及资源化潜力巨大

随着危废处置市场进入平稳发展阶段,行业投资热度降温,围绕危险废物物料来源的竞争将加剧。危险废物经营单位由外延扩张式的规模化竞争转为内涵升级式的品质化竞争。在这个过程中,技术更先进、处理成本低、管理有优势、安全风险低的企业将获得竞争优势。

在中下游环节,危废处理和资源综合利用产生了包括冰铜、粗铜和粗铅合金等产品,它们的销售价格与大宗商品的走势一致,主要参考上海有色金属网等权威网站公布的金属价格。如果铅、铜等金属价格较收购前有一定涨幅,将带动下游产品价格提升,助推危废企业业绩的同步增长。

以浙富控股为例,公司收购的申联环保集团拥有覆盖固态无机危险废物、固态有机危险废物和液态危险废物多品类的危废处理能力,危废处理以及金属回收产能分别达 178万吨和17万吨,均处于同行业领先水平,回收金属品类位列行业最多。2020年公司危废资源化利用与处置业务实现营业收入73.6亿元,位列同行业上市公司首位。

△ 2020年浙富控股危废处置产能及危废资源化利用与处置业务情况对比

如有侵权,请联系我们立即删除.