我们看到,在很多视频或节税方案中都有说到企业买车能节税,公司高管卖车给公司也能节省个税,但这种方法真的安全吗?曾经适用的办法,现在还能用吗?

今天小柳就带大家剖析一下那些看似有用,却充满了危险因素的节税方法,让大家清晰节税,当然有更多的疑问也可私小柳!(此推文有点长,建议先关注收藏)

1、买车能节税吗?

企业买车真的能为公司节税吗?当然!

我们知道企业在运营过程中,只要产生了流通,就一定会产生增值税,就比如我们生产了价值10元的商品,不卖出就没有增值税,可一旦卖出就产生了增值税销项票,就需要缴纳一定比例的增值税。

目前我们的增值税税率为3%—13%,其中小规模纳税人的增值税税率为3%,一般纳税人的增值税税率根据服务类型不同分为6%、9%和13%三个档位。另外,在疫情防控期间小规模纳税人的增值税税率优惠为1%。

我们假设公司是一般纳税人企业,并面临着大部分企业都面临的难题——缺票。

若此时,公司花费100万购买了一辆新车,那么就能获得100万的率增值税进项票,就能抵扣100万的增值税销项票(增值税约为11.5万),且公司确实需要用车,也不存在浪费。

另外,公司花费100万购买了新车,那企业利润就会相应地减少100万,而我们知道,企业利润需要缴纳25%的企业所得税,100万就需要缴纳25万的税。但当公司利润少了100万以后,那就意味着企业就少交了25万的税。

同时,《中华人民共和国企业所得税法实施条例》第60条规定:“飞机、火车、轮船以外的运输工具,为4年”;《中华人民共和国企业所得税暂行条例实施细则》规定:“固定资产在计算折旧前,应当估计残值,从固定资产原价中减除,残值比例在原价的5%以内,由企业自行确定”。

也就是说企业花费100万购买的车辆,除了抵扣增值税、减免企业所得税外,还能通过固定资产折旧用4年时间,帮企业抵扣汽车原值95%的利润(约95万),最终再次节税约23.75万。

那么如果企业花费100万买了新车,最终就可以节税11.5(100万的进项票)+25+23.75=60.25万。

2、买车进阶节税

前面我们说了,一般纳税人花费100万买车,最后差不多能节约60多万的税负,但如果我们加上限定,能不能让企业更加节税呢?当然可以!

我们假设该企业是经过相关部门认定的小型微利企业,为小规模纳税人,即适用小微企业的税收政策优惠。

国家税务总局公告2021年第8号,规定:“对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。”有效期至2022年12月31日终止。

同时,3月14日国家税务总局发布公告《财政部 税务总局关于进一步实施小微企业所得税优惠政策的公告》称:“对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。”有效期截至2024年12月31日。

也就是说小微企业的企业盈利在300万以内的,其中不超过100万的部分享受2.5%的所得税税率;超过100万且不超过300万的部分享受5%的所得税税率。

我们假设该小微企业在2022年年底的时候发现,公司有差不多350万的利润,按照法规,该企业应纳税所得额超过300万,不能享受小微企业优惠,就需要按照25%的企业所得税税率缴纳350×25%=87.5万的企业所得税。

但如果这时候企业花费60万买了一辆新车,那么企业利润就不足300万,就能享受小微企业的税收优惠了,最终只需缴纳12.25万的企业所得税即可。

也就是说若企业买车以后,不仅获得了1辆价值60万的汽车,同时还节约了87.5-12.25=75.25万的企业所得税,还有汽车折旧为公司带来的抵扣。

同时,在实际工作中企业买车除了用于业务接待之外,更多的就是给老板及高管谈业务所用,可以说企业买的车,一直都是老板或高管在用,那老板用企业的钱买了车,然后经过一定的年限后,又低价卖给自己,是不是又节约了老板买车的钱?可谓一举多得。

既然都说了企业买车有这么多的好处,那有没有我们最担心的风险呢?

3、买车有哪些风险?

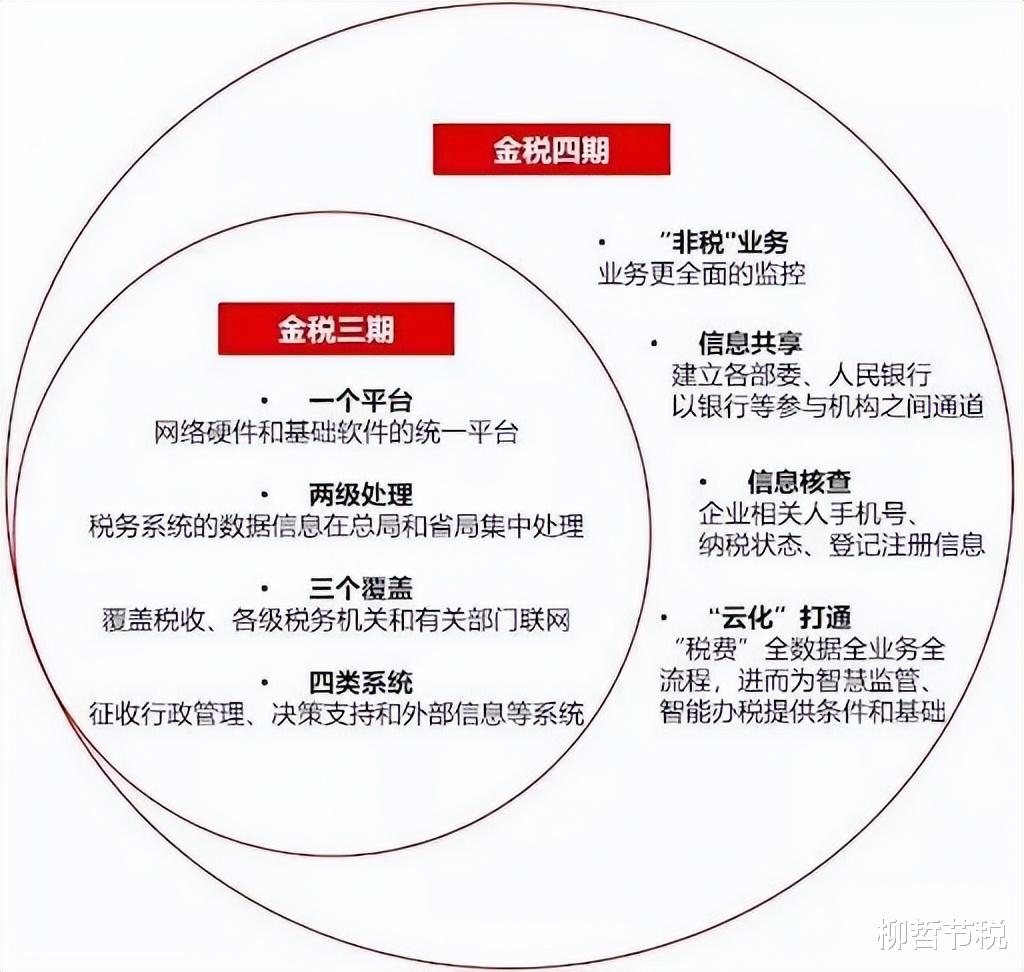

我们知道以票管税的金税三期最大的特点,就是实现了国税与地税的统一,使企业税务在国家税务系统中一览无余,但在税务系统以外的地方依然有着些许盲区。

而作为金税三期升级版的金税四期,更是实现了税务与央行、各地银行以及工信部、市场监管总局的信息共享。对资金的监管更加严格,资金的任何异常都会引发连锁反应,而且金税四期还为智慧监管、智能办税提供了条件和基础。

例如最近的邓伦偷逃税案,即是官方盖章的由大数据分析,发现他存在偷逃税的行为,#邓伦偷逃税系税收大数据分析发现#的话题,更成为网络热搜。

而且通过过往案例分析,我们发现不论是雪梨、林珊珊还是薇娅偷逃税的公告中,都有“通过大数据分析发现”这句话,也就是说金税四期的智能监管已经取得了一定的成效。

那么一个通过银行资金流显示,企业盈利350万的企业,在要年报的时候却忽然有一笔资金流出,最后使企业又达到了国家重点关注的小微企业利润线,你说金税四期的智能监管系统会不会示警呢?

如果企业高价买车,然后再低价卖给企业关联人员或企业关联人员的关联人员,那么资金流动痕迹同样会呈现在税务系统上,这样的转移企业资产、涉嫌偷逃税的行为,你说金税四期会不会示警呢?

再假设企业大量购进车辆,或常年购进车辆,而企业是非必要用车企业,你说金税四期会不会继续示警呢?

那企业是不是都不能买车呢?首先,如果企业确实有需求,当然可以视情况买车;其次,如果企业要用买车来节税,可用有限的次数,但这种方式整体节税数额不大、风险逐年增高,还不如找小柳系统的帮助节税。

所以最后建议企业合法经营,合规节税,不要用一些看似可行但风险很大的方式节税,不值得!

4、关于节税

灵活利用税收优惠政策,才是最合理的节税方式。最后,请大家记住“正确的节税才能省钱省心,而错误的节税则后果严重”。

另外,依法纳税是我们每个中国公民应尽的义务。而企业在经营过程中,一定要谨慎处理好各类税务问题,做正确的税务筹划,也可私信柳哲节税!