到底是财税数字平台还是助贷机构?百望云招股书暴露了其真实业务模式,而这给其上市之路增加了极大的不确定性。

继去年6月递交招股书冲刺港交所失败后,国内电子发票小巨头百望云于2月9日第二次向港交所递交招股书,保荐人为海通国际。公开信息显示,百望云的上市之路较为曲折,早在2021年初,百望云就与中信建投证券就筹备A股上市订立辅导协议,但当年9月即暂停上市辅导,并在2023年转战港交所。

2015年成立以来,百望云先后获得多轮融资,累计融资额约13.11亿元,股东名单中包括阿里巴巴、复星国际、深创投、大众公用等,公司创始人陈杰女士持股27.1%,并控制百望云43.22%的投票权。截至提交招股书时,百望云总股本约2.17亿,按照最后一轮融资价格计算,其IPO前估值约61亿元。

海豚财经注意到,虽然百望云将自身塑造为一家财税数字平台,但其近六成营收来自助贷业务,实则是一家金融助贷公司。但与业内依靠大数据助贷的金融科技公司不同,百望云主要靠发展线下数百家代理转介绍客户资源,再进行包装后介绍给金融机构,从中赚取推介服务费。由于线下渠道商费用不断上涨,百望云尽管营收一路增长,亏损却不断扩大,其业务模式可持续性存疑。

助贷扛起营收大旗

百望云的发展历史充满了传奇色彩。2015年4月,陈杰与其兄弟陈琳合伙创办百望云,主营业务为电子发票及财税服务。招股书显示,2022年,百望股份完成约7亿次发票处理请求、开具约17亿张增值税发票,在中国财税相关交易数字化解决方案提供商中分别位列第一、第二。2016年,百望云拿下大客户淘宝,协助淘宝建立阿里发票平台,随后几年,百望云陆续为中国移动、工商银行、万达集团、滴滴出行、美团等大型客户提供了定制化涉税解决方案。不仅如此,百望股份还在2017年和2018年两次被科技部火炬计划评为中国税控行业唯一独角兽企业,估值11.2亿美元。

企查查显示,陈杰的商业版图涉猎甚广。百望股份旗下一、二级子公司多达40多家,其中北京国脉信安科技有限公司,主要从事电子印章服务;北京百望征信有限公司(后改名为北京百望慧眼数据科技有限公司)从事企业征信业务,以及从事金融科技业务的百望金控、道口金科等。

截图来自企查查。

招股书显示,截至2020年、2021年、2022年及2023年9月末,百望云营收分别为2.91亿元、4.54亿元、5.26亿元、4.68亿元;毛利分别为1.34亿元、2.16亿元、2.14亿元、1.36亿元。虽然营收数据好看,但百望云并不赚钱。上述报告期内,百望云分别产生净亏损3.89亿元、4.48亿元、1.56亿元、2.14亿元,不到4年累计净亏损超过12亿元。

百望云解释称,公司业绩亏损较大主要是因为数字精准营销服务向代理商支付了“巨额转介费”以及“用于支持我们不断扩张的业务运营的员工成本”。

截至2020年、2021年、2022年及2023年9月末,百望云经营活动所用现金净额分别为8010万元、1400万元、6430万元及1.28亿元,截至2023年9月末,百望云持有现金及现金等价物为2.11亿元。如果持续亏损或无法及时上市获得融资,百望云的现金流将面临严峻考验。

截图来自招股书。

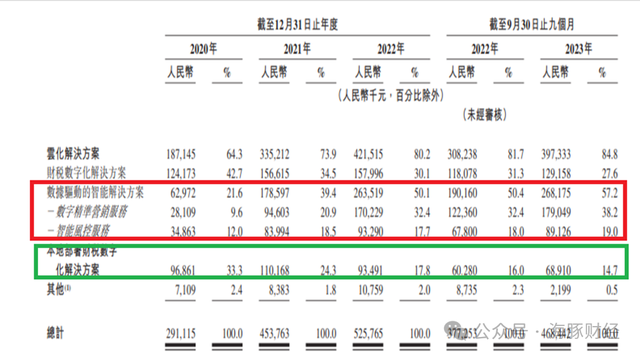

目前,百望云的收入来源主要有三块,即财税数字化解决方案、数据驱动的智能解决方案以及本地部署财税数字化解决方案。

2020年、2021年、2022年及2023年前三个季度,百望云来自财税数字化解决方案的收入分别为1.24亿元、1.57亿元、1.58亿元、1.29亿元,分别占同期总收入的42.7%、34.5%、30.1%、27.6%,营收增长缓慢,在总收入中占比逐步下滑;同期来自数据驱动的智能解决方案的收入分别为6300万元、1.79亿元、2.64亿元、2.68亿元,分别占同期总收益的21.6%、39.4%、50.1%、57.2%,占比逐年提升。

截图来自招股书。

招股书显示,百望云数据驱动的智能解决方案业务包括数字精准营销服务和智能风控服务。其中,数字精准营销服务是帮助金融机构推销小微企业融资有关的信贷产品;智能风控业务则是百望云依托自身的发票及财务数据资产,为持牌金融机构提供小微企业经营报告服务、用户分析服务、风险分析服务等,为金融机构放贷提供风控决策依据。

简而言之,百望云这部分业务实际上是小微企业助贷。受益于过去几年监管要求银行等金融机构脱虚向实、践行普惠金融,小微企业信贷在政策推动下迎来一波快速增长。百望云营收接近60%来自小微企业助贷收入并不令人奇怪,需要指出的是,百望云的这一业务模式毫无新奇之处。主要从事金融助贷服务的百望云在招股书中将自身包装成SaaS财税数字化及数据驱动平台,可能出于两方面考虑,一是为了更好地让资本市场接受,提升公司估值;另一个重要原因则是绕开监管限制,众所周知,自从蚂蚁集团上市被叫停之后,A股及港交所再也没有金融科技类公司获准上市融资。百望云此次能否成功闯关,最终仍要取决于监管机构如何看待其业务本质。

发展516家线下代理转介客户

招股书显示,百望云的服务对象包括银行、持牌消费金融以及小贷公司。截至2020年、2021年、2022年及2023年9月末,百望云利用数据驱动的智能解决方案服务的金融客户分别为68名、91名、101名及88名。截至2023年9月,百望云每名客户的平均收益为305万元;已交付的企业经营报告包含的企业数量约223万家,数字化精准营销服务促成的贷款规模约356亿元。

公开信息显示,百望云的助贷业务起步较早。早在2020年,百望云就上线了贷款超市,与银行、金融科技公司合作为中小微企业提供贷款服务。

截图来自招股书。

百望云在招股书中披露了助贷业务收费标准,百望云数字精准营销服务的大部分收入来自金融服务提供商客户推出的信贷融资产品,该业务的服务费率介于0.3%-1.94%;百融云向持牌金融机构的贷款产品收取的服务费通常介于0.1%-2.91%。

百望云虽然将自己标榜为一家线上营销和智能解决方案服务商,但在助贷业务上,百望云主要还是仰赖线下代理商转介客户资源,后者将客户介绍到百望云的在线平台,并协助用户在平台上填写基本申请信息,再由百望云将客户分类推荐给不同金融机构。本质上,百望云更像是一家连接小微企业、线下代理商和金融机构的传统贷款中介,而非一家纯粹的互联网数字科技平台。

截图来自招股书。

截至2020年、2021年、2022年及2023年9月末,百望云的营销代理数量分别为172名、299名、511名及516名;为了获得客户资源,百望云向代理商支付的转介费不断上涨。2020年、2021年、2022年及2023年前三个季度,百望云向代理商支付的大额转介费分别为2450万元、6420万元、1.54亿元、1.65亿元,分别占同期数据驱动智能解决方案收入的39%、36%、58%和62%。

由此可见,百望云财税数字化解决方案营收增长乏力,为拉动营收,采取高佣金吸引代理商拓展业务的策略,短时间内确实提高了营收规模,但由于高昂的转介费,百望云的亏损额不断扩大。

截图来自招股书。

在助贷行业,与其他金融科技公司相比,百望云并没有太多优势,因此百望云要吸引代理商为其推荐客户,就不得不支付更高的佣金。招股书显示,对金融机构的信贷融资产品,截至2020年、2021年、2022年及2023年9月末,百望云向代理商支付的转介费比率分别介于0.46%至0.58%、0.3%至0.69%、0.1%至0.72%及0.37%至0.79%。对金融机构的贷款产品,百望云向代理商支付的转介费比率分别介于0.07%至0.97%、0.05%至1.18%、0.17%至1.6%及0.2%至1.2%。

百望云在招股书中亦不得不承认,“如此高的转介费主要是因为激烈的市场竞争以及营销代理通常不会专门向任何单一数字精准营销服务提供商提供推荐服务,我们与营销代理的转介费比率需要跟上行业平均费率,以保持我们的竞争力并激励营销代理与我们合作”。

招股书披露了百望云前五大供应商,2023年前三个季度,除了最大供应商没有披露名称外,其余几家分别为融360旗下的上海世渺信息技术服务有限公司、狮头股份实际控制人掌控的重庆钱流科技、四川玖和融创信息以及阿里云。

另外,由于百望云从事的小微企业助贷涉及到企业征信业务,而百望云自身并不持有征信牌照,2021年之前,百望云直接向金融机构提供小微企业征信报告;2021年之后,百望云应监管要求改变业务模式,向持牌征信机构提供小微企业企业经营报告,由后者向金融机构收取服务费,并将其中95%-99%支付给百望云。在这个过程中,征信机构实质上扮演了通道方的角色,并收取1%-5%的服务费。

招股书称,百望云持有广西联合征信有限公司15%的股份,并通过广西联合向金融机构提供企业征信报告服务。截至2022年和2023年9月末,百望云来自广西联合的收益分别为390万元和3700万元。

主要客户为民营银行

招股书显示,百望云助贷业务主要客户为银行及持牌消金机构,2023年前三个季度,百望云前五大客户中,第一大客户、第三大客户和第五大客户均为民营银行,贡献收入分别为1.05亿元、3581万元、1168万元。截至2020年、2021年、2022年及2023年前三个季度,百望云来自最大客户的收入分别占同期总收入的3.6%、6.5%、18.0%及22.5%,这表明百望云对单一客户的依赖越来越大。同期,百望云来自前五大客户的收入占比分别为15.5%、21.7%、34.5%及43.1%。

招股书称,百望云的客户之一为某家2015年成立的商业银行,该银行致力于满足中国小微企业的融资需求。截至2023年9月30日,百望云已为客户Y提交超过110万家企业的企业经营报告。公开信息显示,2014年-2015年,我国第一批成立的民营银行有5家,分别为微众银行、网商银行、天津金城银行、温州民商银行和上海华瑞银行,其中聚焦小微企业的主要为微众银行和网商银行。

海豚财经注意到,百望云在官网上也披露了部分助贷客户名单。例如,百望云去年发文称,百望云旗下道口金科携手国网征信、苏宁银行助力小微企业增信助贷,自2021年上线至今,“供货贷(电e信)”产品最高授信额度达500万元,已累计为约15万家供应链上下游小微企业精准搭建金融供需桥梁,助力企业获得融通资金突破百亿元。此外,道口金科还为上海农商行提供科创贷信贷模型及数据支持,助力上海农商银行开展科创贷业务。百望云助贷平台也曾上线招联金融的小微企业信贷产品“特享贷”,最高可提供贷款20万元,月利率0.69%-1.04%。