昨天看了天齐锂业的2023年年报和2024年1季报的一些关键数据,弄得人有点懵。原因可能是其业务构成和经营方式等相对复杂,特别是子公司其他股东的收益部分影响较大。

想了想,还是来看一下,在这方面,影响相对小一些的同类公司,或许这样更能把该行业的现状看得清楚一些,为此我们就来看一下赣锋锂业的情况。由于2023年前三季度的财报我们已经看过,这次还是相对简单一点。

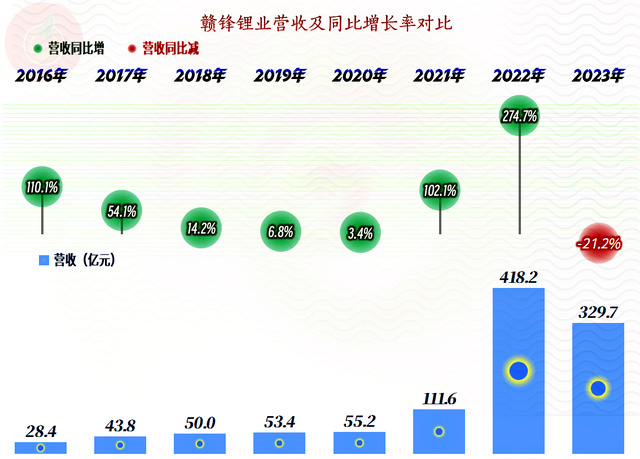

2023年赣锋锂业的营收同比下跌了21.2%,结束了连续多年的增长,特别是结束了2022年2.7倍的疯狂增长。

分产品来看,“锂电池系列产品”增长了19%,但其核心业务——“锂系列产品”同比下跌了29.2%。不同系列的产品有增有减,就是行业正在调整的重要表现之一。

分地区来看,境内和境外市场都有两成左右的同比下跌,境内市场的下跌相对要快一些,占比也有两个百分点的下降。

2023年的净利润暴跌了75.9%,下跌的幅度只比天齐锂业略好一些,看来大家受到行业下行影响的程度都差不多。

分季度来看,营收从2023年二季度开始下跌,三季度开始接近腰斩式下跌,而且一直持续至2024年一季度。净利润是从2023年一季度就开始下跌的,持续下跌了五个季度,最近的两个季度,都处于亏损的状态。

毛利率的波动极大,虽然没有天齐锂业那么夸张,但翻倍或者跌去一多半都在短时间内完成,这样的变化,对任何一家公司来说,都要算“玩的就是心跳”。最近四年的净利润与毛利额差不多,这让人感觉有点奇怪,再怎么说,期间费用也得花吧,这是什么原因呢?我们后面再说。

核心业务—“锂系列产品”的毛利率暴跌是其平均毛利率下跌的主要原因。而“锂电池系列产品”的毛利率相对稳定,其他业务的毛利率也有所下跌。

境内外市场的毛利率都在大跌,还是境外市场的毛利率相对要高一些。境外市场对他们来说,还是很重要的。

期间费用并没有下跌,反而大幅增长,除了研发费用和管理费用的增长之外,财务费用也从净收益转为大额支出。期间费用占比的增长,进一步压缩了主营业务盈利空间,仅仅一年时间,下降达四成,这找谁说理去。

在其他收益方面,最近几年都有大额净收益,2020年和2021年主要构成是“公允价值变动收益”,而最近两年主要是投资收益。投资收益的构成项目较多,但主要的贡献来自于“权益法核算的长期股权投资收益”,也就是其联营或者合营企业业绩也不错。

2023年除了投资收益之外,还有政府补助的大幅增长;但是,“资产减值损失”(主要是“存货跌价损失”)也在大幅增长,又抵消掉了很大一部分收益,导致净收益比2022年略低。

这就是,最近几年赣锋锂业加上其他方面的净收益后,净利润与毛利额接近,甚至2023年还超过毛利额的原因所在。

分季度来看,2024年一季度的营收规模也是仅略高于峰值季度零头的水平,下跌幅度之深可见一斑。从2023年二季度开始,毛利率猛跌至不到上一个季度的零头,最近四个季度都在几个百分点间波动;也正是这四个季度,主营业务都是亏损的状态,特别是最近两个季度的主营业务亏损,平均达到了一成左右。

这样的形势当然是比较严峻的,赣锋锂业现在不仅希望行业反弹,而且是希望马上就大幅反弹,因为他们还有大量新产能正在建设中。

2023年“经营活动的净现金流”暴跌,但其固定资产的投资规模却高达86.5亿元,继续增加融资是必需的选择。而融资似乎是其这些年一直都在较大规模进行的活动。

赣锋锂业的长期偿债能力不错,短期偿债能力虽然在持续下降中,但似乎也还是过得去的水平。

这并不表示,赣锋锂业的有息负债就不高,2023年末,有息负债几乎翻倍式增长至252.4亿元,2024年一季度末,还在增长之中。虽然主要增长的是长期借款,但这些主要用于项目建设的长期借款,显然是需要后续项目效益良好才能解除财务压力的。

从赣锋锂业最近两个季度的表现看,确实与前期大不相同,风险正在上升,除了市场回暖,似乎没有更好的办法解决这些问题。

声明:以上为个人分析,不构成对任何人的投资建议!