手机行业已经有很长时间没有出现新的创新了。

对于消费电子行业来说,驱动人们进行消费的因素只有两个,一个是价格、另外一个就是创新。

近些年手机创新趋于成熟,一众手机厂商都曾进行各种创新尝试,比如升降摄像头、折叠屏等。

在众多的创新当中折叠屏生命力和呼声是最高的,主要原因是折叠屏除了屏幕变多,可玩性变强等等优势外,一个更重要的原因是——折叠屏满足了人们装逼的心理需求。

折叠屏的现状

全球做折叠屏最坚决的企业是三星,并在2022年占据超过八成的市场份额。

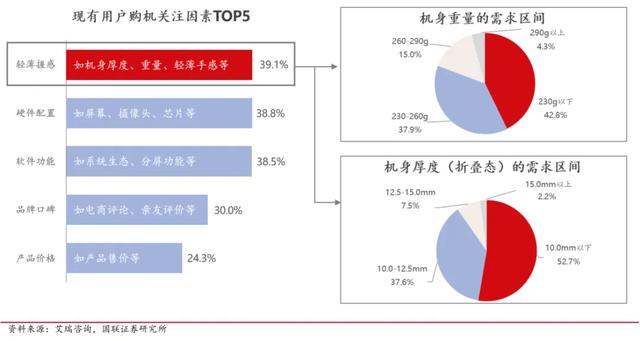

即使如此,三星也没能在轻薄握感,硬件配置、软件适配等问题上有效解决了用户的痛点,根据艾瑞咨询的数据显示,这三类问题仍然是制约购买折叠屏手机的主要原因。

但是随着三星对折叠屏的坚决投入,和用户培育,国内的厂商也看到了折叠屏手机带来新商机。

像小米、荣耀这类曾经的中低端手机品牌厂商,就非常寄希望于折叠屏手机,走向高端市场。

2024 年 7 月,全球三大手机厂商三星、小米、荣耀相继发布新款折叠手机,新款折叠手机在重量、厚度、性能有上有较大改善,消费者评价较高。

对比来看荣耀新款折叠手机参数明显优于三星,且迭代升级明显。

荣耀新款折叠手机 Magic V3 重量为 226 克,相比三星 Fold6 轻 13 克;折叠厚度为 9.2 毫米,相比三星 Fold6 薄 2.9mm。

由此可见随着折叠屏的持续推进,国内手机厂商凭借着国内产业链优势,有望实现对传统企业三星的赶超。

根据IDC最新手机季度跟踪报告显示,2024年第二季度,第二季度中国 600 美元以上高端手机市场份额达到 25.9%,相比去年同期增长 2.8 个百分点达到1853万台。

而中国折叠屏手机市场保持三位数同比增长幅度,出货量达到257万台。

预计下半年中国折叠屏手机市场仍会快速增长,发展情况好于全球折叠屏手机市场。

折叠屏的带来的增量

不可忽视的是,虽然折叠屏手机增长迅速,但是也无法掩盖折叠屏手机渗透率过低的事实。

据 Canalys 数据,2023 年三季度,中国大陆高端(3500 元以上)智能手机出货量同比增长 12.3%,出货量占比高达 33%,相比于过去几年三季度高端智能手机出货量占比大幅提高。

而从全球来看,2023 年一季度全球高端智能手机市场逆势增长,高端智能手机出货量同比增长 4.7%,在全球智能手机出货量占比超 30%。

大家应该也发现,随着手机市场的发展,大家对于高端机器的接受度越来越高。

主要是高端机体验感更好,用得更久。

随着大家都愿意买高端机,因此我认为折叠屏手机随着一些本身痛点的解决,未来渗透率会超过机构的预期。

折叠屏手机带来的增量

折叠屏手机首先带来的增量是卖得贵!是未来高端化的主流机型。

零部件方面,折叠手机的显示模组、机械/机电结构件的成本增量最大。

由于A股没有比较优秀的手机厂商,就只有关注供应链了。

根据 CGS-CIMB 的对比数据,折叠手机的显示模组、机械/机电结构件成本为 218.8、87.5 美元,成本相对直板手机分别增加了 139.8、57.7 美元;成本占比分别为 34.4%、13.7%,相比直板手机增加了 13.3pct、5.8pct。

其中,显示模组的增量环节主要体现在柔性 OLED 模组上,机械/机电结构件的增量环节主要体现在铰链上。

屏幕方面,柔性 OLED 为折叠屏手机核心部件,成为面板厂兵家必争之地。

近年来国内面板厂陆续投建多条 FOLED 产线,据 DISCIEN 数据,中国投建的柔性产线最早量产的时间为 2017年第三季度,较晚的量产时间在 2022 年下半年。由于近年来新增柔性 OLED 产线均来自中国,预计未来供应产能的增长将以中国产能为主导。

折叠屏除了屏幕以外就是屏幕盖板,有两大可商用化的方案,即 UTG 和 CPI。

CPI 具备透明、柔软、可折叠的优点,同时也存在容易老化、密封性差、硬度低等劣势。此外,由于 CPI 薄膜的透明度与其耐高温相互矛盾,CPI 薄膜实现完美的无色透明难度较大。

而 UTG 柔性玻璃的优势在于可减薄到具有可弯折的特性,同时兼具普通玻璃的性质,透光好、硬度高,可以有效隔绝外界气体,减薄后弹性模量和硬度不变,折痕也较为轻微。

由于 UTG 仍处于发展早期,目前量产良率较低,且生产成本相对较高,随着 UTG 盖板规模的进一步扩大,其成本及良率问题有望进一步改善。

铰链属于手机结构件,通常采用的工艺技术包括 CNC、MIM 和 3D 打印。

在铰链方案的设计上,国内多是水滴形铰链,通过增大铰链弯折半径,使得闭合缝隙、折痕、进灰等问题得到改善;同时在材料的选择上更加偏向轻量化。

目前以水滴型铰链为基础,各品牌不断对结构和材料进行迭代优化。荣耀自研鲁班钛合

金铰链,通过榫卯式一体成型技术,将铰链轴盖与铰链主体一体化制造,大幅节约内部

空间,同时钛合金兼具重量和坚固的优势,可大幅减轻铰链自重。

OPPO Find N3 采用超强航空合金铰链,通过首创的四驱扭力设计,以 OPPO 有史以来最少的铰链零件数量(减少 28 个零件),实现了迄今为止最轻的重量(降低 7%)。

Magic V2 铰链的轴盖部分首次采用钛合金 3D 打印工艺,宽度相较于铝合金材质降低 27%,强度却提升 150%,全新完美的平衡了轻薄与可靠性。因此,荣耀 Magic V2 折叠厚度仅为 10.1mm,展开厚度仅 4.8mm,重量仅 237g,其重量与厚度已与直板机较为接近。

因此我们会发现折叠屏手机其实是会影响四个产业链的,包括屏幕、屏幕盖板(CPI\UTG)以及铰链、3D打印。

三折叠屏受益个股

屏幕方面带来增量最大的应该是维信诺,但是不知道为啥市场喜欢热炒华映科技。

京东方的份额是要高于维信诺,但是由于其其它产能偏多,维信诺就比较纯粹一些。

维信诺(002387):

2023年,维信诺继续与华W为合作,为华WMate 60系列的柔性OLED屏供应提供了支持。

维信诺还参与了华WP60系列和华W Mate X3两款旗舰级高端智能手机的屏幕供应,为这些产品提供了柔性AMOLED屏幕。华W P60系列采用了维信诺提供的玲珑四曲昆仑玻璃屏,全系列搭载6.67英寸OLED屏幕,支持照片和视频的高动态显示,以及1-120Hz LTPO自适应刷新率,实现了29%的功耗降低。

维信诺还与荣耀有紧密的合作,为荣耀的多款中高端产品,如荣耀Magic 4、荣耀折叠手机Magic V以及销量较好的荣耀50系列、荣耀60系列等,提供了屏幕。维信诺还获得了荣耀颁发的“质量管理金牌奖”,成为该奖项的唯一显示供应商.

屏幕盖板主要看UTG两家供应商:长信科技、凯盛科技,凯盛科技市场的关注度更高

长信科技(300088):

公司主要包括超薄液晶显示面板业务、超薄玻璃盖板(UTG)业务和消费电子触控显示模组三块业务。

公司 UTG 产品覆盖全面,子公司为搭载国内可折叠手机的首家 UTG 量产企业。目前公司 UTG 产品覆盖 2-20 寸,板厚覆盖 30-100μm,满足从穿戴到折叠笔电的各类产品使用,对比市场同类产品,有着更好的弯折性能及更高的冲击性能,且工艺相对成熟。

凯盛科技(600552):

拥有完整显示材料产业链,应用材料持续拓展产品。凯盛科技有显示材料和应用材料两大业务板块,其中显示材料业务主要包括超薄电子玻璃、柔性可折叠玻璃(UTG)、ITO 导电膜玻璃、柔性触控、面板减薄、显示触控一体化模组,拥有较为完整的显示产业链。

联合开发 30 微米 UTG,成立研究中心持续推进 UTG 迭代。公司联合玻璃新材料研究总院自主研发的 30 微米高强度柔性玻璃(UTG),是国内唯一覆盖“高强玻璃—极薄薄化—高精度后加工”的全国产化超薄柔性玻璃产业链,产品性能领先,同时正在开发超薄柔性玻璃原片一次成型技术。

铰链的以MIM企业为主,也会带动部分3D打印业务。

精研科技(300709):

以 MIM 产品为主业,逐步拓展至六大业务板块新发展格局。精研科技以精密金属制造板块为基础业务,该板块以 MIM 零件和 MIM 组件产品制造为主业,配置了以 MIM、CNC、锻压为代表的精密金属制品一站式全制程生产工序,产品已经广泛应用于消费电子领域和汽车领域。

除此之外,公司逐步拓展了传动、精密塑胶、散热、智能制造服务及电子制造板块业务,打造六大业务板块新发展格局,实现公司多领域、多业务、多元化的发展。

东睦股份(600114):

P&S、SMC 及 MIM 三大技术平台,充分发挥协同优势。公司坚持“以粉末压制成形 P&S、软磁复合材料 SMC 和金属注射成形 MIM 三大新材料技术平台为基石,致力于为新能源和高端制造提供最优新材料解决方案及增值服务”的发展战略,充分发挥三大技术平台

在技术、客户和管理等方面的协同优势,制造的产品能广泛为新能源和高端制造领域,如光伏逆变器、新能源汽车及充电设施、电力电子、电机等领域提供储能及能源转换方案,为智能手机、可穿戴设备、计算机、现代通信、医疗器械、传统汽车、高效节能家电、工具、锁具等领域提供高精度、高强度粉末冶金结构零部件和材料工艺综合解决方案。

统联精密(688210):

致力于成为世界领先的 MIM 产品制造商及多样化精密零部件综合解决方案提供商。

基于深厚 MIM 积累,逐步拓展非 MIM 等新型制造工艺。统联精密在能力边界内,持续丰富和发展新型制造工艺。在巩固 MIM 领域技术优势的同时,依托科学系统的研究方法,将工艺创新思路运用在多样化的精密加工工艺当中,不断充实公司核心技术体系,推动公司向多样化的精密零部件综合解决方案提供商转型。

随着激光加工、CNC、精密注塑等工艺的精密制造实力得到客户的认可,公司非 MIM 精密零部件逐步形成规模化营业收入。此外,公司积极布局 3D 打印、新型功能性材料等技术方向,有利于公司打开产业边界,实现多元化、跨领域发展。

铂力特(688333):

专注工业级 3D 打印,构建完整金属 3D 打印产业链。铂力特专注于工业级金属增材制造(3D 打印),为客户提供金属增材制造全套解决方案,业务涵盖金属 3D 打印设备的研发及生产、金属 3D 打印定制化产品制造、金属 3D 打印原材料的研发及生产、金属 3D 打印结构优化设计开发及工艺技术服务(含金属 3D 打印定制化工程软件的开发等),构建了较为完整的金属 3D 打印产业生态链,整体实力在国内外金属增材制造领域处于领先地位。

据增材制造领域国际知名的市场咨询公司 Wohlers Associates 发布的《沃勒斯报告》。 铂力特公司设备、零件打印、部分原材料等核心业务及产品的关键技术性能和相关参数指标与国内外先进水平不相上下。

沃泽有话说

折叠屏会成为未来主流机型的一种必然选择,因为随着未来的发展,铰链技术、屏幕成本都会下来,价格还会下探,同时折叠屏的可玩性也会增长。

按照目前主流大厂的态度,折叠屏已经成了各个厂家的必争之地了。

据硅谷科技媒体The Information引用知情人士消息,苹果正在开发一款可折叠iPhone,最早可能于2026年发布,最近几个月联系了亚洲供应商为该设备制造组件,就更加证实了折叠屏这一发展趋势已经成为厂家的共识。

另外还要纠正大家的认知,折叠屏手机会成为普及机型,不会的,折叠屏手机只会是高端机,以上文24年2季度数据为例,高端机销量1853万台,折叠屏手机销量达到了257万台,如此算今年的高端机渗透率就将到13%.

如此看来折叠屏手机即将到达一个爆发的关键节点。

按照以往行业发展规律,渗透率达到15%,行业的产业化发展就会迎来爆发期!