置之死地而后生!

2021年,是国内挖机市场极为辉煌的一年,当年国内的挖机销量达到了34.3万台,约是上一轮周期销量的2倍。

但好景不长,国内挖机行业很快就陷入了长达2年的沉寂。2023年,该销量已降至19.5万台,相较于2021年高点的销量不足1/2。

这种不景气,即使是龙头公司也不能幸免。

三一重工,作为挖掘机销量连续13年稳居国内第一的公司,在营收端也有了明显下滑。2021-2023年,公司的营收从1068亿元降至740亿元,降幅达到了30.7%。

另一边,公司期间费用率的增长也在挤压利润空间。

2023年,由于行业处于去库阶段,公司销售端压力加大,销售费用率同比增长了0.6个百分点;管理费用受折旧摊销的影响,同比增长0.3个百分点;研发支出有所收缩,研发费用率下降1.5个百分点。

在营收下降及费用率的不断增长下,2020-2023年公司净利润由154.4亿元降至45.3亿元,减少了70.7%。

那么,三一重工真的失去增长潜力了吗?

其实不然。

首先,从行业景气度上看,国内挖机市场已明显回暖。

2024年1-10月,国内挖机销量同比增长9.8%,已呈现企稳态势,未来随着挖机更新周期的到来,国内挖机需求有望回升。

其次,公司有多方面的优势来保持竞争力

1、产品优势

虽然,目前国内的挖机销量主要由小型挖机带动,但随着市场景气度的持续上升,中大型挖机的需求也将增长。

此外,中大型挖机的价格普遍高于小型挖机,带来盈利能力也会高。

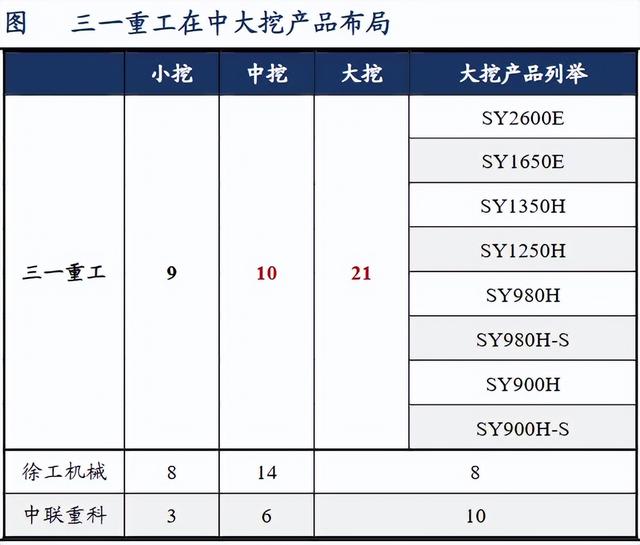

巧的是,三一重工的挖机产品吨位已覆盖1.9~260吨,并且中大型挖机的产品丰富度远超同行,从而使公司未来有更大的利润释放空间。

2、渠道优势

在渠道上,公司建立了有效的经销商考核体系。

在三一重工,代理商的利润来源是价差和佣金返点,其中佣金返点的考核标准是市占率,也就是市场份额越高,佣金返点就越高。

可以看出,这种考核体系非常市场化,能有效提高公司在渠道上的竞争力。

并且,对于经销商,公司出手是相当大方。

在公司的销售费用中,销售返点占比达30%以上,销售返点费用率也远高于同行业的徐工机械,激励可以说非常强了,从而能调动经销商的积极性。

3、研发制造优势

对于国内挖机企业来说,未来的业绩增长点大概落在两个方向:一个是电动化,另一个是出海。近些年来,三一重工把重点放在了电动化上,并成为了行业内电动化研发投入最多的公司。

2019-2023年,公司的研发费用从36.5亿元增长至58.7亿元,研发费用率从6.2%增长至8.3%。

从订单上看,公司的研发成果已有了实质性进展。

2024年上半年,公司的SY215E中型电动挖掘机率先打入了欧洲高端市场。同期,公司与印尼签订了2000台挖掘机的大单,总价值18亿元,其中200台是搭载自研VCU的电装产品。

除了研发端,公司在制造端的优势,也极为明显。

三一重工的供应链体系分为自制和外采两个部分,其中自制占比达到50%-60%。

外采部分,公司与海外供应商签订协议,部分关键零部件实现独家供应,并且对于合作开发的下一代零部件公司享有知识产权保护。

不管自制还是外采,公司都力求把主动权交到自己手上。

在行业复苏的背景下,叠加产品、渠道及研发制造的优势,公司的业绩在今年前三季度有了明显增长。

2024年前三季度,三一重工实现营收583.6亿元,同比增长3.9%;实现归母净利润48.7亿元,同比增长19.7%,这个业绩表现远好于同行业的徐工机械和中联重科。

单看三季度,公司业绩更是有了加速回暖态势,营收和归母净利润分别有了18.9%和96.5%同比增速,扣非归母净利润更是大增310.6%。

飙升的业绩也引得多家机构抢筹,2024年中报显示,公司共获得913家机构抱团。

不过,三一重工的业绩是否能持续恢复,还需观察其出海情况。

2024年上半年,公司海外营收达235.4亿元,同比增长4.8%,增速已经放缓。

从分布区域来看,2024年上半年公司在美洲地区的营收同比下降4.2%,美洲地区也成为公司海外营收中唯一下降的地区,说明公司在该地区的业务推进受到了一些阻碍。

因此,为顺利推进海外市场,公司正加快海外建厂的进度。

2024年上半年,公司印尼工厂二期已扩产完毕,印度二期工厂、南非工厂正在建设中,预计投产后可全面覆盖东南亚、中东等地区。

未来,海外市场留给三一重工的开发空间仍很大。

2023年,国内挖掘机在海外市场的销量达10.5万台,预计到2026年,其销量能达11.6万台,2023-2026年复合年均增长率将达2.4%。

此外,公司在市占率上仍有提升空间。

2023年公司的全球市占率仅为5%,相比与国际一流厂商卡特彼勒、小松分别存在11.1个百分点、5.5个百分点的差距,未来还有很大提升空间。

同时,公司的产品极具性价比,具有竞争优势。

从产品价格上看,公司挖掘机的平均价格要比国产品牌高15个百分点左右,但是比海外一线品牌(如卡特彼勒)低20%左右,且产品性能较为出色,所以在海外市场十分有竞争力。

数据显示,2023年三一重工的挖掘机、起重机、混凝土机械产品海外出口均为第一。

总结一下,随着挖机行业的逐渐回暖,三一重工凭借产品、渠道等优势业绩有了迅速恢复,放眼未来,公司在电动化、出海方面仍大有可为,目前已位于新一轮上升周期中。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!

还套在31元