大家好,我是海豚君!

$罗布乐思.US 美东时间 10 月 31 日美股盘前发布了 2024 财年第三季度业绩。具体来看核心信息:

1. 平台活跃度新高:今年的 Roblox 举办的机场 Live-ops 活动效果都不错,上季度凭借 “The Hunt”、“The Classic”,DAU 在淡季逆势走高。而三季度有贴合奥运主题的 “The Games”,再加上本身又是旺季,最终带动平台活跃度来到历史新高的水平。具体指标上,DAU 净增 940 万,用户总时长达到 207 亿小时,同比增长 29%,两个指标都环比加速。

2. 新流量主要来自青年/成年用户:三季度新增的流量中,近 80% 来自 13 岁以上的青年/成年用户而非儿童,这对于 Roblox 当下正在试水的视频广告来说能够带来更有力的拉动。因为儿童用户本身没有自主购买力,因此在大部分广告主眼中价值量不高。

3. Bookings 继续加速反弹:三季度预订流水同比增速反弹到 34%,显著超市场预期的 22%。相比二季度,三季度 Bookings 的增幅要明显高于流量,结合第 2 点,原因也很简单,青年/成年用户的付费力显然要远高于儿童用户。因此当三季度青年和成年用户为增长主力时,自然能带来更明显的流水增加。

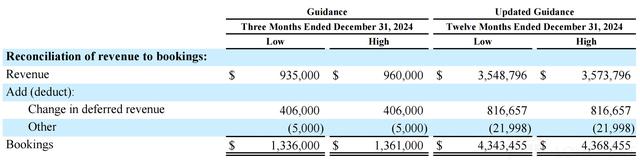

对于 Bookings 的 Q4 指引,公司预期会实现 13.3~13.6 亿,同比 18%~21%,小超市场预期的 13 亿。与此同时,全年 Bookings 顺势提高到 42.3~43.7 亿,同比 20%-24% 的增长,和 2023 年相比,增速保持,减缓了市场对高增长难保持的担忧。

4. Q4 指引隐含恢复控费:三季度经营亏损 2.79 亿,表现略好于市场预期。但作为旺季,亏损率 30% 环比并没有继续改善。拆分支出细项来看,主要源于两方面的影响。

1)开发者分成费用是基于流水分成当期直接给到开发者,但三季度新增流水中,当期就确认收入的比重要低于往期水平,因此这里造成了财务上的收入支出错配;

2)基础信任和安全费用,这一点可能与此前 Roblox 一直被指责平台上多次出现的儿童安全问题有关,三季度额外新增的投入估计也是用来做出一些安全升级的改动。比如近日 Roblox 就推出了能够协助家长限制儿童浏览潜在涉危的内容和功能,比如 13 岁以下儿童需要父母许可才能使用 “聊天功能” 等。

但管理层对 Q4 的利润指引 Convenant-EBITDA 利润率由 Q3 的 20% 进一步提高至 25%,则隐含了除基建信任安全费用之外的其他费用上,继续控制的效果,比如放缓员工招聘、降低股权激励权重等。

上季度电话会中,公司表明后面会继续严格控制支出,之前定下的每年利润率提高 1pct~3pct的中长期目标保持不变。

5. 财务指标一览

海豚投研观点

上季度市场无视公司调高指引的利好,用砸盘来宣泄对指引中隐含增速放缓的预期。尽管估值性价比不如 Q1(由于业绩 miss 直接恐慌性打到了我们的保守估值位置),但海豚君提及没必要悲观,今年以来的 Roblox 开展的几场 Live-ops 活动效果都不错,而三季度有贴合奥运主题的 The Games 活动,叠加本身的暑期旺季,有望继续带来一波正面的流量推动。况且管理层也表达了对指引上调得不够高是出于谨慎保守的态度,言下之意也是留了一些潜在超预期的空间。

而三季度以来,Sensor Tower 数据也显示 Roblox 的平台活跃度增长趋势还不错,因此三季度业绩表现,市场也是有一定预期的。但市场没有想到的是,实际表现会显著超出原先的指引,带来 Bookings 增速进一步反弹。与此同时,下季度的指引同样隐含了基数变高下,增速还能维持在 20% 左右的高成长趋势。

此外,对 Q4 利润端更积极的指引也给了更多的加分。毕竟不少资金对于 Roblox,很大程度上纠结的点就是在乎高居不下的成本费用,导致常年亏损,短期也担忧信任安全费用因社会讨论而显著抬高。虽然我们也说,Roblox 看 Bookings 相比看收入指标可能更符合他的商业模式背景,但财务指标盈利仍然是很多资金关注的核心标准。

10 月初,Roblox 被 Hindenburg Research 做空,指其对 DAU 指标、用户时长指标存在造假(夸大 DAU 规模 25%~42%,夸大用户时长近一倍),IPO 后员工卖出公司股票,以及提及平台内的儿童安全问题。

关于用户参与度造假的问题,海豚君认为 Hindenburg 过于夸大了问题的严重性。比如他们提出 Roblox 的 DAU 中并未按照实际特定的每个用户进行去重,会存在一人多账号的情况,这在 Roblox 披露的 DAU 指标中就统计为多个。

这一现象并非 Roblox 一家,而是大部分平台披露的 DAU、MAU 都是完全基于账户而非特定用户来计数的。比如 Meta 的 DAP 指标,虽然动用算法尽力去重,但如果用不同的邮箱、电话注册就很难避免同一人使用多个 FB、IG、Whatsapp 等账号被记入多次的情况。

不过用户数水分的问题可能会对视频广告的实际效果产生一定影响,这一点可以持续跟踪广告主的反馈。

但后者涉及儿童安全的问题确实存在,我们在前文也提及,三季度关于信任安全的费用有明显的增长,随后近期 Roblox 就推出了家长限制儿童使用的多个功能,因此这一类相关的增量投入预计还会继续。但海豚君认为从 Q4 指引以及公司对利润率的中长期愿景来看,Roblox 还是希望进一步收缩整体支出来提高变现效率的目标的。

因此我们预期利润率并不会入部分资金担忧的停滞不前,或许最多是提升速度稍微变慢,这隐含了公司对员工团队的整理、尤其是股权激励进一步控制收缩的预期。但 Topline 的 Bookings 高增长也显然更加重要,如果能够一如管理层此前预期,2022 年以来多年保持 20% 以上的每年复合增速,那么才有可能勉力支撑 2025 年 EV/Bookings=6.5x 左右的估值。

当然,明年起除了平台订阅流水之外,还需要关注视频广告能够带来的增量,但目前来看由于总用户数的规模限制,短期虽然进展还可以,但出于品牌广告自身有迁移社媒的趋势,海豚君暂且谨慎乐观,不建议当下就打入太多的广告预期。

财报详细解读

一、Bookings 继续加速反弹

对于 Roblox 这种订阅流水前置,经营支出中占比较大(对比 Bookings,一般为 20~21%)的开发者分成支出滞后的优秀商业模式,正常经营周期下,只要盯着 Bookings 就好,最多再根据递延收入看看未来短期趋势。

三季度在贴合奥运主题的活动 The Games 加持下,配合旺季效应,打破用户新高,进而带动 Bookings 同比增长了 34%,相较二季度显著加速。

从递延收入来看,三季度净增量也迎来了反弹,说明活动期间用户活跃度高,尤其是三季度主要新增的青年/成年用户,充值意愿较强,且付费力也更高。但可能流水中游戏类、会员类的充值占比提高,使得当期确认到收入的比例是比往期略低一些的。

Bookings 指引顺势提高:公司对 Q4 的 Bookings 指引区间为 13.3~13.6 亿,小高于一致预期(13 亿),隐含增速为 18-21%,虽然相比三季度 34% 还是有明显放缓的,但去年 Q4 基数较高,放缓能够理解。

上季度指引引发的增速放缓担忧,三季度用强势的 34% 同比增速打碎,而全年 20~24% 的增长指引,终于达标了 2022 年投资者日提出的年增 20% 的目标。

对于市场当下不太关注的收入指标,三季度也同步进行了上调,包括对视频广告的一些积极预期。

二、叠加旺季效应,奥运活动加速用户活跃冲高

贴合奥运的 The Games 活动加持,Roblox 的用户生态在旺季效应拉动下净增加明显,并继续冲高历史水平。

三季度用户整体净增 940 万,其中 80% 是 13 岁以上用户群体,也就是增加 720 万。截至三季度末,全平台用户整体达到 8890 万,其中 60%,也就是 5360 万为非儿童用户。考虑到视频广告也仅面向 13 岁以上的用户展示,因此这群用户规模的扩张趋势还是比较重要的,需要持续关注。

分地区来看,三季度四大地区都贡献了正增长,除了亚太等剩余新兴市场外,高付费力的北美市场也获得了强有力的增长。而众所周周,Roblox 在北美 13 岁以下的用户群体中渗透率已经非常高,这更加说明了 Roblox 在北美青年和成年用户中的破圈效应。

用户粘性上,三季度人均日均时长同比增长 2.5% 达到 2.6h/天,对齐 2021 年 Q3 的历史次高位置。总用户时长在用户规模和单个用户时长的同时扩张下,同比增长 29%,继续环比提速。

另外,Bookings 的增长除了用户扩张(主要),也有一小部分是来自单人付费力的稳定增长。

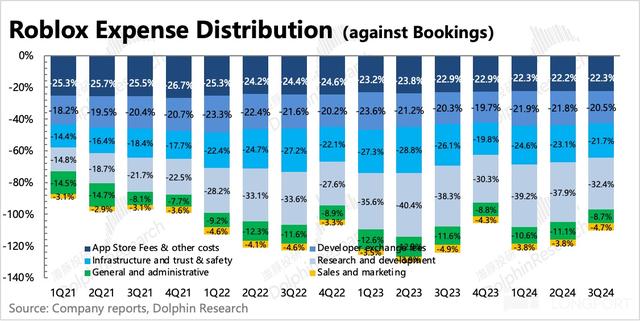

三、安全费用短期走高,指引隐含其他费用继续严控

三季度经营亏损 2.79 亿,表现略好于市场预期。但作为旺季,亏损率 30% 环比并没有继续改善。拆分支出细项来看,主要源于两方面的影响。

1)开发者分成费用是基于流水分成当期直接给到开发者,但三季度新增流水中,当期就确认收入的比重要低于往期水平,因此这里造成了财务上的收入支出错配;海豚君在《Roblox:吞不了元宇宙的 “大饼”》中重点提及过 Roblox 确认收入和成本费用的方式,因此从 “费用/Bookings” 的角度来看费率变化更贴合实际经营情况。

2)基础信任和安全费用,这一点可能与此前 Roblox 一直被指责平台上多次出现的儿童安全问题有关,三季度额外新增的投入估计也是用来做出一些安全升级的改动。比如近日 Roblox 就推出了能够协助家长限制儿童浏览潜在涉危的内容和功能,比如 13 岁以下儿童需要父母许可才能使用 “聊天功能” 等。

但管理层对 Q4 的利润指引 Convenant-EBITDA 利润率由 Q3 的 20% 进一步提高至 25%,则隐含了除基建信任安全费用,其他费用继续控制的成效,比如放缓员工招聘、降低股权激励权重等。

当然从对比 Bookings 的费用率中,三季度的信任和安全费用也并没有完全拖累。上季度电话会公司表明后面会继续严格控制支出,之前定下的每年利润率提高 1pct~3pct 的中长期目标保持不变。

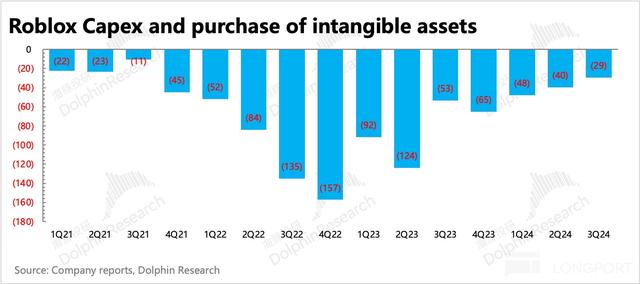

三季度设备和无形资产采购值,仍然在绝对值降低中,给未来基建费用的优化提供了空间。

此外,员工费用中,超过一半是非现金支付的股权激励方式,因此无论是对 Adj. EBITDA 还是现金流的口径来说,也会看起来更友好一些。去年二季度开始,整体员工持续增加,使得 3Q24 的 SBC 费用仍然继续增长 20%。但最终对现金流并没太多影响,并且因为当期订阅流水大幅增加,而 Capex 一直降低,因此挤出了更多的余钱。三季度自由现金流 2.18 亿,去年同期刚刚转为净流入,因此同比增幅比较夸张,达到了 266%。

同样不包含 SBC 费用的经调整 EBITDA 指标,按原计算方式还原后(也就是在 Adj. EBITDA 上增加净递延收入,即递延收入 - 递延成本),三季度 Covenant Adj. EBITDA 同比增长 176%,利润率(%Bookings)为 19 %,同比增加近 1000bps。再结合公司对 2024 年的利润指引,隐含 Covenant Adj. EBITDA 提高 1100bps,超出之前投资者日管理层的优化节奏(100bps~300bps/年)。

与此同时,因为 SBC 逐步优化,股权稀释比例也逐步回落到三季度的 2.7%。

<此处结束>