多晶硅行业的“老大”是谁?截至2023年底,按照实际多晶硅产能计算,通威股份的多晶硅产能约为45万吨,排名第一。理论上讲,只要行业老大撑不住,想要“涨价”,估计多晶硅价格就会止跌回升了。

一、通威股份的2024年半年报

2024年上半年,通威股份的营业收入约为437.97亿元,营业成本约为406.8亿元,销售毛利率约为7.12%,其中,2024年2季度的销售毛利率约为5.43%。扣除营业税金及附加、销售费用、管理费用、财务费用、研发费用,经营利润约为-18.37亿元(这里不考虑公允价值变动收益、资产处置收益、资产减值损失、信用减值损失、其他收益等其他经营收益)。

从经营活动产生现金流量金额看,2024年上半年,通威股份的经营活动产生的现金流量净额约为9.61亿元,似乎看不出作为多晶硅行业老大的通威股份,有什么危机可言。

二、大全能源的2024年半年报

从大全能源的2024年半年报看,明明大全能源的多晶硅产能只有通威股份的一半不到,但是2024年上半年大全能源的经营活动产生的现金流量净额约为-34.65亿元。理论上,大全能源和通威股份面对的是同一个多晶硅市场,为什么通威股份可以做到上半年经营活动产生的现金流量净额为正,而一直以来“保守”经营的大全能源反而为负呢?

三、通威股份的资产负债率

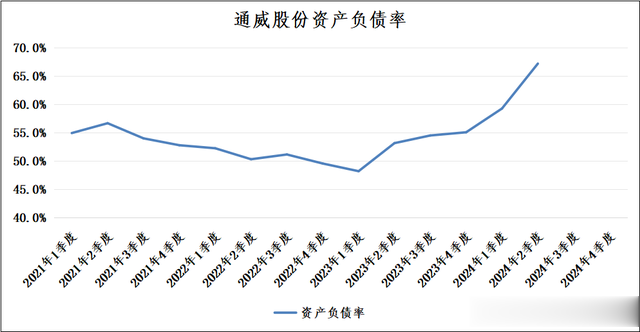

问题到底出在哪里呢?我们先看看通威部分的资产负债率,2023年1季度是最低点,约为48.2%,然后就开始了一路高升,截至2024年2季度末,通威股份的资产负债率已经上涨至约67.2%。

之所以会出现资产负债率的急速攀升,一方面是因为行业普遍亏损,最重要的原因还是通威股份继续在增加多晶硅产能,从上表可以看出,云南20万吨高纯多晶硅项目已经建成,2024年上半年投入了约为23.9亿元,累计投入113.9亿元;内蒙古20万吨多晶硅项目正在建设过程中,2024年上半年投入了约60.6亿元,累计投入101.8亿元;仅这两个多晶硅项目就投入了超过200亿元。

四、通威股份的业务组成

翻看通威股份2023年的财报,可以看出来,通威股份的主要业务还是光伏业务,2023年的总营收约为1383亿元,光伏收入约为1028亿元,占比超过74.3%,农牧业务收入只有355亿元。农牧业务的毛利率也不高,只有不到10%。

不过通威股份超过1000亿元的光伏收入组成换种,高纯多晶硅业务只有448亿元,太阳能电池、组件及相关业务约为694亿元(注:多晶硅业务和太阳能电池、组件及相关业务有合并抵消),也就是说,通威股份的光伏业务的大头主要放在了太阳能电池、组件及相关业务上。

因此,通威股份的销售毛利率并没有和大全能源看齐,反而和隆基绿能相差无几。从2023年,通威股份的多晶硅产销量和太阳能电池、组件产销量看,通威股份的约81GW太阳能电池、约31GW组件(1GW光伏组件或者电池平均消耗约3000吨多晶硅),需要消耗33.6万吨多晶硅,和通威股份的多晶硅产量差不多。

也就是说,多晶硅业务的亏损,对于通威股份来说,也就是肉烂在锅里而已,只要太阳能光伏组件、电池业务还能赚钱,通威股份就可以一直扛得住。

五、小结

从隆基绿能、通威股份的毛利率走势看,估计2024年3季度,毛利率极有可能已经降至0附近,我认为,像纵向一体化的企业,如通威股份,一旦最后一环出现毛利率为负,必然出现涨价,因为如果全产业链企业,不能允许毛利率为负的情况,否则,牵一发而动全身,影响太大。

因此,有理由相信,反转就在当下。