作者 | 深水财经社 肖瑟

近日,国际复材(301526.SZ)发布2024年第三季度报告,公司前三季度营业收入53.89亿元,同比增长2.01%;归属于上市公司股东的净亏损1.57亿元,扣非后净亏损2.17亿元。

国际复材是2023年12月才在创业板上市,公司控股股东为云南省属国资云天化集团,后者旗下还有一家上市公司云天化(600096)。国际复材在上市前业绩都十分靓丽,上市后第一年竟然就大变脸,这让投资者大跌眼镜。

不仅如此,我们发现,国际复材旗下控股和参股公司的业务也存在严重的同业竞争,公司在信息披露和公司治理上有巨大漏洞,应引起监管部门的关注。

一、上市翌年业绩大变脸

一、上市翌年业绩大变脸国际复材全称为重庆国际复合材料股份有限公司,主营产品是各类玻璃纤维及制品,公司于2023年12月26日在创业板上市。虽然注册地在重庆,但是公司的控股股东却是云南云天化集团,实控人为云南省国资委。

观察国际复材的财报可以发现,公司历年业绩波动均较大,2020年和2021年营收都是两位数增长,净利润都是三位数增长。不过从2022年到2023年,公司营收开始下滑,净利润则从11亿多下滑到5个多亿。

即便是之前下滑,总归还是有几个亿利润,但是就在公司上市后的第一年,没想到业绩就一落千丈。近日发布的2024年三季报显示,公司当期亏损达到1.57亿。

表一:2019-2024Q3国际复材业绩走势

从盈利能力看,公司今年前三季度销售毛利率只有14.74%,比2023年下滑超过7个百分点,这也是连续第二年毛利率下滑。

同时公司今年前三季度应收账款体量巨大,达到23.94亿,占当期营收比例高达44%。

在存货方面,尽管2022和2023年营收都是下滑的,但是公司存货却增长迅猛,2021年还只有10.56亿,到2022年猛增至17.97亿,2023年达到20.06亿,到2023年仅前三季度就达到20.26亿。

事实上,公司从2023年开始应收款和存货就出现大幅增长,这些数据意味着公司大部分营收中都没有收回现金,即便是算上公司去年上市募集到的18.62亿现金,公司货币资金也只有21.75亿,加上可交易金融资产合计22.71亿,截至今年9月末流动比率只有0.93,速动比率为0.69。如果不是上市的话,公司很可能资金链都会出问题。

那么国际复材为什么会出现这么多应收账款和存货呢?他们的钱都去哪了呢?

二、大量应收款来自参股公司在研究公司财报过程中,有一家参股公司引起了我们的注意,那就是重庆风渡新材料有限公司,这家公司在2020年10月注册成立。

资料显示,国际复材通过全资子公司重庆亿煊新材料科技有限公司持有重庆风渡40%的股权,另外一家股东重庆义渡股权投资基金管理有限公司持有40%,重庆煊峰挚信企业管理咨询合伙企业持股20%。

根据国际复材披露,对重庆风渡是按权益法核算,并不合并报表。2023年后者总资产为13.44亿,营业收入为9.15亿,净利润为3610.94万。

表二:天眼查显示的重庆风渡股东信息

而这家所谓参股公司,竟然是国际复材最大的客户之一。

表三:首次公开发行并在创业板上市说明书

根据招股书披露,重庆风渡在2022年位居公司第二大客户和最大的关联交易方,主要向国际复材采购玻纤纱,根据近三年一期的销售数据,2021年、2022年、2023年和2024年1-6月国际复材对重庆风渡的销售金额分别为8181.32万、31841.45万、34301.94和11870.52万。

表四:招股说明书载的国际复材2020-2022年前五大客户

表五:国际复材2023年年报记载的重庆风渡关联交易额

向参股公司销售商品,或者说参股公司成为上市公司的大客户也并不算稀奇,但问题是国际复材持有重庆风渡的股比高达40%。如果这也不算违规,那么国际复材对重庆风渡的持续高额应收账款,就有点太不正常了。

2024年中报显示,当期国际复材对重庆风渡的应收账款高达2.7亿(含应收款融资),这个体量是当期国际复材对重庆风渡销售额的2.3倍。

表六:2023年国际复材对重庆风渡应收账款统计

这并不是暂时现象,事实上从2021至2023年,国际复材对重庆风渡的应收款余额分别高达9,975.13万、31,565.34万和27,566.02万,几乎都相当于当年对国际复材的大部分销售额。

表七:国际复材招股书记载应收账款前五名情况

由此我们有理由推测,重庆风渡从国际复材购买的产品付款非常慢,很大一部分都是靠赊账。也就是说,国际复材虽然每年卖几个亿给重庆风渡,但却很难收到钱。

那么问题来了,为什么国际复材对重庆风渡这么“关照”呢?难道仅仅是因为后者是他们的参股公司?但是这个理由似乎又不合逻辑,作为公众公司,关联交易更应该公允公平,如果是因为参股公司就卖货不要钱,这无疑是严重损害股东利益的。

为了弄清这个问题,我又多方查阅了相关资料,才发现这家重庆风渡与国际复材的关系远非参股公司那么简单,双方可能存在同一控制下的子公司同业竞争问题,甚至可能存在隐秘的利益输送链。

三、到底是参股还是控股?如上所述,重庆风渡是2020年10月才注册成立,而国际复材是2023年底才上市,中间只有两年多时间。

就这么一家突然冒出来的公司,为什么在短短一年多时间就变成国际复材的五大客户之一,这家公司究竟有什么背景呢?

资料显示,重庆风渡的经营模式就是采购国际复材的玻璃纤维纱,并将其加工为用于风电叶片的拉挤板产品。

根据公司招股说明书(注册稿)披露,2020年10月,为实现拉挤片材技术成果产业化,公司参股设立重庆风渡。

同时招股书中公司还承诺,除公司全资子公司重庆亿煊持有重庆风渡 40%的股权外,公司及公司董事、监事、高级管理人员和其他核心人员,主要关联方或持有公司5%以上股份的股东,均未在其他前五名客户中占有任何权益。

那么国际复材和重庆风渡真的是泾渭分明?非也,种种迹象表明,两家公司实际上存在着极紧密的关系,甚至远远超出参股的程度。为了佐证这个判断,我们发现了几个疑点。

首先,国际复材没有做到与重庆风渡“五独立”,即指人员、资产、财务、机构、业务的独立经营。

我们查询公开信息发现,重庆风渡的所有重大采购项目均在国际复材的官方网站上公开招投标,且采购文件的提交地点也设在国际复材总部的采购部。这种采购共享机制表明,重庆风渡在运营管理上完全依赖于国际复材,实际上被视作“下属子公司”。

事实上自成立伊始,重庆风渡即一直租用国际复材的厂房和办公室,每年的租金大约在260多万元。

表八:国际复材2023年年报记载重庆风渡租赁房产情况

我们在天眼查及相关招投标网站上看到一份《2022年度重庆风渡新材料有限公司公路运输服务竞争性谈判采购》公告,公告中均提到:“重庆风渡新材料有限公司为重庆国际复合材料股份有限公司下属子公司,按公司管理要求和重庆风渡新材料有限公司的产品运输需要,特邀请具备公路运输资质的物流单位参与报价谈判。”

表九:招投标网站披露的重庆风渡招标信息

而我们在国际复材的官网上,也查到了很多重庆风渡的采购公告。作为一家参股公司,为什么要通过国际复材的网站来发布信息?甚至还要国际复材的采购部来代为接收投标文件?这有点太不符合逻辑。

表十:国际复材官网披露的重庆风渡招标信息

如果说发公告可以借助别人的网站,那么连企业邮箱都要借用就有点说不过去了。我们查询到企查查、天眼查等网站记载的重庆风渡的工商登记信息发现,公司联络人陈秀清使用的电子邮箱后缀竟然还是国际复材的官方邮箱后缀“@cpicfiber.com”。另一位联络人赵仕通,其领英账号显示其一直是国际复材的员工,负责公司上市相关事宜。作为一家年营收近10个亿的公司,难道还要借用参股股东的公司邮箱?

如果说发公告可以借助别人的网站,那么连企业邮箱都要借用就有点说不过去了。我们查询到企查查、天眼查等网站记载的重庆风渡的工商登记信息发现,公司联络人陈秀清使用的电子邮箱后缀竟然还是国际复材的官方邮箱后缀“@cpicfiber.com”。另一位联络人赵仕通,其领英账号显示其一直是国际复材的员工,负责公司上市相关事宜。作为一家年营收近10个亿的公司,难道还要借用参股股东的公司邮箱?表十一:天眼查显示的重庆风渡公共邮箱

如果借用别家的企业邮箱还有一丁点可能性,那么已经离职多年的员工还能参与上市公司员工持股,那就太离谱了。我们查询公开资料发现,重庆风渡的很多人员都与国际复材都有密切关系,这里有几个信息非常可疑。

重庆风渡的股东重庆煊峰挚信持股20%,它其实是一个员工持股平台,其成立比重庆风渡还早一个月,也就是说在公司正式成立前,就已经给相关人员安排好了股份。那么这些参与持股的人员都是什么背景呢?

我们随机查了部分核心持股人员的背景,其中重庆风渡总经理罗成云,研发总监张乾仁、设备部部长刘林以及营业部部长青玉梅等均为国际复材的前员工。如果说他们都是离职后去了重庆风渡也好理解,但事实上他们同时还参与了国际复材的员工激励计划,直到目前仍然在后者的持股平台中拥有很多激励份额。

为什么离职了还能保留股权激励呢?这个算不算违规操作?我们查阅了国资委和国际复材股权激励管理办法的相关规定,国际复材员工离职后应在12个月内将持有的股份进行内部转让,但奇怪的是,上述人员自2020年10月入职重庆风渡以来一直未转让激励份额。

下表:国际复材招股书及对交易所反馈意见中披露的持股平台主要管理人员合计持股数量

尤其值得注意的是,重庆风渡总经理罗成云在国际复材员工持股平台中持股数量巨大,我们根据公司招股书及反馈意见中披露的六个持股平台持股数量统计,罗成云持股量所有人员中位居第十四位,甚至比肩国际复材现任总经理魏泽聪。

一个都不在本公司或控股子公司工作,只是在参股公司工作的前员工,不仅能参与原公司股权激励,还能拿到如此多的份额,这不能说是离谱,简直是了离了大谱!

第四,除了持股员工的关系不清不楚外,2021年,国际复材申请了多项专利,这些专利的发明人竟然还有重庆风渡的高管和核心技术人员。

例如,国际复材在招股书中披露了四项专利:《一种太阳能电池板边框用拉挤型材及太阳能电池板边框》《一种玻璃纤维增强PMMA拉挤型材及其制造方法》《一种快速拆装装配式托盘》和《一种玻纤窑炉成型区窑压监测系统》。这些专利的发明人中就包括了重庆风渡的高管和核心技术人员罗成云、张乾仁、刘林和杨滔。根据公开数据,重庆风渡的专利涉及31名发明人,其中包括核心技术人员罗成云、张乾仁、刘林、杨滔、廖光亮和高冰心等10人,他们均曾在国际复材任职。

这些人员自2020年起已入职重庆风渡,按理说他们的工作成果都应该归新公司所有,作为参股公司他们能把专利所有权无偿赠送给国际复材?难道他们虽然已经转投重庆风渡,但仍在为国际复材干私活吗?

第五,重庆风渡采购的玻纤纱几乎全部来自国际复材,并且其是国际复材玻纤纱的第一大客户。重庆风渡的生产材料依赖于国际复材的供应,而生产工艺和技术也直接来源于国际复材。

公开资料显示,重庆风渡在2020年10月成立,其厂房建设改造、技术研发以及生产销售等一系列工作,都是在国际复材及团队的支持下完成,甚至连生产厂房也是从国际复材租来的。到2021年,重庆风渡便实现了1.8亿元的销售收入。

下表:国际复材招股书披露的在建工程列表

从以上查到的各种迹象表明,国际复材与重庆风渡绝非其公开的参股关系那么简单,两家公司在经营管理、人员、业务等方面存在明显的混同,“不是夫妻,胜似夫妻”,国际复材远远逾越了参股股东的角色。

四、规避同业竞争打擦边球?虽然从股权结构上看,重庆风渡应是国际复材的参股公司,但在实际经营管理上,重庆风渡究竟是在国际复材体系扮演什么角色呢?

本来,重庆风渡设立时的注册资本只有1000万元,随后两次增资,总资本额达到6000万元。而国际复材在2020年底的净资产就达到43亿元,即便是全资设立,也完全没难度。

那么,国际复材为什么要出人出钱,还不惜让渡公司控制权,来搞出一家参股公司呢?这背后有什么考量呢?

我们经过多方查证和研究,终于找到了一些蛛丝马迹。而这个事情涉及到另外一家控股子公司——常州市宏发纵横新材料科技股份有限公司(下称“宏发新材”)。

这家常州公司是国内知名的高性能纤维增强材料生产商,其成立于2003年,是由常州民营企业家谈氏家族创立,2015年公司在新三板挂牌交易。

在2013年,为了借助国资实力做大做强,谈家将公司60%股权转让给国际复材,后者成为宏发新材控股股东,谈家仍保留剩余40%的股权。

那么宏发新材的核心产品是什么呢?就是高性能纤维多轴向增强材料和拉挤板,主要应用于风力发电叶片等领域,而上面提到的重庆风渡恰恰也是做这个产品。

分析到这里,大家应该大致明白怎么回事了。

很明显,重庆风渡和宏发新材的主营业务存在严重的“雷同”,而之所以不控股重庆风渡,而要“参股”,或许就是为了规避“同业竞争”的规则。

既然已经拥有了宏发新材这家控股公司,已经可以合并报表了,为什么还要搞出一家业务雷同的参股公司呢?这不是拱手把利润让给别人吗?

是不是宏发新材经营不好呢?据国际复材披露数据显示,2023年宏发新材实现营收19.43亿,净利润1.03亿,同比均实现增长。今年上半年实现营收9.25亿,净利润410万元,今年上半年业绩有所下滑。

表十二:国际复材2023年年报记载宏发新材2023年度财务信息

而重庆风渡今年上半年营收为2.91亿,净利润则亏损1899万元。对比重庆风渡,宏发新材无论在业绩体量还是盈利能力上,都是碾压重庆风渡。

这就相当于家里有个如花似玉的老婆,还要在外面保养个小三。

宏发新材(833719)早在2015年就已经在新三板挂牌,根据此前披露信息,公司在2019年就开始生产和销售拉挤板,按照相关规定,其控股股东国际复材及云天化集团是不能再通过其他实体开展同类业务的。

实际上,在宏发新材申请挂牌时,国际复材及云天化集团在《公开转让说明书》中曾经做出过承诺,根据《全国中小企业股份转让系统挂牌公司治理规则》的相关规定,两家公司在宏发新材挂牌后不新增同业竞争业务。

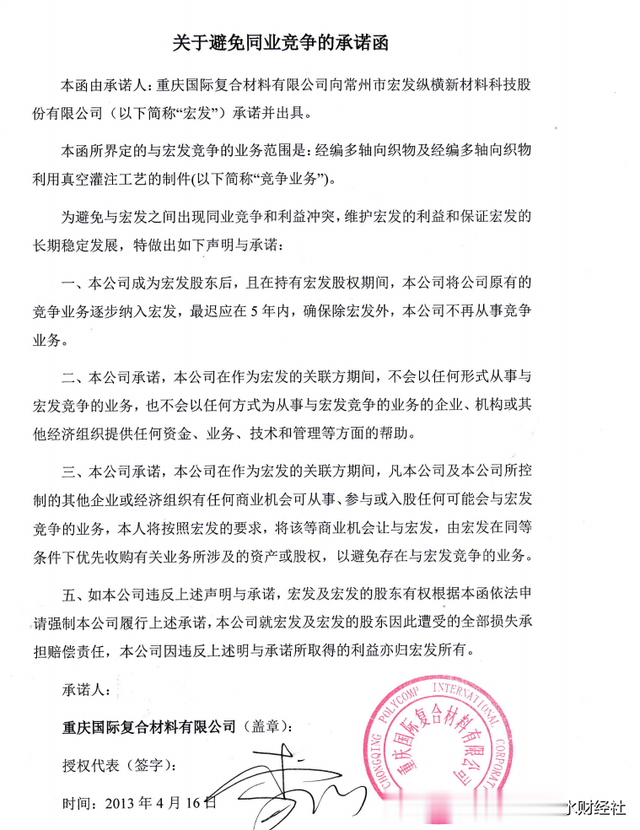

表十三:国际复材出具的避免同业竞争的承诺函

另外,在国际复材上市时的招股说明书也承诺:“云天化集团控制的其他企业未与公司及其子公司从事相同或相似的业务,也未持有其他从事与公司相同或类似业务公司的股份”。

但是从前面的分析可以看出,国际复材在宏发新材之外又参股设立了重庆风渡生产拉挤板产品,而他们对重庆风渡到底仅仅是参股还是以“参股”之名实施实际控制,这显然是存在很大疑问的,需要监管部门重新审查找出真相。

如果国际复材对重庆风渡是以“参股”之名实施实际控制,那么前者和云天化集团明显是违反了同业竞争的承诺,也违反了新三板挂牌规则,国际复材很可能要履行清理同业竞争业务的义务。

而从另外层面来看,国际复材撇开宏发新材另起炉灶,又单独设立一个“参股”公司开展同类业务,这种行为属不属于浪费资源?而为了达到“参股”的目的,不惜出让重庆风渡的控股权,把更多股权让给第三方,这个属不属于国有资产流失?而即便是真“参股”,国际复材给予那些已经从公司离职的员工保留原始股,这是不是变相的利益输送?

看来,国际复材的这种操作不仅让人无法理解,也存在违法违规的嫌疑。

(全球市值研究机构深水财经社独家发布,转载引用请注明出处)