虽然今年整个消费大环境都面临着竞争加剧,客单价下滑的局面,但也有个别运营能力强的公司脱颖而出,例如之前提到的泡泡玛特、百胜中国、达势股份;在酒旅行业里,亚朵在今年的股价表现也相当亮眼,年内已涨超50%。

而酒店行业的老大哥华住,今年的股价表现不涨不跌,三季度受宏观的影响加深,华住Q3国内酒店的平均单间收入为256元/夜,单价同比下滑了8.2%,较二季度的-2.4%明显放大,差过市场预期;

的确从三季度开始,无论是餐饮大盘或是零售大盘都受到了更大的压力,而酒店的入住率和平均单间收入都在双双下滑,即使看十一佳节的旅游收入表现,我们之前也提到过,实际表现也是差于去年的。

结合整个酒店行业来看,每家都受到了宏观走弱的影响,但鉴于亚朵的经营模式更轻,主要走中高端路线,目前还处在加速的扩张期中,新店带来的营收增长抵消掉一部分下滑,相比起华住更有韧性一些,所以市场接下来更关注已经跑出品牌性的亚朵。

而亚朵和华住的共同点是,在行业逆风的趋势下,两家都在加快加盟店的扩张抢市场,都想朝着中高端的空白段找增长。

一、亚朵的中高端路线

先介绍下市场对亚朵的主流叙事,以及今年亚朵和华住的股价差为什么那么大,从两家在8月份的低点以来,亚朵涨60%,华住涨16%。

虽然华住是国内的酒店一哥,但由于过去几年经历了口罩阶段,现在酒店行业又面临着消费降级带来的降价压力,华住主要做的是经济性和中档酒店的生意,而经济型酒店的利润率相对较低,更看中入住率指标,若入住率保持较高水平,经济型酒店才能维持健康的运营。相反,如果像今年整体酒店行业的入住率、单房价格齐跌,那就是比较逆风的阶段。

根据高盛对华住的最新报告中提到,酒店行业还是处在一个供过于求的阶段,酒店行业的整体入住率仅为51%;但中高端酒店的市场还有增长空间,华住目前想逐步减少运营效率低的门店,通过加盟店的方式,布局更多中高端价格段的酒店以提升运营效率。目前,中高端酒店在华住的组合中只占8%,只有803家。

而亚朵主要是做中高端酒店的生意,例如说华住主要做300元及以下的经济型酒店,亚朵主要做300-600元价格段的,亚朵与其他酒店的不同是自己的零售生态业务做的好,多了一条增长曲线。

具体来说,亚朵想打造的感觉就是每次入住亚朵就像回家一样,所以亚朵的零售增长叙事是跟酒店增长绑定的,当用户在亚朵酒店的体验好了,才会下单买亚朵的枕头被子回家用,所以这点是相辅相成的;当酒店增长越多,市场就越看好零售端带来的增益,这增加了用户粘性。好比你在家睡惯了的床品,当你出差或是旅游的时候,选择亚朵就能睡到跟家里一样的床上用品,亚朵大概讲的就是这个故事。

当然,床品零售的叙事别家也可以复制,但亚朵一开始主打的品牌调性就是针对用户深度睡眠体验,目前这个故事已经讲的比较好了,在网络上占据了一定的用户心智,每当提到酒店睡眠体验的时候都会提到亚朵。

亚朵做中高端的原因一是经济型酒店的竞争激烈,老大哥华住已经通过加盟/收并购的方式抢到先机了;而国内的四五星级酒店定价并不低,在一线城市大约都要在600元往上,但不少四五星级酒店开业也有不少年头了,随着智能化家居的发展,亚朵主要打这个差异化的机会,也就是逐步将四五星级酒店才有的服务待遇,以及四五星级酒店没有的新智能化设施做到300-600元的价格段来。

换句话说,华住做经济型酒店,逐步往中高端发力;四五星级酒店价格高,部分房间设备老旧,缺少智能化,消费者越来越重视性价比,而像亚朵就主要做中间价位的错位竞争生意。

从下图中看,2017-2022年,国内酒店行业的营收变化还是比较明显的,整体营收下滑,而中高端酒店的收入在不断增加,且中高端酒店收入占比越来越高。

图源:曼巴投资

二、中高端酒店的竞争

更具体的从刚发的三季报来看,亚朵和华住的定位差距逐渐显现。

亚朵Q3收入为18.99亿元,同比增长46.7%,经调整EBITDA同增40.0%至5.32亿元,对应经调整EBITDA率为28.0%;

而华住Q3营收为65.8亿元,营收仅增长2%,原先指引是给到增长2-5%之间,市场预期是增长4.6%;经调整后EBITDA为21亿元,相比去年同期的23亿元有所下滑,华住营收利润都不及市场预期。

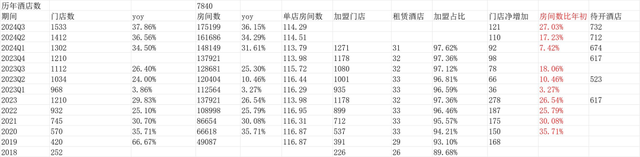

增长因素一是三季度净新开了121家店,再创历史新高,目前已有1533家店,管理层将全年开店指引从400家上调至450家。在二季报后管理层就从360家的指引上调到400家,而这次再度上调,说明今年扩张的进展是不断超预期的。

根据曼巴投资统计,门店数1533家,房间数已有175199间,同比增长36.15%,比年初的房间数多了27%,比过去2年的增速都要快,目前待开酒店732家,算下来未来2年内门店数就会逼近2500家的水平,所以目前还是一个高速增长期。

另一个增长因素是零售业务,拆分收入来看,加盟收入为11.79亿元,直营收入为1.9亿元,零售收入为4.8亿元,其他收入为0.5亿元,零售收入同比增长104%。这就与上述所说的一样,当酒店越做越好,零售业务会加强用户粘性,亚朵电商营销方面也做的比较出色,也有被亚朵床品吸引去住亚朵的效应在。

但不得不说的担忧点,这也是华住和亚朵面临的问题,假设宏观经济继续走软,恢复的没有想象中的快,单间客房价下跌的底在哪?以及接下来门店越来越多,是否有那么多人消费的起中高端酒店呢?

二是门店开多了可能会出现酒店分流单店下滑的情况,从而影响到加盟店继续扩张的效率,因为加盟业务毕竟还是要能赚钱,这个加盟的模式才能继续扩张下去,当加盟不赚钱,回本周期拉长,也就会使得整个加盟业务放缓。

亚朵三季度单间客房价下跌了10.5%至380元,三季度入住率为80%,较今年Q1和Q2有所增长,低于23Q3最高的82.4%水平。

虽然维持在行业第一梯队的水平,但单间客房价继续下滑带来的风险还是存在的。不过这点在高速扩张期中的影响可能不会那么大,毕竟新增门店多了营收也会对冲掉部分下滑。

对比行业老大华住来看,面对的压力会更加大。

三季度华住国内酒店平均单间收入为256元/夜,同比下降8.2%,跌幅较上季的-2.4%明显放大。华住的经济型酒店平均客单价为197元,较去年同期的222元下滑了11%,同酒店入住率较去年同期的88.5%下滑至85.4%;

而中档/中高端酒店,平均客房价为310元,较去年同期的344元下滑了10%;中高端酒店的入住率也从86.4%下滑至84.9%。也就是说,华住今年前三季度面临着量价齐跌的双影响。

面临这样的局面,华住的决策是想提升中高端酒店的占比,减少利润率低的酒店,主要通过加盟的方式来逆势扩张市场。

三季度华住净新开559家店,比上季度提速了90家;但华住净关闭了30家以上的自营门店,这是创纪录的一个数,而加盟门店的速度再创历史新高。华住在逐渐减少自营的酒店数,向轻资产模式靠拢。

华住主要是通过桔子、citigo等收购回来的品牌扩张。截止三季度,中高档及以上酒店数量同比增长36%,环比增长10%,中高端酒店占华住酒店总数的11%。

结语

总的来说,亚朵和华住都看中了400-600价格段的生意,这部分的客户一是年轻人,二是四五星级酒店消费降级下来的用户。但若从整个行业来看,其实去年就开始逆势扩张了,不止是这两家在抢中端的生意,供给在越来越多。

但说到最后,还是要看用户体验,看各家的会员体系。从会员体系上,亚朵的客户粘性是更好的,目前有2700万会员数,其次是华住。

从那么多扩店计划来看,酒店行业可能也要经历一轮淘汰赛了。而在这轮里做的最好的亚朵,在接下来的扩张里确定性更高。