期总有不同渠道传出消息:“某口腔医疗集团旗下多家口腔医院疑似将被公开拍卖”,曾经被资本追捧的“宝马赛道”怎么了?做为一名在口腔行业学习两年的透析从业者,全国估计除了也凑不出几个,如何看待口腔行业与透析行业的差异?能从口腔行业学习到什么?

来源:强说办医

作者:宇安

编辑:棂星

封面来源:pixabay

看头部:似乎口腔日子不好过

01|曾经的“牙茅”跌成“二锅头”能跟“茅”挂钩的公司和产品都不多,通策医疗算是一号,号称“牙茅”,甚至放出过话要成为“真茅”。从最高420块多到目前42块多,腰斩90%。

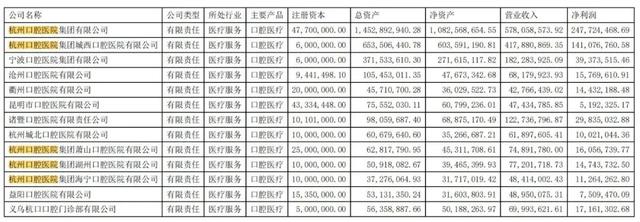

看下23年财报:

28亿收入(略增4%),近5亿的利润(较22年少了8%)。业绩看起来也不错,为啥就跌成这样?

02|“20年女儿红”捂成了“RIO”

瑞尔算是传统口腔行业的“豪强”和“老兵”,上市前也有近20多年的历史。时运不济,别来一口“陈年老气”硬着头皮上了市,结果一路咔咔咔,从破发到稀碎!

最高16块,目前3.9元,从位列仙班到了“神仙股”,看看2023年财报:

收入17.46亿,净利1342万,毛利率22.5%,无语!一个年报对“正向盈利”大书特书的企业,还要啥自行车啊!

03|口腔行业到底发生了什么?

3年前的资本宠儿到3年后的股市弃儿,口腔行业到底发生了什么?

(1)口腔集采惹的祸?

种植集采把种植全套价格达到3000元水平,价格腰斩三分之二。仅仅是如此吗?

瑞尔种植占比20.5%,通策种植占比17.4%,数据上看,种植集采对于两家公司影响没那么大。

(2)大形势的影响?

这个强哥无法说,原则上近几年一切“不好”都可以算到“大形势”这个倒霉孩子头上。普遍适用的理由就是“借口”,没有说服力;

(3)只剩下“反求诸己”了

反求三个层次:

第一个层次:口腔学科,流行病学特点、治疗路径、医疗人员、资源;

第二个层次:口腔行业,是消费还是医疗?吹过的牛逼可以兑现吗?

第三个层次:企业自身,先看最高决策者(董事长、实控人)的认知能力、实操能力、学习能力,管理团队的能力。

先不说观点或“结论”,先往下走。

明日黄花?拆解下口腔的数据

01|毛利率:真“暴利”还是真“薄利”?

这是通策自报的毛利率和净利率:39%、20.32%,这就形成了“奇怪组合”即“低毛利+高净利”,39%说实话很一般,20.32%就很“扎眼”,如何做到的?这个技术“诀窍”是破解关键。

瑞尔就比较“滑头”,还得强哥帮他算:

OMG,就这个毛利水平(净利就不说了),洗洗睡吧!

02|成本构成

鉴于瑞尔的“优秀表现”,下面只分析通策:

“这不科学”啊!高净利来自何方?

(1)从成本构成看

“材料依赖型”:23.58%,在“医疗服务”中处于较高水平;

“人力依赖性”:55.75%,“开宝马的口腔科”这话不假,口腔医生挣钱!

(2)从“三大费”看

销售费用“堪比公立医院”:销售费用长期维持在2%左右,基本是公立医院的水准,换个“口腔专业”说法:即通策医疗绝大对数的患者来源于自主到店、患者转介绍、患者开发。这有悖于“行业常识、常态”;

管理费用“迷之走线”:从18.49%到10.85%,怎么看怎么像“销售费用”才正常。

到这里,“低毛利-高净利的案子”算是“破了”:

通策医疗,低毛利-高净利的原因是“超低的销售费用”;

强哥观点:

第一,“超低的销售费用”不符合常识,要么是“真牛逼”,就是核心竞争力。要么就是“有问题”;

第二,假设“超低的销售费用”为真,那么通策医疗的商业模式、收入来源会成为“枷锁”,这家企业很可能“做不大”(比如过百亿)、“走不远”(比如全国布局);

初步“结论”先抛出来,理由后面分析。

03|医生

口腔是“医生强依赖行业”。

(1)瑞尔的“骄傲”

因为“医生强依赖”,所以瑞尔重点突出,大书特书。

先看强哥的解读:

(2)通策的“秘诀”

两家杭州口腔医院收入将近10亿,占整个通策收入的近35.7%;

通策“低毛利+高净利”原因进一步明晰:产出集中规模效应,销售费用低的主要原因之一。同时,再次印证强哥“做不大、走不远”的观点,

04|客户

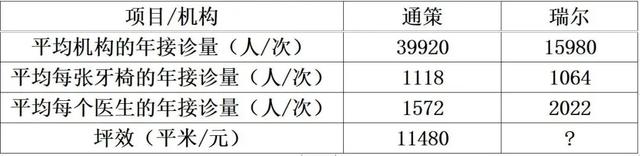

(1)客户量(流量)

先看通策:

再看瑞尔:

毛病,还要给他换算下:

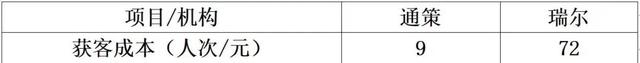

(2)获客成本(人次/元)

没有详细数据,我们假设销售费用=获客成本:

如为真,通策确实牛,瑞尔难怪不行,口腔最看重的获客能力和成本都不行,活该股价低。

05|规模

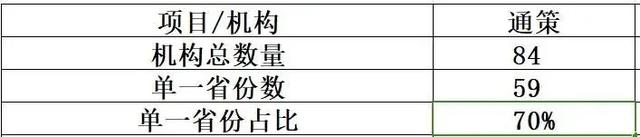

(1)先看通策

从数据上看,通策更像是一个“浙江头部口腔连锁”,总数不过100家,浙江省占比超过70%。由此看:第一,成为“真茅”不可能;第二,走出去的能力,值的怀疑。结论很可能是,资本市场好时,一通炒作,通策自己真信了,然后资本市场不行了,通策被忽悠瘸了。

(2)观点

第一,从数量占比上看,无论瑞尔、通策,说是连锁头部机构都有些“牵强”,市场占比太小;

第二,从机构门槛上看,口腔诊所是备案制、口腔医院是审批制,并不构成扩展的阻碍或者高成本;直白的说“门槛很低”,头部机构规模却上不去,原因值的深思;

第三,模式看,通策“打透一个省份”,瑞尔“全国开花”,目前看通策模式优于瑞尔,但未来空间瑞尔优于通策;

06|发展策略:收购似乎是唯一出路

(1)通策

“收购”、“扩张”是通策既定战略,要做“口腔医院平台”,建设自身能力,“并购加盟快速扩张”,也就是说“之前通策并不具备足够的并购、加盟经验”;

“20多万家”这个观点存疑,至少从口腔从业人员披露的数据看数量在停滞并略微收缩;“模板化”、“傻瓜相机化”,这个理想很丰满,现实很骨感,医疗本身是个“标准化很低”的行业,“口腔行业又是个个体操作性极强”的行业,口腔医疗标准化“难上加难”;

“如何兑现收购标的或加盟机构对通策的预期”?品牌?别扯了,强哥一贯观点“中国民营医疗根本不存在品牌及品牌赋能”,那还有什么?好像除了供应链其他想不到。

这一点并不是通策的“错”,连锁经营有个曲线:

产品性越强(指以产品作为连锁主要产出),连锁性越强(指连锁紧密度、可行性、可复制性等)。而服务性连锁本来就很难连锁化,医疗服务“难上加难”。

(2)瑞尔

瑞尔情况差不多,受限于盈利情况。但瑞尔未来最大的挑战是在10省大规模扩张和复制,这个才是“命门”。

口腔服务与透析服务的第一次比较

按照口腔的经营分析逻辑,把透析的数据填进去(注:找了一家医保、竞争、利润都处于中游的中心数据做参照),看看会发生什么?

01|数据对比

(1)接诊量

接诊量是口腔核心运营指标,“门诊量”是“收入”的基础,数据上分析:

1.1 平均年接诊量:口腔的年接诊量并未超过透析中心很多,甚至超过了瑞尔的平均数;

1.2 牙椅的年接诊量:肯定是口腔高,因为血透单元(1台透析机器+1张床/椅、单次治疗时间≥4小时)有产能上限:4-6人;

(2)医生接诊量

2.1 口腔的生产工具是“医生的双手”:营收计划都是“手搓出来的”!医生的“产能”也有“上限”,要休息、操作熟练度、不同患者的难易度等;

2.2 透析并不“依赖医生的双手”,医生主要是诊断、处方、处置,大量的治疗工作是由护士配合透析机器完成的;

小结:口腔机构医生数量>透析中心,透析中心的机位数>口腔机构,口腔机构单牙椅接诊数>透析机位接诊数;

(3)产出

前提:口腔各家中心低价不一样,自主定价为主;透析机构定价全部以省市医保定价为准,各省市医保定价、医保支付总额、比例千差万别;因此,只能截取样本对比,供参考:

3.1 口腔单牙椅的产出“毫无悬念”的高于透析机构单透析机位,主要原因:其一透析机器有产能上限,其二,定价原则不一样;

3.2单位产出总量:口腔约为透析机构的2-3倍,原因是正常情况下口腔年接诊量大于透析机构;

3.2单位利润产出:口腔约为透析机构的2倍左右;

3.3 单客单价:

传统认为“口腔”=“高大上”,是花钱的地方。“透析”是“救命”,更“高大上”不沾边。但实际上:口腔的“单客单价”并没有比透析的“单次花费”高到哪里去!

按上述截取数据看,口腔“单客单价”高出透析“单次花费”:约127元,接近18%的溢价。是不是出乎意料?

02|成本结构(1)直接治疗成本

口腔<透析,原因是透析每次治疗都必须使用标准“四件套”:人工肾(各类透析器)、穿刺针、管路、透析液。而口腔除了种植、矫正外其他儿牙、大综合都是需要极少的“医疗耗材”的;

(2)人工成本

口腔远远高于透析,原因一方面是口腔医生总数量大于透析,其次口腔医生≈“透析机器”,工资高体现“劳动价值”;

(3)其他费用:都差不多或者没有数据,影响不大;

(4)存疑:销售费用

原则上:口腔肯定大于透析;

数值上:通策<透析<瑞尔,有点奇怪,通策真的这么“NB”!?这个就没办法深挖了!

03|运营(1)复诊率:口腔的钱“难挣”

瑞尔在年报中专门列举了复诊率(即一名患者当年就诊≥2次)47.9%,那就说明这个数据在口腔行业很牛,通策没有披露;

透析是天然的“复诊业务”,患者定点在透析中心后需要每周2-3次回诊治疗,不能间断,说100%复诊率,似乎没毛病;

(2)获客与流失

2.1 获客:

这是口腔的“生死大事”,只有足够的“客流量”进入门诊,才会有后面的收入;而且是往复循环,每天、每月、每年都要考虑获客,而且现在获客成本越来越高,甚至高的离谱,所以口腔的获客是“高等代数”。透析存在服务患者的上限,一般在200左右,超过300以上的独立透析中心很少见。所以,透析的获客是“加减法”,当患者“满员”,即可“躺平”。

2.2 流失:

口腔行业最怕“流失”,而且“最难堵住”也是流失,市场竞争、服务体验、医疗质量、价格因素、位置等等所有因素都会影响。如果按照瑞尔复诊47.9%倒推,流失率接近52%(即患者来一次就再不来了);透析机构流失主要是死亡和其他(如市场原因、转院等),正常情况下不会超过10%;

/ END /

// 本文来源:强说办医

❖ 慎重声明:本文内容仅供学习交流,观点仅代表作者本人立场,版权归原作者所有,本文图中图片基于CC0协议,已获取授权,如有疑问请联系编辑。