作者 | 鲁政委 郭于玮 蒋冬英 程子龙 宋彦辰 蔡琦晟 张励涵

经济预测

2024年4月的主要宏观数据将在2024年5月10日前后陆续发布。我们在此对相关宏观数据进行前瞻,并以此为基础对2024年5月的政策情况给出研判。

数字格局:物价进入回升通道。在增长方面,季节性影响消退后,出口同比有望回升;清明假期与汽油涨价对社零形成支撑;建筑相关指标低迷,制造业投资动能仍强。在物价方面,生猪产能逐步去化,猪价同比有望逐渐回升;4月起PPI翘尾因素将显著回升,加之海外定价商品上涨,带动PPI同比进入上升通道。在融资方面,到期高峰拖累政府债净融资,信贷投放仍然不强,新增信贷与社融规模或明显回落。情绪预期:风险偏好阶段性修复。强势美元之下,人民币与港币表现在亚洲货币中相对稳健,加之前期估值调整幅度较大,吸引海外资金流入A股与港股,风险偏好或出现阶段性修复。政策预期:流动性或边际收敛。资金需求端,5月政府债净融资有望高于4月,且“手工补息”停止后可能出现额外的流动性缺口。资金供给端,央行提示利率风险且美联储降息预期推迟,货币政策进一步宽松的必要性下降。因此,流动性可能在总体稳定的格局之下边际收敛。

工业增加值同比:4.6%,较上月上升0.1个百分点2024年4月主要工业品开工率出现分化。粗钢产量随着政策控产与钢厂利润回落未出现季节性上行;商用车相关的全钢胎开工率显著落后于乘用车相关的半钢胎开工率;PTA上下游开工率出现分化,下游开工强于上游,延续上月趋势;煤炭日耗同比维持小幅正增长;房地产数据表现仍然较为弱势。考虑到去年基数,工业增加值4月当月同比或较上月上升0.1个百分点。

出口同比:2.4%,较上月上升9.9个百分点进口同比:5.0%,较上月上升6.9个百分点在出口方面,全球制造业景气回升叠加基数走低,4月出口同比或回升。从全球制造业景气看,3月全球制造业PMI升至50.6%,为2022年7月以来的最高值。同时,受益于半导体需求回升,4月1-20日韩国出口同比增长9.0%,较3月1-20日上行1.5个百分点,这亦折射全球贸易活跃度上行。从基数效应看,2023年4月出口环比下降4.8%,为1996年以来历年同期以来的最低值。

在进口方面,大宗商品价格回升叠加基数走低,4月进口同比或回升。从大宗商品价格看,受原油、铜等大宗商品价格上行助推,4月CRB现货综合指数月均值较前月上行13.8个点至545.3点,这将从价格层面提振我国进口读数;从基数效应看,2023年4月进口环比下降9.9%,为1995年有历史数据以来的历年同期最低值。

固定资产投资同比:4.4%,较上月下降0.1个百分点4月固定资产投资累计同比预计录得4.4%。基建投资方面,4月新增专项债发行进度仍缓,石油沥青、水泥等表征基建实物工作量指标皆处近年同期低位,显示4月基建增速或面临放缓压力。房地产投资方面,4月30大中城市新房销售和百城土地成交面积均环比下跌,皆录得近年最低位,房地产投资改善信号尚未显现。制造业投资方面,虽然3月工业企业利润当月同比转负,盈利修复趋缓,但当前制造业投资的增长动能更多地来自新质生产力的培育和发展,高技术制造业投资和设备工器具购置增速在3月仍进一步加快,预计4月制造业投资仍将保持较强韧性。

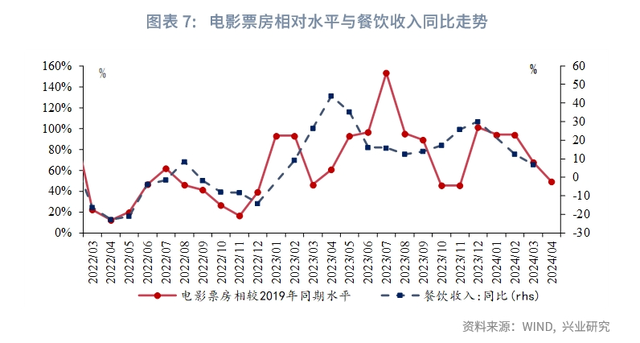

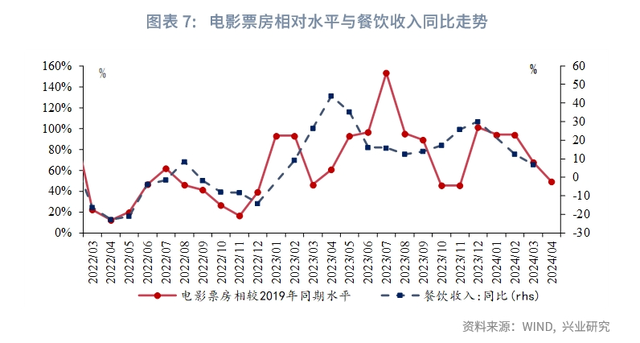

社会消费品零售同比:3.7%,较上月上升0.6个百分点清明假期居民旅游出行以及汽油价格上涨对4月社零形成支持。餐饮收入方面,清明假期居民出游旅行热情对服务消费形成拉动效应。文旅部数据显示,清明假期全国国内旅游出游1.19亿人次,按可比口径较2019年同期增长11.5%;国内游客出游花费539.5亿元,较2019年同期增长12.7%;人均旅游支出在疫情后首次高于2019年同期水平。4月,19城日均地铁客运量同比增长7.7%,环比增长1.4%;国内执行航班日均架次同比回落2.4%,环比回落0.9%。电影票房方面,4月日均票房约相当于2019年同期的49%,低于3月水平68%。

商品零售方面,汽油价格上涨或支撑商品零售。地缘冲突影响下,国际原油价格上涨,国内汽油零售价格亦有明显上涨态势,市场价口径同比增长约3.5%,对石油制品零售额形成拉动。乘联会数据显示,4月乘用车零售量约为160万辆,同比-1.5%。从邮政快递揽收量和投递量等高频指标来看,4月物流货运同比增速较3月小幅抬升。

PPI同比:-2.4%,较上月上升0.4个百分点CPI同比:0.2%,较上月上升0.1个百分点工业品方面,4月工业品价格整体平稳但品种间延续分化态势。原油价格4月份环比5.2%,地缘事件的持续紧张阶段性推高原油价格,但近期已出现缓和迹象。黑色系中螺纹、铁矿、焦炭环比-1.0%、4.1%、-4.3%,下游需求复苏仍有待提振。有色金属价格持续反弹,铜、铝环比8.5%、12.0%。综合来看,4月PPI同比预计录得-2.4%。消费品方面,4月主要消费品价格整体运行平稳。生猪价格出现小幅反弹,但市场对下半年旺季行情有较强期待,仔猪价格反弹较大,生猪4月环比2.0%;鲜菜价格随着气温转暖继续季节性下降,环比-6.5%。汽油价格随国际油价持续上行,环比3.8%。整体来看CPI读数继续低位平稳运行态势,预期4月CPI同比录得0.2%。

新增人民币贷款:0.80万亿,较上月减少2.29万亿新增社融规模:1.00万亿,较上月减少3.86万亿4月信贷增速与社融增速预计保持平稳。信贷方面,从贷款需求来看,居民贷款方面,4月房地产交易偏弱运行,我们估算的一、二手房成交面积加权同比录得-30.2%,较上月跌幅收窄8.2个百分点,居民购房需求较弱拖累居民贷款投放。企业贷款方面,4月建筑业开工仍处于较低水平,从水泥发运率来看,4月水泥发运率均值在38.5%,低于2023年4月时的44.3%,企业融资需求偏弱。此外,4月3日,国家金融监督管理总局等三部门联合发布《关于深化制造业金融服务 助力推进新型工业化的通知》,提到“严防通过票据贴现虚增贷款规模”,票据冲量现象预计减弱。综合来看,4月新增贷款规模预计为8000亿,对应的贷款同比增速为9.6%。社融方面,从政府债券来看,4月政府债券净融资或录得负值。4月17日,国新办发布会上国家发展改革委副主任刘苏社表示,近日,发改委完成了今年专项债券项目的初步筛选工作,目前已推送给财政部并反馈给各地方,财政部正在对项目融资收益平衡等进行审核,各地也在提前做好项目的准备工作。从4月地方债发行情况来看,4月地方债发行未提速。综合来看,4月新增社融预计为1.00万亿,对应的社融同比增速为8.7%。

M1:0.8%,较上月下行0.3个百分点M2:8.3%,较上月持平M1方面, 截至4月29日30大中城市商品房成交面积同比录得-41.6%,M1受新房销售拖累维持低位运行。此外,根据21世纪经济报道[1],4月8日,市场利率定价自律机制发出了《关于禁止通过手工补息高息揽储 维护存款市场竞争秩序的倡议》,要求即日起,银行不得以任何形式向客户承诺或支付突破存款利率授权上限的补息。此前违规作出的补息承诺,在付息日一律不得支付。银行应立即开展自查,并于2024年4月底前完成整改,整改报告报市场利率定价自律机制秘书处。停止“手工补息”后,部分活期企业存款或转而配置其他金融资产,将进一步对M1增长形成压力。4月M1同比预计有所下行。M2方面,4月社融与信贷增速预计将继续放缓,结合季节性因素,4月M2同比预计较上月持平。

5月DR007:1.87%,较上月提高2bp5月股份行NCD 3M:2.05%,较上月提高9bp5月流动性或边际收敛。资金需求方面,楼市低迷继续影响居民信贷,但两方面因素可能带来增量流动性需求。一是专项债发行或增加,且政府债到期规模下降,政府债净融资有望改善。近日,国家发展改革委联合财政部完成2024年地方政府专项债券项目的筛选工作。其中,国家发展改革委对项目投向领域、前期工作等进行审核把关,财政部对项目融资收益平衡等进行审核把关。在筛选完成后,专项债发行有望逐步增加。二是“手工补息”停止后,部分企业存款可能向理财产品等转移,商业银行可能出现额外的流动性缺口,需要借助银行间市场来平补。资金供给方面,近期央行提示利率风险,且美联储降息预期推迟,货币政策或以稳为主,进一步宽松的必要性不强。注:[1]资料来源:21世纪经济报道,《银行这种行为,将被扣分直至一票否决!》,(2024/4/12),[2024/4/26],https://baijiahao.baidu.com/s?id=1796069713040521692&wfr=spider&for=pc本文作者:

★

★

免 责 声 明

兴业经济研究咨询股份有限公司(CIB Research Co.,Ltd.)(中文简称“兴业研究公司”)提供,本报告中所提供的信息,均根据国际和行业通行准则,并以合法渠道获得,但不保证报告所述信息的准确性及完整性,报告阅读者也不应自认该信息是准确和完整的而加以依赖。

本报告中所提供的信息均反映本报告初次公开发布时的判断,我司有权随时补充、更正和修订有关信息,但不保证及时发布。本报告内容仅供报告阅读者参考,一切商业决策均将由报告阅读者综合各方信息后自行作出,对于本报告所提供的信息导致的任何直接或间接的后果,我司不承担任何责任。

本报告的相关研判是基于研究员本人的知识和倾向所做出的,应视为研究员的个人观点,并不代表所在机构。我司可根据客观情况或不同数据来源或分析而发出其它与本报告所提供信息不一致或表达不同观点的报告。研究员本人自认为秉承了客观中立立场,但对报告中的相关信息表达与我司业务利益存在直接或间接关联不做任何保证,相关风险务请报告阅读者独立做出评估,我司和研究员本人不承担由此可能引起的任何法律责任。

本报告中的信息及表达的观点并不构成任何要约或投资建议,不能作为任何投资研究决策的依据,我司未采取行动以确保此报告中所指的信息适合个别的投资者或任何的个体,我司也不推荐基于本报告采取任何行动。

报告中的任何表述,均应从严格经济学意义上理解,并不含有任何道德、政治偏见或其他偏见,报告阅读者也不应该从这些角度加以解读,我司和研究员本人对任何基于这些偏见角度理解所可能引起的后果不承担任何责任,并保留采取行动保护自身权益的一切权利。

本报告版权仅为我司所有,未经书面许可任何机构和个人不得以任何形式翻版、复制和发表。除非是已被公开出版刊物正式刊登,否则,均应被视为非公开的研讨性分析行为。如引用、刊发,需注明出处为“兴业经济研究咨询股份有限公司”,且不得对本报告进行有悖原意的引用、删节和修改。

我司对于本免责声明条款具有修改和最终解释权。