今天继续讲一家北交所的上市公司,他是一家从事基于柔性应用的定制化智能电子模组及印制电路板的设计、研发、生产和销售的高新技术企业、国家级专精特新“小巨人”企业,公司叫则成电子(837821)

公司董事长薛兴韩为控股股东和实际控制人。

截至2024年9月30日,公司股东总户数为 6819户,较上期(2024年6月30日)增加 1482户,增幅达 27.77%。

01、为什么净利润增速低于营收增速,原因在于公司的销售模式

公司发布了2024年三季报,收入同比增长了24.1%,归母净利润同比增长了3.2%至1043万元。

根据24年三季度公告,差别较大的主要原因是营业外支出的占比增加,部分原材料库存超预期,以及不良品报废。

从历史数据看,泽成电子的原材料占存货的比重在2023年年中就逐渐上升,在24年中的时候占比达到57%,库存产品占存货的比重在22年曾经有个峰值,但平均下来不到10%,24年中的时候在5%。

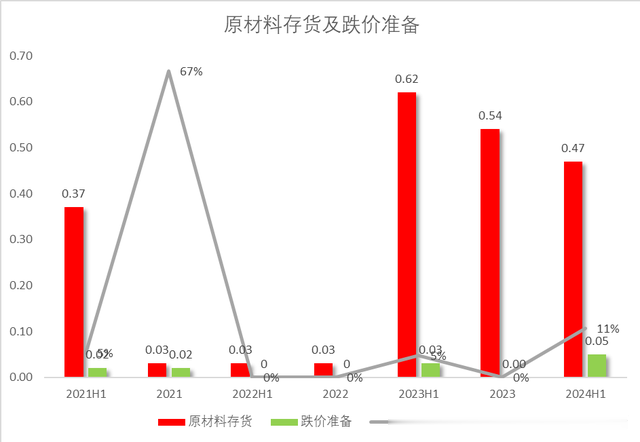

所以问题出在原材料上面,根据公司最近2年的原材料跌价准备看,比例在逐渐上升,24年中达到11%。

这个原因在于公司的销售模式。

根据公司的招股说明书,采取的是buy-and-sell的销售模式,主要针对的是境外客户。

Buy-and-Sell 是指客户向原材料供应商购买原材料或自己生产原材料后,将原材料转卖给公司,公司自行购买其他原材料和辅料并组织生产加工,最终将产成品交付给客户的模式。

在这种模式下,品牌公司直接控制了原物料的价格、出货时间、供应商的选定等环节,而 OEM 厂商(则成电子)只能通过赚取代工费来获得相应的利润。其优点在于方便品牌核心企业对供应链进行全面掌控,对于成本、质量、交付、付款等各方面都有着明显的优势;但同时核心企业也需要承担更多的管理和沟通成本。

这种模式在电子产品制造行业较为普遍,属于行业共性特征。例如,鹏鼎控股(002938.SZ)、弘信电子(300657.SZ)、蓝思科技(300433.SZ)、工业富联(601138.SH)、长信科技(300088.SZ)、宝明科技(002992.SZ)及伟时电子(605218.SZ)等均采用这种模式。

简单点说,就是有点像来料加工模式,赚的是辛苦费。但一旦管理不善,提前备货或者没有做好保价处理,或者销售不达预期,公司就要承担相应的成本,这个就是公司增速不咋增利的原因之一。

02、公司长期业绩一般,成长性欠佳

公司2023年营收为3.1亿元,2019至2023年营收的CAGR仅1.1%,成长性欠佳。

五年里,公司呈现增收不增利的状况,过去三年,公司的净利润增速一直为负值。直到2024年有所好转。

2023年毛利率27.5%,水平尚可。

就行业的平均毛利率看,则成电子也高于行业水平。

2019至2023年,公司营业利润率下降8.0个百分点,2023年为6.9%,主要原因是管理费用率五年内提高6.5个百分点,控制不佳。2023年净利润率8.7%,表现一般。

03、模组产能四面开花,消费电子占比最高,印刷电路占比第二

从类别上分,一类是模组,一类是印刷电路板。

模组行业:是电子设备的功能载体,位于产业链中游,集成多种功能。随着终端电子产品发展,其产品特征发生变化,智能化需求提升元器件集成度,印制电路板呈现轻薄化趋势。

PCB行业:是电子元器件的载体,有“电子产品之母”之称。中国大陆PCB产值全球第一,但生产工艺与日韩、欧美有差距,产品类型以单层、双层和多层板为主。随着全球产业转移,国内企业技术水平不断提高,部分已具备高端产品生产能力。则成电子与先进企业技术差距缩小,产品应用范围广,具有优势。

公司在模组上主要有4个大类:

消费电子类:包括VR模组、触控模组等多种产品,各有其技术特点和应用场景。

医疗电子类:涵盖眼部治疗模组、牙套承压检测模组等,满足医疗领域不同需求。

汽车电子类:主要有汽车EPS转向器模组、汽车内室照明模组和汽车后置摄像头模组等。

生物识别类:包括生物指纹识别及感应模组、生物指纹识别器和指纹识别模组等。

印制电路板类:有单面挠性板、双面挠性板等多种产品,各有其结构和功能特点。

从营收看,公司的主要收入为消费电子,23年营收占比48%左右,其次为印刷电路板,占比23%左右,食品医疗类占比22%左右。

从模组的类别看,虽然公司横跨4大领域,但整体比重不高。

据公司公告,消费类和医疗类两大板块在24年会实现新的突破,公司未来在医疗领域会继续深耕,同时在消费电子领域通过实施大客户策略实现销售增长。

汽车项目方面,由于整体的导入周期较长,今年开发的新客户新项目,具体量产可能要到25才能实现。

从产能看智能模组产能翻倍,印刷电路利用率不足,主要还是行业内卷比较严重。

04、命运的齿轮开启,进入光模块领域

根据公司2024年6月27的调研记录,公司已经介入光模块。

这个变化有点跨度比较大,公司自我宣称,主要还是来源过去三年公司在技术方面的积累。

公司过去三年一直围绕着 NBCF 的 RCC 类材料以及 FIPIS 技术(细间距减除法)进行研发投入和技术攻关,目的是通过自研材料和技术路径,实现高细密线路的制造,这也是公司进入 HDI PCB 领域的基础。

公司认为这是一个技术的分水岭,因为把这种芯片封装在 PCB 上,4 纳米制程的 DSP 芯片, 需要FCBGA 的封装技术。

则成电子基于 NCBF 材料以及 FIPIS 技术生产制造的 1.6T 光模块 PCB 样品,送样到某头部光模块厂商进行各式各样的性能测试,在与一线大厂同时送样的 PCB 比较中,在高频和高速等某几方面关键指标。

这简直是命运的手忽然在召唤。。

消息一出,公司1个月内涨幅182%.

05、研发费用率5%,但研发人员都是本科。

既然公司觉得自己有研发有底蕴,再看一下研发情况。

公司的研发费用一直维持在5%左右,24年三季度上升到6.3%,明显出现加速的情况,这是要加大研发的节奏?

公司半年显示新增授权专利8项。

公司的销售费用率较低,毕竟单一客户比较集中。

但与此相对于的是管理费用率比重也上升。

06、单一客户集中度高,最大客户FCT占比达78.9%,但23年供应比例下降一半以上

客户集中度高,前五大客户贡献了2023年营收的91.9%,最大客户占比达78.9%。

FCT 是公司最大的单一客户和重要的供应商,公司于 2005 年开始与 FCT 合作,至今不间断战略合作 19 年,长期保持为 FCT 的第一大战略性合作商,双方合作发展,实现共赢。

FCT 的优势是它与海外市场终端客户关系紧密,包括美敦力(Medtronic)、博士(Bose)、戴尔(Dell)等全球知名客户,有助于公司锁定终端客户的需求,快速实现与头部客户的深度绑定。终端客户的采购主要是看技术实力和服务能力,一般来说,产品认证时间较长,难度大,公司一旦通过认证进入终端品牌商供应链后,短期内不会轻易更换。因此 FCT 与公司的合作并非是简单委托加工模式,也不构成传统意义上的单一客户依赖。

单一客户过来带来的客户谈判管理能力,也会弱势,从公司的收现比看,长期维持在65%,销售回款能力欠佳。

根据前面的分析,公司采取的模式是buy-and-sell模式,所以供应商的集中度也比较高,前五大供应商的比重为65%,但在23年FCT出现了明显的较大比例下滑,从年均9200万的采购额,下降到4400万,几乎下降一半,假设23年FCT的销售数据没有问题,那么存货方面就出现大问题,而且问题不会小。

07、董秘兼财务总监年薪比董事长还高,质押率较高

公司的高管薪酬都比较平均在40万左右,但董秘兼财务总监魏斌的年薪最高,比董事长还高。

此外魏斌还持有股份5200股,价值20万.

证代的1200股已经卖出,保安队长比证代还自信,增持1599股。

从公司的负债率看,财务杠杆不是很高,平均负债率在30%左右,但有息负债率较高,21年最高到过15.2%,23年Q3下降到11.1%。

这主要是公司累积做了1.7亿的信用抵押,只不过当时的利率比较高,是4.65%,这两年随着利率的下降,公司也逐渐向别的额银行做了一些抵押质押,把成本降了一些下来。

08、PCB行业平均估值

根据最新的数据PCB行业PE估值中位数为72被,PS为3.5倍,PB为3,67倍,则成电子均显著超过市场平均值。

小结

公司出于一个相对内卷的行业,过去几年一直增收不增利,单一客户占比较高,存货减持较大。在今年偶然的机遇进入光模块领域,具体成果如何,还需要后续观察。