庄家是股票市场上一个特殊的群体,他们拥有着雄厚的资金实力、灵通的消息来源还有专业的操盘团队,在股票市场上盈利的可能性和幅度都是普通散户无法比拟的。因此,大多数庄家介入的股票,都会有比较大的上涨幅度。

因为庄家操盘的强势,很多散户投资者在交易时,都会选择关注庄家操盘的动向,根据庄家的操作方向来决定自己的操作方式。这本是一种非常好的想法,不过实际交易时,投资者却会发现理想很丰满,现实很骨感。庄家操作的核心本身就是要诱骗散户投资者,因此会在盘中故意布下跟多陷阱,诱骗散户入套。普通散户如果没有过硬的跟庄技术,盲目跟庄买入的话必然会大幅亏损。

但,庄家也是这个市场上的投资者,也要遵循这个市场上的交易原则。投资者首先可以对庄家有全面的认识,了解庄家常用的骗术;之后可以了解庄家整个坐庄过程中每一步的操盘目标、操盘手法和盘面特点;最后可以从自身角度出发,制定合理的跟庄策略。

庄家在建仓时,为了避免其进货意图被散户识破,顺风搭车,往往会连续长期进货,避免成交量的显著变化引起投资者的注意,但是只要庄家开始进货建仓,不管庄家如何小心隐藏,还是能够在成交量上露出一些蛛丝马迹,庄家进货时,从以下几个方面可以看出成交量的变化。

1.从K线图来看

当庄家采用震荡方式吸货时,股价在低位震荡,经常出现一些特殊的反映成交量变化的图形,如:带长上、下影线的小阳小阴线,并且当日成交量主要集中在上影线区,而下影线中存在着较大的无量空体,许多上影线来自临收盘时的大幅无量打压。

另一种形态是跳空高开后顺势打下,收出一支实体较大的阴线,同时成交量放大,但随后未继续放量,反而急速萎缩,股价重新陷入表面上的无序的运动状态。

第三种形态是小幅跳空低开后借势上推,尾盘以光头阳线报收,甚至出现较大的涨幅,成交量明显放大,但第二天又被很小的成交量打下。

2.从 K 线组合来看

K线组合会构成一个明显的箱体,股价在这个箱体中波动的频率开始加大,通常股价上涨时出现成交量放大但涨幅不高的“滞涨”现象,而股价下跌时成交量明显萎缩。有时,则是上涨一小段后便不涨不跌,成交量虽然不如拉升时大,但始终维持在较活跃的水平,保持一到两个月后开始萎缩。通过成交量趋势指标,OBV线向上可以做判断。尽管庄家暂时未必有力量拉升,但是调控个股走势的能力还是有的。往往在收盘的时候打压该指标走向。

3.从技术上来看

从技术指标来观察,均线系统由杂乱无章、纠缠不清渐向脉络清晰、起伏有致变化。在初期由于筹码分散,持仓的成本分布较宽,加上庄家刻意打压,股价波动的规律性较差。随着庄家手中持筹码的沉淀,市场上的浮动筹码减少了,往往会把股价的波动幅度减下来以拉平市场平均成本,减少其他投资者来回做短差的机会。

4.从股价来看

建仓阶段,在底部区域的顶端,庄家往往发布种种利空消息,或者制造形态上的空头结构,企图使市场发生心理恐慌,主动促成股价下跌。一般来说,如果庄家在下跌途中坚定持筹,并且继续逢低吸纳,股价是不会跌回到前期成本密集区以下的。

一般而言,庄家吸货造成的成交量变化有两种情况:一是在原本成交极度萎缩的情况下,某一天成交量突然放大到某个温和、不引人注目的程度,之后连续很多天一直维持在这个水平,每天成交量极为接近,而不是像原先那样时大时小;二是某只股票的成交量突然温和而有规律地递增,同时股价也小幅走高,这是庄家急于进货的反映,表明股价大幅攀升的日子已经很近了。

那么,在主力庄家建仓时,应当如何根据成交量进行观察?

一、缓升式建仓

缓升式建仓,也叫推高式建仓或边拉边吸式建仓。庄家采用这种方式,多是由于股价已被市场慢慢推高脱离底部,市场前景看好,投资者出现惜售,只能逐步推高进行收集。在图表上会出现阶段性特征,即进二退一或进三退一,先拉出两三根小阳线,再拉出一根小阴线。由于庄家无法在相对底部吸到足够的筹码,因而成本较高,风险也相对较大。因此庄家在选股时必须配合丰富的市场题材,否则得不到市场的认同,根本没有获利派发的空间。采用此方式建仓的前提,通常是在大势中短期已见底,并开始出现转跌为升的迹象时进场,成交量缓慢温和放大。

庄家意图是通过股价的缓慢上涨,达到边建仓、边洗盘、边换手的目的,逐步抬高底部,为日后拉升奠定基础。

散户在这种情况下应该买阴不买阳,即在股价下跌收阴线时买进,不在冲高阳线时介入。同时以中、长线操作为主,待放巨量时分批出局。

如图就是000042走势实例。该股股价经过长期下跌见底,这时庄家开始建仓进入。为了不引人注意,庄家采取缓升方式推高股价,成交量也温和放大,为后期拉升赢得了宝贵的底部筹码。

二、反弹建仓

股价下跌到一个低点以后,无法在底部吸到足够的筹码,为了节省吸筹的时间,就采用反弹式吸筹。这是庄家利用股民“反弹出货”、“高抛低吸”的心理,通过反弹方式,大口吃进筹码,从而快速完成建仓任务。

反弹到位后,盘面上通常有两种价量关系图:

(1)反弹回落。股价经过反弹后回落整理,同时成交量萎缩。

(2)反弹后横盘。股价反弹到一定价位后不随大市回落,而是长时间作平台整理。其他投资者看到大盘走软,便萌发高抛低吸的念头。岂知,庄家照收不误,硬是不让股价回落,反而轻松吸到足够的筹码。但这种吸筹法必须对后市有一个正确的判断,对所建仓的个股的前景了如指掌,有充足的资金作后盾,才可为日后的飙升奠定良好的基础。

股价在长期的下跌行情中运行,股民还没有摆脱熊市思维,当出现一波短期的反弹行情时,不少获利盘、浅套盘、割肉盘就会抛出,庄家在盘中悄然接走筹码,同时庄家也利用反弹时机做高抛低吸的差价。

散户如在底部介入可以先出局观望,待股价回落到前期低点附近重新买入,此时买入比较安全,被套牢的可能性不大。因为即使后市没有涨升行情,通常庄家在此位置也有一个震荡过程,散户应有机会退出。如果反弹后出现横盘走势,可以待股价放量向上突破时买入或加仓。

如图就是600203走势实例。该股在长期下跌后反弹,反弹因由主力介入吸筹而引起。股价反弹到一定价位后并未回落,而是长时间作平台整理。其他投资者看到便萌发保存利润的念头而抛出筹码。而庄家照单全收,轻松吸到足够的筹码。

三、挖坑建仓

制造空头陷阱吸筹,是庄家常用不怪的手法。主要从技术面上制造空头图形,引发技术派炒手的止损盘出现。当股价回落临近某些重要的技术支撑位(线)时,庄家用事先已吸进的部分筹码进行疯狂的打压,击穿支撑位(线),极力制造一种恐慌气氛,使广大投资者产生恐惧的心理,唯恐股价再下一成。如短期移动平均线、形态颈线位、重要心理关口、成交密集区、前期的甚至历史性的底部等,给散户造成还有很大下跌空间的感觉,形成股价走淡形态,笼罩恐慌性气氛,从而迫使散户争相斩仓割肉,庄家则顺利地吃进大量的廉价筹码,然后又立即将股价拉回支撑位(线)之上。

其价量方面的主要特征如下:

股价在初步获得企稳,形成小平台走势,形成底部成交密集区。庄家在吸筹完成后,刻意向下打压形成两根大阴线,向下破位击穿该成交密集区而再创新低。此时大量涌出的恐慌盘均落入庄家仓位之中。但庄家不敢在低位逗留时间过长,以免损失筹码,因此股价很快重回支撑位之上,并展开一波上扬行情。庄家运用技术手段制造虚假形态,引诱散户上当受骗,从而完成建仓任务。

散户千万不要盲目地追涨杀跌,这样可以避免上庄家的当。要仔细观察盘口,看下跌是否有理由,目前的价位高低,庄家是否抽身逃离,跌停后是否迅速关门,成交量是大是小,换手率是高是低,然后再决定操作方向。

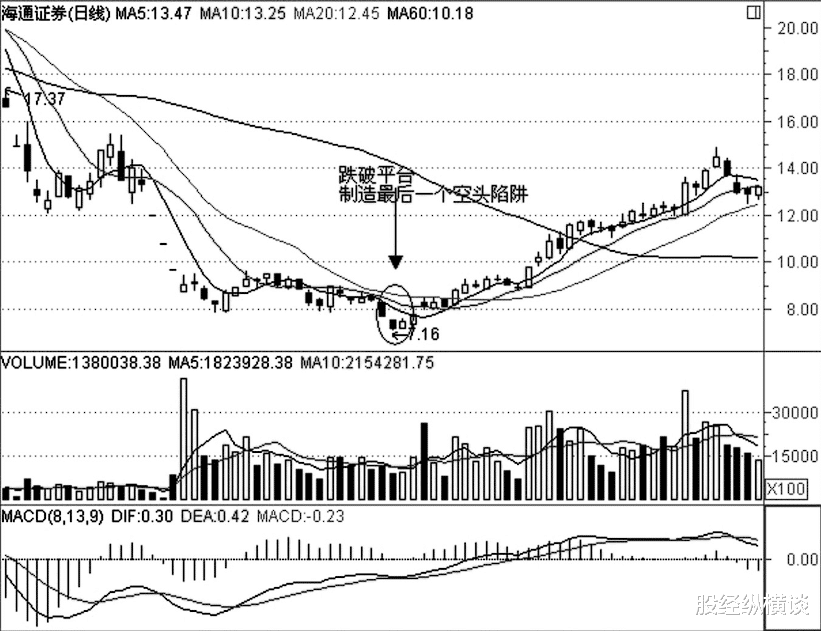

如图就是600837走势实例。该股利用利空消息基本完成建仓。为了进一步减少后期拉升的压力,在9元左右的平台上横盘,随后,庄家进一步摆出要跌破平台的架势,制造最后一个空头陷阱,随后很快走入升势。

最后,价格的变化只有与成交量结合到一起的时候才具有判断与预测的意义。价格形态虽然能在一定程度上为趋势的“反转”或“延续”提供一些判断上的帮助,但是趋势变化的有效性及持续性仅靠价格形态是无法确定的。另外,多数的“整理形态”都有可能演变成“反转形态”,这些都需要与形态发生时成交量状况一同验证。

成交量是散户与主力进出股票的筹码,是趋势演化的动力源泉,同时也能折射出散户的买卖意愿、主力的操作思想,因此,在分析价格形态的时候,必须要与形态下方的成交量变化结合到一起,才能有效地判定出价格形态所具有的确切功效以及市场意义。

通常,经典的东西必是带有普遍性的东西,而带有普遍性的东西未必就是最精华、最实用、最能使投资者获得高额回报的武器。人们在学习传统“价格形态”的时候,只注意到了它的“经典性”,又有谁思考过它的实用性呢?肯定有很多的“技术派”人士不同意这个观点。那好!先问你一个问题:你有没有或你的朋友有没有在每轮行情中都利用一些经典的“价格形态”来获得过高于市场平均收益的投资回报呢?即使有的话恐怕也很少吧!

这些经典“价格形态”虽然从几百年前沿用至今,却很少有人对它的实际功效进行过反思。作为实盘交易者必须从实战角度出发,以科学而客观的态度,给它们在市场中以合理的定位。在这些传统的被誉为经典的“价格形态”中,成交量的变化多数是跟随着价格的涨跌而相应地增减的,这也是对“上升有量”、“下跌无量”的最好注释,不过也另有深意。

无论是“反转形态”还是“整理形态”,最终的突破都要选择上升与下跌两个运行方向,然而价格的上升要比下跌复杂得多,上升需要特定的环境、特定的时间、特定的点位、特定的成交量等,下跌对外部条件的要求则相对宽松,尤其是在成交量方面,无论是缩量、放量、恒量都可以导致股价大幅下挫,因此我们把后面研究的重点主要放在对“底部反转形态”及“上升整理形态”的研究上,“顶部反转形态”与“下跌整理形态”只一笔带过。