上周,摩根士丹利发布了一份名为《Cycle Playbook – Preparing for a Peak》(中文:周期策略——为⾼峰做准备)的研报,阐述了对全球半导体行业的最新观点。该研报共60页,逻辑清晰,数据详实。

篇幅原因,本文主要给大家展示该报告的结论和重点数据。

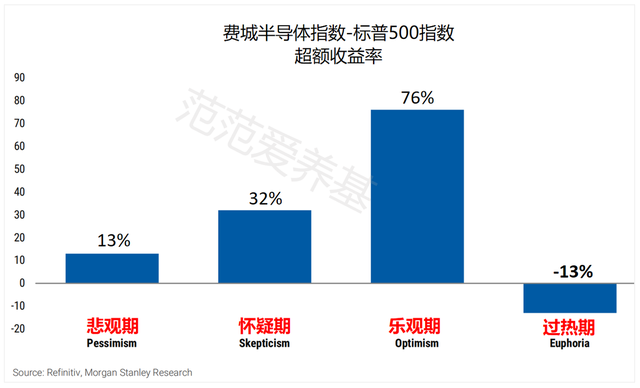

结论1、当前全球半导体周期已经从乐观转向狂热——这是周期末期的一大特征,当前风险回报不再具有吸引力。

* 摩根把半导体周期分为4个阶段:悲观-怀疑-乐观-极度兴奋(过热)

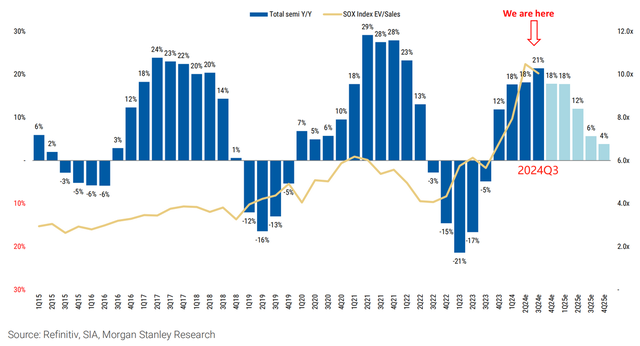

2、全球半导体收入将在2024年第3季度达到峰值,2025年几乎肯定会出现周期性衰退。

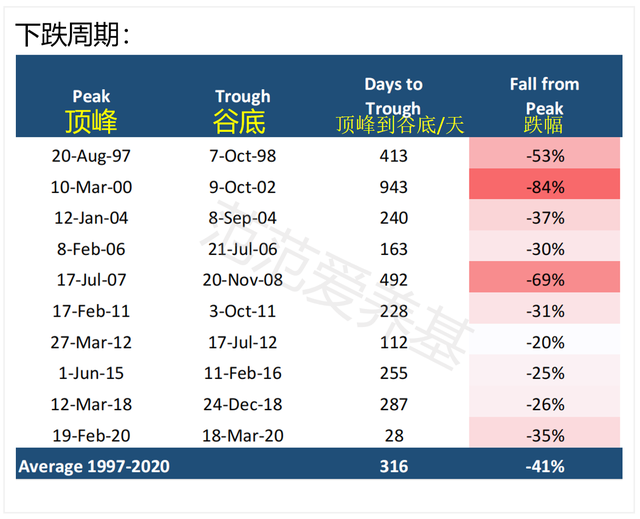

费城半导体指数-过去10个周期

费城半导体指数-过去10个周期摩根对1997年以来10个半导体周期进行了分析,每个周期由“约316天的收缩阶段和574天的扩张阶段”组成。

费城半导体指数-历史表现:

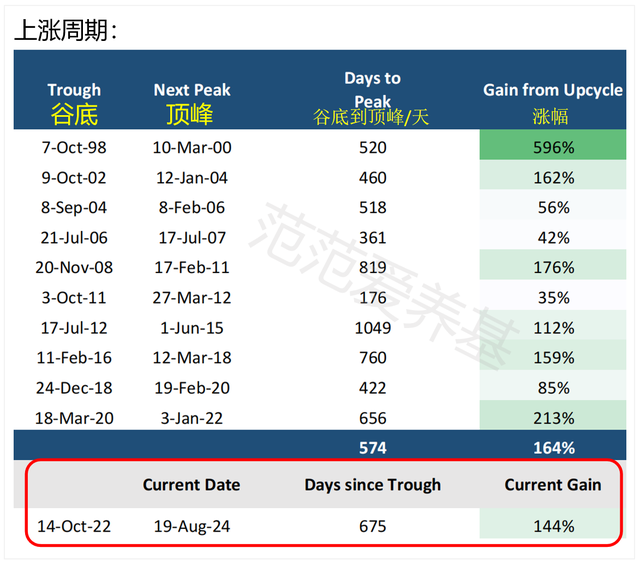

目前正在经历的是从2022年10月14日开始的上涨周期:

根据上表所示,历次10次上涨周期的平均天数是574天,平均涨幅为164%。

我们目前正在经历的675天已经超过平均时间了,虽然本次涨幅144%还未达平均,但已经很接近了。

既然摩根的标题是“为顶峰做准备”,那么顾名思义就是“现在还没有到顶峰”,再解读一下就是:可能还会涨 但不多了。

供给主导周期变化,而非需求摩根给出的结论是:导致大多数下行周期的是“供应过剩”,而非衰退性需求冲击。

供给过剩往往由于在繁荣时期“资本支出激增、产能激增”,然后随着需求恢复到正常水平后,周期拐点向下。

产能过剩很难避免,因为对于半导体晶圆制造商来说,除非毛利率降至零以下,否则工厂必须继续满负荷运转,因为固定成本很高。然后再通过大幅降价以尽可能多地销售产品,将库存转化为现金。

2024/2025年资本支出水平处于前所未有的高位:

半导体供应链库存周转天数持续处在高位:

总的来说,根据摩根的数据分析和推测:我们正处于本轮半导体上涨周期的后期,随时有拐点向下的风险,要做好准备。

如何准备顶峰的到来?摩根的报告给出的应对策略:

1)当半导体/科技开始进入下跌周期后,往往利于“不受欢迎的股票”(这不就是美国小盘股罗素2000指数嘛)

2)估值低且有强大自由现金流的优质大盘股(道琼斯指数就很符合,目前国内貌似就场内有个道琼斯ETF 513400)

3)安全的高股息率的股票(我记得之前文章《挖到一只每月分红的“海外股息”基金》中给大家分享过一只场外基金摩根亚洲股息人民币派息968049)

摩根还对比了“各个时期,费城半导体指数VS标普500指数 超额收益情况”。

根据过去10个周期数据:在半导体周期的“过热期”,费城半导体指数跑输标普500指数。

在结合目前美联储温和降息预期来看,市值更小的“标普500等权重指数”可能更优于标普500,该指数也只有一只场外基金成标普500等权重指数096001。

降息的影响最后摩根认为:降息是一把双刃剑。

一方面,降低的利率可能刺激经济,提振需求。

但另一方面,降息本身表明经济需要刺激;此外,降息也会影响美元的强势,可能会对以美元定价的半导体收入产生负面影响。

以上,是摩根报告的主要内容。

接下来我想分享一下对A股半导体板块的影响。

既然摩根分析的是“全球半导体周期”,那么对国内半导体板块有没有啥影响呢?

我认为影响不大。

毕竟,摩根主要分析对象“SOX费城半导体指数”近1年涨幅39%,而国内的中证半导体指数近1年跌了21%!

国内半导体走势基本上没有跟美股半导体,而是有自己的独立行情。

基于当前行情,我反而认为国内半导体/芯片相关板块可以买点。

不是因为长期看好,而是随着国家队开始拉中小盘,权重股开始跌,那么国内超跌的一些板块,比如科创50、创业板、中证1000、中证2000、半导体、新能源都有一波超跌反弹行情。

我这几天在逐步买的就是电池ETF和半导体设备ETF:

其实买的时候并不知道是不是底,也不知道还要跌多久,更不知什么时候反弹。

但是,已经跌到与前面几次最底部差不多位置了,尤其是电池板块,很明显近两天有止跌趋势,所以可以开始布局。

相反,印度基金LOF这几天一直在高位横盘,明显涨不动了。

翻看印度近期财经新闻,Q2数据也很一般,没有新的刺激点,担心“横久必跌”所以这几天一直在减仓。(不过,场外宏利印度基金我不仅没有减仓,而是一直维持日定投,准备长期持有的)

扯远了。

今天主要就是想给大家安利摩根最新出的这份半导体研报《Cycle Playbook – Preparing for a Peak》,看完后,我觉得对美国科技板块还是得谨慎,买了纳指基金的,一定要控制好仓位。