冬奥如火如荼,酒企营销激烈。

此前,水井坊联合中国冰雪大会推出冰雪联名产品:典藏中国冰雪纪念版和井台中国冰雪纪念版,同时冠名打造首档中国冰雪全明星谈话类节目《水井坊·冰雪中国年》。

而在春节消费战场,舍得酒业则推出虎年生肖酒“虎归山野”、 “象归林海”等文创白酒。

据前瞻产业研究院统计,2021年四川省白酒行业销售收入占比为44.19%,占据国内白酒行业的半壁江山;其最具代表性的是“川酒六朵金花”。

川酒六朵金花中,五粮液(000858.SZ)、泸州老窖(000568.SZ)稳坐一线高端白酒座椅,剑南春和郎酒因未上市无完全数据,但2021年营业额亦超百亿。

作为六朵金花中的次高端白酒代表,水井坊(600779.SH)、舍得酒业(600702.SH)在去年双双突破40亿营收。

究竟谁是A股上市公司中的川酒“老三”?

「不二研究」发现,从业绩上看,水井坊在后疫情时代快速恢复突破;舍得酒业则在复星接棒后浴火重生;从品牌布局上看,水井坊聚焦单品牌,舍得酒业采用舍得和沱牌双品牌合力战略。

截至2月18日,水井坊报收100.26元/股,对应市值489.26亿元;舍得酒业报收200.77元/股,对应市值666.56亿元。

次高端川酒“出圈”之战,水井坊、舍得酒业谁主浮沉?

业绩:修复突破VS浴火重生后疫情时代,水井坊和舍得酒业业绩双双得到突破。

据水井坊财报显示,2019和2020年度其取得营收为35.39亿元和30.06亿元,分别同比增长25.53%和-15.06%。显然,水井坊2020年度受新冠疫情影响较大,业绩出现回调。

而水井坊业绩预告显示,2021年其营业收入与上年同期相比增加约16.26亿元,同比增长约54%,经测算后2021年营收约为46.32亿元。

舍得酒业营收增速与水井坊趋势类似,但整体高于水井坊。

据舍得酒业财报显示,2019和2020年度其取得营收为26.50亿元和27.04亿元,分别同比增长19.79%和2.02%,舍得酒业受疫情影响整体小于水井坊。

舍得酒业的业绩快报则显示,2021年其营业收入同比增长约83.80%,经测算后2021年营收约为49.69亿元。

舍得酒业的营收自2017年被超越后重新超越水井坊。

细究其原因,营收大幅上升除了两者都有的疫后修复逻辑外,舍得酒业营收重新超越水井坊的原因还在于2016-2020年期间天洋控股入主期间改革过于激进,困扰舍得酒业多年的库存压力并未得到改善。

2021年复星集团接棒舍得酒业,经营管理步入正轨,渠道信心恢复,舍得酒业浴火重生,业绩开始高速增长。

从盈利能力看,舍得酒业与水井坊相差不大。据水井坊和舍得酒业的业绩预告显示,水井坊2021年归母净利润约为11.98亿元,舍得酒业同期归母净利润则为12.46亿元。

由此可测算出水井坊2021年归母净利率约为25.89%,同期舍得酒业归母净利率约为25.08%。

但是「不二研究」发现,从毛利率水平看,水井坊却高于舍得酒业。

据水井坊和舍得酒业财报显示,水井坊2019-2021Q1-3的毛利率分别为82.87%,84.19%,85.11%;舍得酒业同期的毛利率为76.20%,75.87%,78.10%。水井坊的毛利率显著高于舍得酒业。

「不二研究」认为,水井坊在受疫情大幅影响后快速修复业绩并取得突破,舍得酒业在复星集团的带领下浴火重生,重新超越水井坊,但彼此差距并不大。

水井坊在毛利率显著高于舍得酒业的情况下,却只取得差不多的净利率。主要原因则在于渠道和品牌力布局的不同。

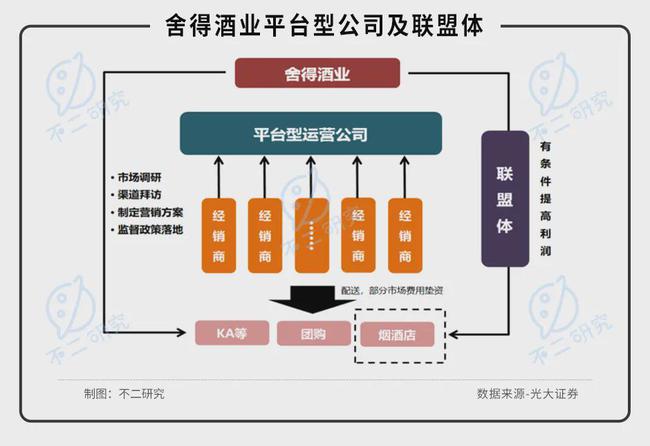

渠道:新老总代VS四大渠道在本轮白酒周期下,各家酒企各显神通,不断加强自身渠道模式。水井坊通过新老总代并行的模式,重视终端建设和消费者培育;舍得酒业则通过平台型、经销商联盟、KOL、直销四种渠道模式共同推进。

水井坊的渠道模式可分为三个阶段。

第一个阶段是2012年以前的单一总代模式,传统的单一总代模式在2012年前助力水井坊进行了快速扩张,但是此模式过于依赖大商,自身对渠道掌控能力不足,行业调整期弊端便直接显露。

第二个阶段是2013-2015年,公司推行总代+扁平化+公司合作模式,此模式弥补了水井坊部分渠道下沉不足,但终端掌控力依旧薄弱,改革成效较低。

第三阶段是从2016年至今的新老总代并行模式。2016年起行业进入复苏状态,新管理层在扁平化区域实行新型总代模式,在缺少资源的核心市场保留总代销售、物流管理和后端业务等工作,由公司负责市场开拓、消费者培育和销售权端管理。

新老总代并行的模式对水井坊而言有两方面好处,一方面保留省代降低了其仓储物流和销售人员投入,一方面不断强化终端和核心门店的掌控力,渠道和价格的管理能力得到提升。

但是,从另一个角度看,总代模式依然存在一定弊端,最明显的弊端在于缺乏核心渠道推力,水井坊试图定位高端产品,但其最新的典藏高端酒系列因渠道拓展需要费用较大,大商对此配合程度低,导致产品推广较为缓慢。

舍得酒业的渠道演变过程则基本跟随其管理权变更。

2012年前,舍得酒业与大多川酒品牌一般,采用传统大商制进行全国化拓展。2013-2015年,为应对“三公消费”限制而开始推广平台型渠道商。

2016-2020年天洋掌权期间,开启扁平化改革,拆分大经销商,开始以区县为单位进行招商,并开始“1+1”渠道赋能和终端联合体赋能。

2020年至今,随着天洋系退场,原舍得元老回归。在复星系进驻后,舍得酒业在原“1+1”渠道的基础上,通过平台型、经销商联盟、KOL、直销四种模式共同推近舍得酒业渠道模式。

在复星系入驻后,舍得酒业开启精细化运营,除了传统经销商模式,加入KOL及直销模式,目前看来,对舍得酒业的业绩提升取得了一定效果。但此改革实施时间较短,仍需一定时间进行验证。

在「不二研究」看来,水井坊新老总代模式尽管为其解决了一定的渠道下沉和终端问题,但是依然是“换汤不换药”。

水井坊依旧缺乏自身核心渠道能力;舍得酒业则在复星系入驻后采用四大模式并行,业绩得到一定提振,但目前此渠道模式启用时间过短,未来如何尚未可知。

因此,想要继续在行业内“攻城略地”,水井坊和舍得酒业除了渠道的改革外,纷纷将重心瞄向了品牌建设。

品牌:单品牌聚焦VS双品牌合力从品牌建设看,水井坊采用单品牌聚焦战略,试图以典藏系列为核心发力高端产品;舍得酒业则采取“舍得+沱酒”双品牌合力策略,同时主打佬酒系列。

水井坊精确定位细分市场,一直将自己定位在次高端和高端,高档酒是水井坊的主要收入来源,2021年Q1-3高档酒收入占比为97.7%。

水井坊持续聚焦高档酒的战略,在总代渠道并不太愿意配合典藏等高端酒的渠道拓展的情况下。水井坊换了一个思路,以加大品牌建设的策略使品牌出圈,以此增强自身品牌知名度。

在品牌宣传与营销方面,水井坊采取高举高打的方式,投入巨额销售费用,致力于打造“高端浓香头部品牌”。

水井坊的品牌营销活动主要分为三类:首先,水井坊自2017年起便联合央视,独家赞助《国家宝藏》等节目,通过国家宝藏打造品牌故事;其次,不断赞助省市级大型活动,增强自身品牌露出;最后,打造水井坊博物馆,结合传统文化传播品牌价值。

而舍得酒业就并不像水井坊般聚焦高端市场了,舍得酒业采取“舍得+沱酒”双品牌并行策略。其中,舍得品牌聚焦中高端,沱酒则主打中低端人群。

沱酒系列作为舍得酒业低端酒主要力量,在天洋系掌权期间是被完全边缘化的,在2021年才开始重启,一进重启,便出现了一定小爆发,舍得酒业低端酒业务收入于2021年上半年同比增长235.52%,未来2-3年仍有希望保持较高增速。

在营销方面,舍得酒业投放大量费用。2021年,为舍得品牌赞助《小舍得》,并推出《舍得智慧讲堂》《舍得智慧人物》等高端节目,不断增强舍得品牌价值;在沱牌的营销方面,则冠名综艺及影视节目,并推出沱牌广告曲《悠悠岁月》,借此重唤消费者对沱牌的记忆。

除了品牌营销外,舍得酒业还推出老酒战略,提出“六老”,即老窖池、老曲艺、老酿艺、老酒糟、老匠人、老基酒,以此进行集中宣传,试图打造老酒IP。通过老酒IP获取更多消费者青睐。

在「不二研究」看来,水井坊和舍得酒业在品牌建设方面采取了完全不同的战略。

水井坊试图聚焦高端白酒,加大水井坊品牌营销;而舍得酒业采取“舍得+沱牌”双品牌战略,低中高端白酒均有涉及,并打造“老酒”IP。

两者的策略已走向不同的两极,策略也各有其优劣势,在新一轮次高端白酒周期中,渠道建设大多已经成熟,现在拼的就是各家的品牌建设和营销能力了。

谁是A股川酒"老三"?我国白酒文化源远流长,川酒占得半边天。

“川酒六朵金花”中五粮液独占龙头,泸州老窖也是高端酒。次高端酒中上市企业仅有水井坊和舍得酒业。

水井坊和舍得酒业两者营收规模近似,水井坊意图聚焦高端酒,舍得酒业则低中高白酒都有,两者在后疫情时代都迅速发展。

未来谁能拔得A股川酒“老三”的季军头衔?考验的是双方渠道的建设以及品牌的出圈能力。

本文部分参考资料:

1.《乘风拓展基本盘,品牌升维再起航》,光大证券

2.《浴火重生,品味舍与得》,光大证券

3.《重新聚焦高端化,渠道革新再出发》,开源证券

4.《品牌渠道双驱动,享受高端红利,高增长可期》,水井坊

作者 | 熊生

排版 | 艺馨

监制 | Yoda

出品 | 不二研究