券商,在这轮牛市中的角色。

最近收到很多问题,其中,有很多问到了券商。

为什么都说是牛市,但为什么最近的券商,就不怎么涨,显得很萎靡不振?

很多投资者,其实不太了解券商。

大家都只知道,券商是牛市旗手,但并不是很理解,旗手到底代表了什么。

很多人也不太理解,券商作为牛市旗手的身份,到底是从何而来。

今天给大家分析一下,过往的几轮牛市里,券商扮演的作用,大家自然就会明白,24-26年牛市,券商到底会怎样了。

1、2006年牛市的券商。

那一轮牛市,还没有证券指数。

那时候,上市最大的券商,就是中信证券了。

可以这么说,牛市为数不多的旗手,就是中信了。

当时炒作券商的逻辑,非常的简单。

牛市来了,券商开户,券商业务,将会出现井喷。

事实也确实如此。

中信2005年的营收是9亿,2006年就接近60亿,2007年更是恐怖的达到了300亿+

也就是,一轮牛市下来,中信的营业收入增长了30多倍。

净利润也从原本的4亿,干到了120多亿,同样翻了30倍。

基于这种背景,中信的股价从2005年低点算起,翻了40倍多。

当时券商资源,还是一个“稀缺”资源,没有那么多券商,也没有那么多同质化竞争,佣金还是千三的年代。

于是,这就有了牛市炒券商的逻辑。

因为券商是直接受益于牛市最直接的一类金融机构了。

2、2014年牛市的券商。

2014年的牛市里,券商同样迎来了井喷。

那是因为2010-2013年熊市的周期过长,券商的日子非常难过。

终于,牛市来了,市场依旧第一时间选择炒作券商。

14年10月底,到12月初,短短6周,整个券商板块就出现了翻倍。

15年3月-4月,券商出现了二次高潮,1个月的时间又上涨了50%。

这里要划个重点,15年的大牛市是6月初见顶,最高5178点。

而证券板块是4月份,就已经见到了当时的顶部,比起大盘见顶提前了2个月。

也就是说,在这轮牛市中,炒作券商的资金,提前就撤退了,最后的尾段行情,和券商没有关系了。

当时的指数在4400做了一个阶段性的顶部,其实就是券商的顶部。

那一轮牛市,券商的龙头变成了东财,因为传统券商太多了,所以最新的互联网券商,成为了资本的宠儿。

当然,东财的崛起,还得益于创业板的疯狂牛市。

那一轮牛市,整个券商行业的内卷,就已经初露端倪。

券商牛市旗手的称号是保住了,但是后继乏力的现象也开始出现了。

3、2019年牛市的券商。

这一轮牛市,依旧是券商扛的旗,但是扛旗的方式又变了。

首先,券商先一步市场见底,在2018年10月见底,对应市场的低点是2449(最终大底是2440)

券商见底之后,就开启了一轮快速上涨,涨幅超过30%,然后再做了二次回踩。

而2019年的启动行情,券商又当之无愧的扛旗了,很快就实现了底部起来的翻倍行情。

但再那之后,券商似乎迷失了自我。

直到2020年6月,炒了一轮快牛行情,30多个交易日,上涨了60%。

券商的顶部出现在2020年7月,而上证的顶部在2021年2月,创业板的顶部在2021年的7月。

也就是券商的顶部,早于大盘半年,早于市场的主线接近1年的时间。

资金在大盘走到3458的时候,就从券商撤退了。

那一轮牛市,依旧是东财搭着互联网券商的风,成为了市场最靓的仔。

但券商行情的提前夭折,也是给市场敲响了警钟,券商的旗,到底能扛多久。

4、2024年牛市。

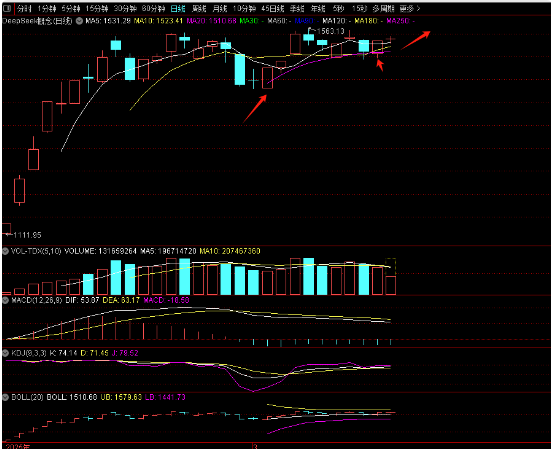

这一轮牛市,券商的底部出现在2024年7月,对应上证的低点是2904。

也就是市场还在去往2689的路上,券商却逆势提前见底了。

这和2019年牛市的券商底部构建很像,当时券商也是提前2个多月见底。

但是这里券商的上涨幅度却不大,大概在15%左右。

这充分说明了,券商对于底部的敏感性,有资金会提前介入券商。

9月份的2689行情,带来了券商的再次集体井喷。

从底部启动,这次券商的上涨幅度接近70%。

比起前几轮牛市动辄翻倍,这轮券商的启动行情,其实幅度还是减小了。

带头的是天风和东财,都是3倍左右。

而在24年11月市场真正意义上见顶之后,券商就开始萎靡不振,成交量萎缩,没什么起色。

即便是2025年的春季行情里,券商扮演的角色,也更像是一个工具人。

1月14日,2月6日,2月7日,2月21日,2月26日,3月6日,3月14日。

所有大盘涨的不错的日子里,都有券商的身影。

但所有大盘一般般的日子里,券商就集体躺平,消失的无影无踪。

也就是说,券商完全失去了所谓的旗手作用,更像是一个拉动指数上涨的工具而已。

大部分券商,也走不出趋势行情,选择的是区间震荡。

这一轮牛市的券商,驱动的底层,是重组并购。

从国联民生,到国泰海通,到湘财大智慧。

还有暧昧不清的中金和银行,以及中信和建投。

券商的底层逻辑,已经不是牛市里大量的业绩增长逻辑了。

而变成了并购重组,行业洗牌,做大做强的资本逻辑了。

在这个佣金低的离谱的时代,券商早就不再依靠什么开户来赚钱了,更多的是投行业务,保荐业务,并购业务等等。

当券商的业务模式改变的时候,它在牛市里的定位,其实已经发生变化了。

牛市开场的举旗,更像是对于过去券商的一种惯性思维,以及对于牛市的期许。

但真正的券商定位,在牛市里会显得更加模糊。

所以,炒作券商的资金,在市场的震荡期,对于券商选择了“抛弃”。

而主力资金对于券商的把控和定位,成了拉指数的工具。

这种情况下,券商走出独立行情的可能性,也就非常之低了。

另外,这轮牛市的主升浪还没有来,主升浪券商一定会有表现,但大概率还会提前市场见顶。

这种大的预期之下,券商到底还有多少空间,顶部是不是又会提前市场半年一年,就值得推敲了。

但按照往年牛市的惯例,券商在牛市里最多之炒作2轮。

所以,下一轮券商的炒作,如果到来,一定要记得逃顶,而不是大举加仓,山顶站岗了。

很多规律和逻辑,其实都写在历史的细节里,有兴趣的可以多研究一下。

以史为鉴,可知兴替。

===========================

更多板块的底层规律和行业逻辑,欢迎关注,同名微信公众号。

评论列表

猜你喜欢

作者最新文章

- 1 告一段落,贸易战迎来喘息期,资本长牛继续。

- 2 向全世界开炮,老美的一盘大棋。

- 3 时间周期和牛市信仰。

- 4 吸筹和洗筹。

- 5 股市里的捷径。

- 6 红利(高分红),穿越牛熊。

- 7 牛市里的大消费,能走多远?

- 8 券商,在这轮牛市中的角色。

- 9 315,你好。

- 10 散户的钱,被谁“偷”走了?

财经TOP

财经最新文章

- 1 04.20实盘:缩量,方向在哪?

- 2 3400家企业"逼宫",支持率跌破45%被迫"认怂":3周内必与中国谈妥

- 3 收到中国730万桶石油订单后,加拿大对美低头,还对中国发起诋毁

- 4 深海科技的“隐形大动脉”:海底电缆全解析(附三大核心龙头梳理)

- 5 国常会强调要持续稳定股市,有人已全仓打满,等风来,一股都不卖

- 6 火急火燎赶到中国,不穿皮衣穿西装的老黄,这次是真急了

- 7 4月19日,工商银行存款理性更新?33万元存三年,到期多少利息?

- 8 梦想做空黄金?清醒一下,没人可以轻易做空黄金

- 9 灵活就业人员,有哪些减轻养老保险参保缴费负担的方法?答案来了

- 10 不惧美国加税,人民币3月全球支付份额破4%,算上CIPS交易额更多

热门分类

一派胡言

50指数周级别上涨周期中,短线只要不追高,对板块个股有技术的,可看做逢低就是机会[点赞]中信建投[鼓掌]

忽悠