汇添富给自己贴的标签是“选股专家”。曾经辉煌,2020年以5573.64亿的非货币基金规模排行业第二,诞生了胡昕炜、劳杰男等明星基金经理。但这些人都重仓白马股,过去几年业绩不行汇添富管理规模大缩水,从行业第二掉到行业第九。

最近,汇添富出了2个能人。

一、温宇峰

背景:1991年西南财经大学毕业,考上中国人民银行总行研究生部。1994年到1997年任职证监会发行部。后去芝加哥大学布斯商学院读MBA,2000年担任中银国际副总裁。2000年至2004年担任博时基金研究部研究员和研究部副总经理。2004年至2005年担任上投摩根基金研究总监。2005年至2006年担任博时基金研究部副总经理。2007年担任Prime Capital公司投资经理。2007年至2010年担任Fidelity International分析师。2010年到2014年历任博时基金研究部总经理、股票投资部成长组投资总监、基金经理。2014年9月加入汇添富基金,曾任专户投资部投资经理。

2010年10月14日上任基金经理,管理规模40亿。

投资方法:注重个股估值、强调组合有效分散投资、干预逆向操作的价值型投资风格,重视现金流贴现模型(DCF)。

个股选择时,注重盈利持续增长、自由现金流创造能力强和具有较高的分红意愿的公司。

构建组合时,温宇峰遵循核心+卫星的策略,力求通过“个股适度集中,组合相对均衡”,来达成组合在进攻和防守方面的平衡。

择时

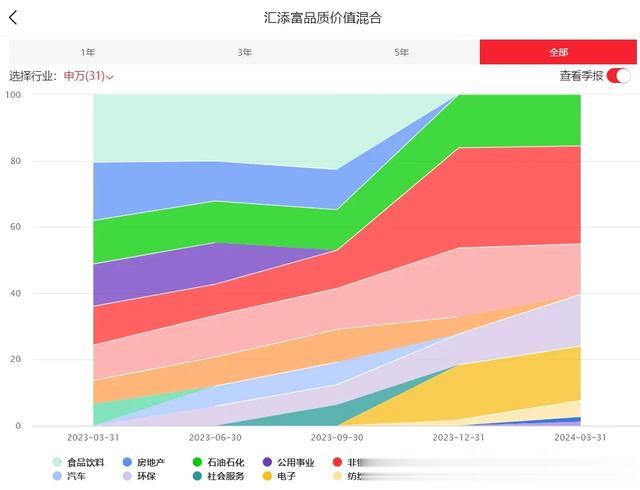

持仓:目前采用的是“价值型策略”加“合理定价的增长策略”的哑铃型组合结构。重仓银行、券商、石油石化、电子。2023年前三季度重仓食品饮料、房地产。

业绩:任职期间基金收益12.57%,最大回撤11.85%。

最新观点:重点投资于能够持续创造自由现金流并愿意用现金分红回报股东的上市公司,目前采用的是“价值型策略”加“合理定价的增长策略”的哑铃型组合结构。

二、蔡志文

背景:上海财经大学统计学硕士,2014年硕士毕业之后加入汇添富基金,研究员时期历任零售、家电、轻工、以及农业行业分析师。2019年12月4日上任基金经理,管理规模28亿。

投资方法:坚持深度价值的底层信仰,叠加两套独立对冲的投资规则。

第一套偏向价值成长的“PEG-ROIC”法则,ROIC大于15%,PEG低于0.75(港股低于0.5),挑选出盈利能力强、估值相对成长也合理的企业。

第二套是“两高一低”选股法则。“两高一低”指的是高现金流、高分红、低估值企业。

持仓:重仓煤炭、石油、钢铁、有色金属。

业绩:

2019-12-04~2022-11-03和王栩共同管理,走势和偏股混合型基金指数接近。后续由蔡志文独立管理,重仓煤炭、石油、钢铁、有色金属,走势向上。

最新观点:

煤炭、是有、钢铁、有色、交运、电信、家电、公共事业等传统行业中依旧存在一大批优质公司,股息率依然可以达到4%-10%,且具有年化3%-10%持续增长的潜力。

并不认为经历了三年持续上涨的这类“高现金流、高分红、低估值”资产已经高估,相反,这类资产仍具有不少的上涨空间,其价值依旧被低估。

围绕三个投资主线进行布局:

第一条主线是实物消耗快于经济增速背景下上游资源价值日益突出,重点布局了煤炭、有色、石油等行业的优质公司。

第二条主线是中国制造从内卷走向海外,依靠性价比优势持续扩大市场份额,重点布局了机械、汽车、轻工、纺织等行业的龙头公司。

第三条主线是传统行业供给侧出清后竞争格局优化,重点布局钢铁、家电、化工、交运、白酒等行业的龙头公司。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变