股票市场常言跨年行情,事实上,债券市场也常出现。

聚焦于当前的债市,近期表现强势,但年底仍面临置换债供给扰动和重磅会议召开带来的政策预期扰动。

那么,今年债券的跨年行情会如期而至吗?对于有现金管理需求的投资者而言,年底是配置短债的好时机吗?

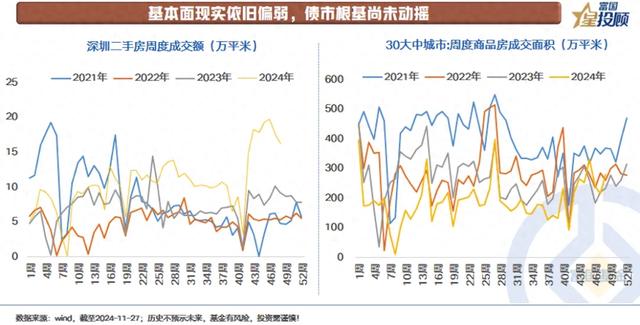

1)基本面现实依旧偏弱,债市根基尚未动摇

对于债券市场而言,最核心的定价还是落到了对于经济状态的评判。9月下旬的担心来自于强政策预期带来经济预期的变化。当前已有一揽子政策落地,还有一批增量政策在路上。但聚焦于当前的经济现实,依旧偏弱,债市的根基还尚未动摇。

2)通胀居于低位,对货币宽松诉求强烈,成为债市核心驱动

对于经济现实的改变,物价的回升是关键的一步。当前国内物价水平仍处于低位,尽管政策利率不断调降,但若是将价格水平纳入考虑,当前实际利率依旧不低。从下图中可以明显看到,企业中长期贷款同比增速基本与实际利率呈现出相反的关系。因此,当前宏观环境对于货币宽松的诉求强烈。在经济状态明显变化前,这构成债市行情的核心驱动。

3)如何看待置换债批量发行对于当下债市的影响?

11月中下旬以来,各地方政府开始落地置换债的发行。从目前的披露情况来看,年内发行高峰期或在11月下旬和12月中上旬。对于债市而言,其核心关注点在于,在供给放量的过程中,是否会对资金面造成阶段性的紧张?对于这个问题,从以下2个方面来看:

一是,意愿层面。在这一轮稳增长和化债过程中,降低债务付息压力很重要,本轮置换债的发行利率定价也有所显现。因此,当下的宏观状态隐含了对于利率环境相对平稳的需求。

二是,能力层面。今年以来,央行在传统货币政策工具的基础上创设了多项新的政策工具。特别是买断式质押回购和国债买卖,对于调控债券市场流动性有更精细化的管控效果。10月份,央行公告开展了6个月期限的5000亿元买断式逆回购操作。而从10月份中债登托管数据可以看到,“其他机构”的托管量规模出现异动,地方债托管量大幅增加5296亿元。一种猜测是:10月央行买断式逆回购主要是买入地方债。对于债市的意义在于,置换债发行多了一层缓冲。此外,央行行长潘功胜在2024金融街论坛年会上表示,“预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点”。

4)历史上,四季度往往是短债不错的关注点

回溯历史,可以发现债券收益率在岁末年初往往会呈现出:先小幅抬升再回落的状态,这也就是债券市场所说的跨年行情。对于短债来说,年末的抬升提升静态票息,岁初的回落,还能提供一小部分的资本利得收益。当然,历史不预示未来,具体情境具体看待。

5)背后是资金季节性特点和岁末年初机构配置行情驱动

从背后原因来看,主要在于2点:

一是,资金面跨年前后呈现出一定的季节性特点。跨年之前,基于银行考核等因素,资金面往往趋紧。跨年之后,回归常态,往往会季节性走松。

二是,岁末年初配置需求相对较强。对于一些机构而言,如保险和银行理财等,进入新的一年,往往会呈现出“早配置早享受票息”的特点。因此,岁末年初的配置需求也有季节性提升的特点。

6)中短端票息是基本盘,长端不追高,逆向思维重视波段交易机会

聚焦于当前,债券市场表现强势。一方面,交易的是对于货币的宽松预期,另一方面,近期理财规模的回升强化了债券的配置力量。

向后看,置换债的发行仍在进行中,关注后续对于资金面的影响。当前节奏上,10Y国债已突破前期新低,来到2.03%,多份逆向思维。

策略上,中短端票息依旧是基本盘,对于长端而言,不追高,逆向思维重视波段交易机会。

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。