对于贵州茅台此次不低于30亿元的股票回购,市面评价依旧是好坏参半,正如对贵州茅台酒和贵州茅台这家公司的评价一样。

但是,在股市当前的背景下,有回购总比没有回购好,而且股票回购所具有的意义,远在股票回购之外。

一、股票回购与支撑股价

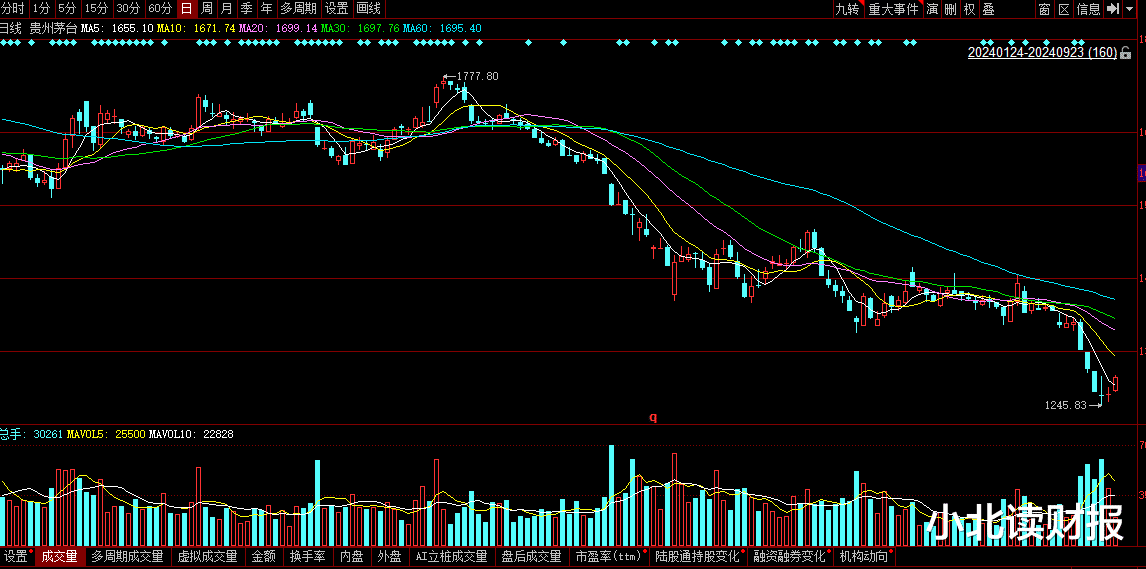

今年飞天茅台酒的价格走势跟其股价表现一样,一路向下。从“同花顺iFinD”提取的数据看,今年飞天散瓶价曾跌破2500,而新闻报道散瓶飞天茅台跌破2300元;与此同时,贵州茅台的股价半年跌去了500块,大约回到了2020年的水平。

在此背景下,在实施特别分红以后,股票回购也被安排上了日程。

从公司的角度看:在管理层认为公司股价低于其内在价值的时候,即公司被低估的时候,会通过股票回购并注销提高股东回报;但是在实际操作中,股票回购的目的通常与推高或支撑股价联系在一起。即:

不管公司目前是不是被低估;

不管回购的资金是否有收益率更高的用途。

基于支撑股价以及提升投资者信心的目的,很多公司都会选择股票回购。

从股民的角度看:他们其实并不关心回购是否有利于提升企业的内在价值,他们希望公司回购股票,是因为这样有利于股票上涨或者停止下跌。

所以,如果我们基于提升公司内在价值的严苛标准,当前市面上的多数回购未必能创造价值,而是基于稳定股价的需要。

但是,即便如此,我们还是希望有更多的公司能够回购股票并注销。且不论回购能否起到稳定股价的作用,股票回购还有更大的意义。

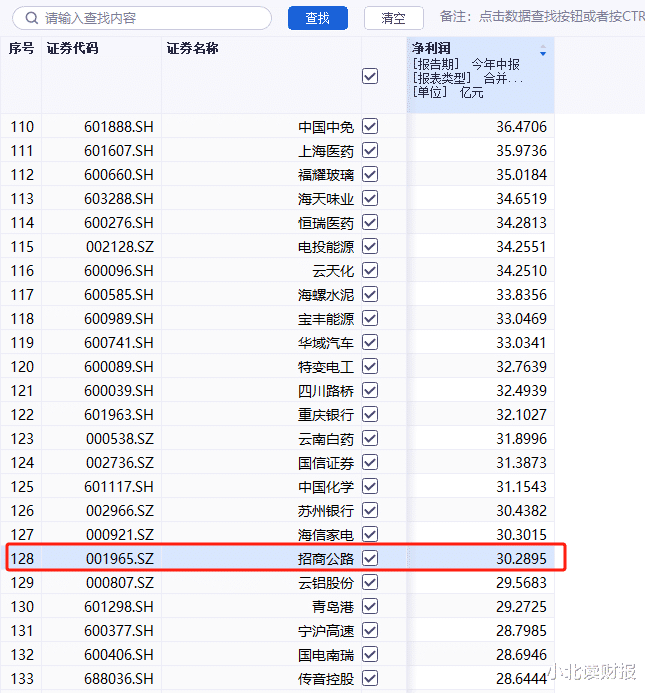

二、股票回购比的是现金流贵州茅台此次的回购金额不低于人民币30亿元,且不超过人民币60亿元;我们保守估计按最低额度30亿元看,30亿元在A股处在什么样的水平。

今年上半年,纳入统计的5349家A股上市企业中,净利润超过30亿元的只有128家,占比仅为2.4%;而净利润超过60亿元的企业只有77家。也就是说,贵州茅台此次的回购金额,已经超过了A股至少95%以上的企业半年的净利润。需要说明的是,此处我用的是净利润,而不是扣非净利润,更不是净现金流,不是企业今年上半年净剩下的现金流。考虑到投资支出,从现金流的角度看,净赚30亿现金流的企业会更少。

如下表所示,今年上半年A股现金净增加超过30亿元的上市企业只有76家。这里面的很多企业都涉及大额筹资活动产生的现金流入。

通威股份现金净流入38.58亿元,但是它通过筹资取得现金315.64亿元,其经营活动现金净利润只有9.61亿元。物产中大现金净流入32.43亿元,但是其经营活动现金流净流出62.63亿元,而筹资活动产生的现金净流入高达1099.29亿元。

因此,贵州茅台能拿出至少30亿元用于股票回购,其现金流储备的实力是不言而喻的。95%以上的企业,今年上半年净剩下的现金流不足30亿元。

三、贵州茅台现金流入的持续性从今年的中报数据看,贵州茅台的现金储备金额,仅次于银行、券商以及中铁、中石化等大型国企,A股90%以上的企业短期内都很难追赶上它。此处,我选用的是:①货币资金;

②拆出资金;

③交易性金融资产。上述三者变现能力好,等同于现金,截至今年6月底,贵州茅台的现金储备达到了1759.63亿元。

即便此次回购金额达到60亿元,这也只是其现金储备的零头;而这个60亿元的零头,多数企业一年都净赚不到这么多现金流。

贵州茅台的现金储备,来自于公司主营业务多年来创造的现金流的积累。

因此,茅台的现金流能否持续增长,要看其产品的销售收入能否持续增长;而今年飞天茅台价格持续下跌,让人们对其成长性产生怀疑——还会有更多的人买茅台酒吗?大家手里没钱,今年中秋连月饼都卖不动货了,茅台酒还能卖得动货吗?

此处我想起了恒瑞医药净利润增长的逻辑。

进入集采以后,药品降价60%甚至更大的幅度,公司收入净利润下滑。

但是随着仿制药以价换量,创新药占比提高,以及海外授权,公司的收入利润重回增长渠道。医药这个行业的需求不会消失,但是企业的产品结构要不断调整不断变化;对于白酒行业来说,这个逻辑同样适用。假设消费一直疲软,那么,跟医药集采一样,茅台也存在以价换量的空间。假设市面上飞天茅台酒的价格持续下跌,最后茅台不得不降低出厂价,那么,对茅台来说,最多是赚的钱变少了的问题,而不是企业不赚钱的问题。

而且如果茅台降价,销量增加的可能性也将存在。

举个极端的例子,如果市面上散装茅台的价格降到了1500块钱甚至1000块钱一瓶,原来观望的人会不会买?

再考虑到贵州茅台一直在调整产品结构,系列酒的的销量和占比一直在提高,酒在,品牌在,江山在。股价波动是市场的事,茅台如何经营是企业可以发挥主观能动性的事。