出品 | 子弹财经

作者 | 立莉

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

A股上市农商行常熟银行又一副行长生变。

日前,该行副行长吴铁军卸任,“准80后”程鹏飞接棒。而在此之前,空悬半年有余,常熟银行“将帅”同日走马上任,监管批复核准薛文董事长、包剑行长的任职资格。

自去年下半年,常熟银行管理层“大换血”,领导班子年轻化趋势明显。

成立于2001年的常熟银行,是全国首批组建的股份制农村金融机构,由常熟市农村信用合作联社改制而来,在全国农村中小金融机构中首家成功引进战略投资者。2016年9月,常熟银行在上交所上市。

业绩方面,尽管常熟银行营收、净利润实现双增,但增速均有所放缓、净息差持续收窄,连续三年分红比例不足30%……摆在新领导班子面前的考验仍有不少。

1、高层持续变阵,将帅同日获批7月31日,常熟银行发布关于副行长吴铁军辞任的公告,以及第八届董事会第五次会议决议公告。

公告显示,吴铁军因工作调动,辞去该行副行长职务;第八届董事会第五次会议通过了聘任程鹏飞为副行长的议案。

(图 / 常熟银行公告)

简历显示,程鹏飞1979年7月出生,历任常熟银行赵市支行柜员,金融市场部总经理助理、资产管理部总经理、资金营运中心副总裁兼交易银行部总经理、大义支行行长等职务。现任该行党委委员、资金营运中心总裁兼交易银行部总经理。

去年,江苏省银行系统人事调整密集,常熟银行也在其中。

2023年年底,常熟银行原董事长庄广强卸任后,前往江南农商行担任董事长;行长薛文接棒庄广强出任董事长;江南农商行副行长包剑,赴常熟银行出任行长一职。

7月23日,常熟银行发布公告,本行收到《国家金融监督管理总局苏州监管分局关于薛文任职资格的批复》、《国家金融监督管理总局苏州监管分局关于包剑任职资格的批复》,核准薛文本行董事长任职资格和包剑本行行长任职资格。

公开资料显示,薛文、包剑二人均为常熟银行老将。

董事长薛文1974年3月出生,历任常熟市谢桥信用社办事员,常熟银行谢桥支行办事员,谢桥支行和开发区支行行长助理、副行长(主持工作),谢桥支行和招商支行行长,连云港东方农商行副行长,常熟银行党委委员、副行长、财务总监,党委副书记、行长。

行长包剑之于常熟银行来说,则一种“回归”。

1981年出生的包剑,从支行柜员做起一步步走上管理岗位:他历任常熟银行任阳支行柜员,南京银行苏州分行投行与同业部副总经理,常熟银行投资银行部总经理,常熟银行党委委员、副行长,江南农商银行党委委员、副行长等职位。

据「界面新闻·子弹财经」了解,自2023年下半年以来,常熟银行的高管层变动频繁。

2023年6月,该行副行长、财务总监尹宪柱因工作调动辞任,监事长黄勇斌因年龄原因辞任。

2023年11月13日,常熟银行发布公告称,董事长庄广强、副行长付劲因工作调动辞任,行长薛文辞任后接任董事长一职,同时聘任包剑为行长、干晴为副行长。

经过这一轮长达一年时间的高管变动,常熟银行高管层的年轻化趋势明显。

当前,该行现呈“一正四副”格局:行长包剑,副行长为陆鼎昌、李勇、干晴、程鹏飞。其中,包剑、干晴两人均为“80后”,程鹏飞的任职资格尚需监管核准。

2、总资产突破3600亿,业绩增速放缓新老班子交替完成,但“接棒人”的考验才刚刚开始。

2024年一季度财报显示,常熟银行实现营业总收入27.00亿元,同比增长12.01%,净利润9.52亿元,同比增长19.80%。截至期末,总资产为3646.76亿元,较上年末增长9.04%。

常熟银行营收净利均延续去年增长态势。2023年,常熟银行实现营业收入98.70亿元,同比增长12.05%;归母净利润32.82亿元,同比增长19.60%。

不过值得注意的是,营收、净利增速均较前两年有所放缓。

历年年报数据显示,2021年、2022年,常熟银行营收增速分别为16.31%、15.07%;净利润增速在2023年也首次出现下滑,2021年、2022年净利润增速分别为25.02%、19.83%。

具体来看,常熟银行营收由利息净收入和非息净收入两部分构成。

2023年,常熟银行利息净收入85.01亿元,同比增长11.69%,这一增速较2022年的13.75%下降2.06个百分点。非利息净收入为13.69亿元,同比增长14.34%,较2022年的24.19%下降9.85个百分点。

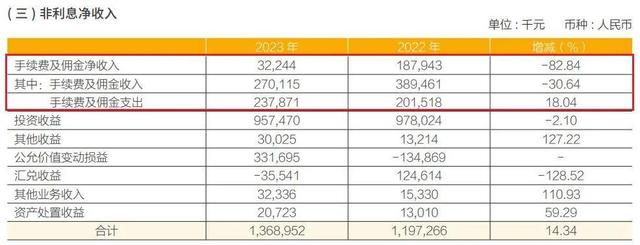

此外,2023年非息净收入中手续费及佣金净收入约为0.32亿元,相比2022年的1.88亿元大幅下降了82.84%。

其中,手续费及佣金收入约为2.7亿元,相较于2022年的3.89亿元减少了30.64%;手续费及佣金支出约为2.38亿元,相较于2022年的2.02亿元增加了18.04%。

(图 / 常熟银行年报)

常熟银行董事长薛文在业绩说明会上表示:“2023年我行手续费及佣金净收入同比下降,主要是受我行自营理财规模下降,同时理财净值化转型后手续费费率下降导致我行理财收入下降的影响。”

净息差是银行存款和贷款之间的利差,净息差反映银行的盈利能力,是衡量商业银行业绩水平的重要指标。

年报显示,2023年常熟银行净息差跌破3%,下降至2.86%。过去四年该行净息差持续收窄,2020-2022年的净息差分别为3.18%、3.06%、3.02%。

今年2月,有投资者提问关于息差问题,常熟银行表示,近年来通过向下、向小、向信用、向偏等方式来优化贷款端结构,贷款端价格仍处于下行通道,该行提高高息贷款占比,通过存款端价格的下调和结构优化改善存款付息率水平,预计2024年息差有望保持相对稳定。

不过,2024年一季度财报显示,常熟银行净息差并无改善迹象,净息差持续收窄至2.83%。

3、低分红比率背后的隐忧分红是上市公司回馈股东的重要方式,2024年上市银行更是掀起一股中期分红“热潮”。

在一众大手笔分行的上市银行中,常熟银行略显”低调”,这也是常熟银行连续第三年分红比例低于30%。

常熟银行2023年的利润分配方案中,每10股派发现金股利人民币2.50元(含税),以资本公积向全体股东每10股转增1股。现金分红为6.85亿元,与2022年现金分红数额基本一致。

但常熟银行2023年归母净利润增长近20%,这导致同样份额的现金分红占2023年归母净利润的比率为20.88%,低于2022年24.97%的现金分红比率,也低于2021年的25.05%。

(图 / 常熟银行年报)

根据《上市公司现金分红指引》,上市公司年度报告期内盈利且累计未分配利润为正,未进行现金分红或拟分配的现金红利总额与当年归属于上市公司股东的净利润之比低于30%的,公司应当对于原因进行说明。

常熟银行方面称,分红比例下调主要基于三个方面考虑:

1、该行正处于快速发展阶段,适当留存利润以补充核心一级资本,保障内源性资本的持续补充;

2、为投资者提供更好更合理的长期回报;

3、顺应资本监管趋严的趋势要求,进一步增强风险抵御能力。

截至2023年末,常熟银行的资本充足率、一级资本充足率、核心一级资本充足率分别为13.86%、10.48%、10.42%,均远高于指标标准7.50%、8.50%和10.50%,分别较上年末变动-0.01、0.21、0.21个百分点。

此外,「界面新闻·子弹财经」注意到,在资产质量方面,常熟银行不良“一降一升”。

截至2023年末,常熟银行不良贷款率0.75%,较年初下降0.06个百分点。但不良贷款16.72亿元,较2022年的15.69亿元,上升1.03亿元。

一般而言,商业银行依据借款人的实际还款能力进行贷款质量的五级分类,即按风险程度将贷款划分为五类:正常、关注、次级、可疑、损失,后三种为不良贷款。

除不良贷款之外,关注类贷款为26.11亿元,较2022年16.25亿元明显上涨;占总贷款之比也上涨0.33个百分点,常熟银行不良贷款面临风险上行压力。

(图 / 常熟银行年报)

年报显示,常熟银行当前以零售银行业务、公司银行业务、金融市场业务、村镇银行业务四向发力。其中,村镇银行作为常熟银行业务的特色之一。

常熟银行在2023年年报中称,积极稳妥推进村镇银行收购兼并工作,当下拥有的控股和参股企业达31家。截至报告期末,村镇银行总资产529.59亿元,增幅18.87%;总存款439.71亿元,增幅23.61%;总贷款416.10亿元,增幅17.19%。

但在资产质量方面,常熟银行村镇银行不良率0.97%,较年初下降0.01个百分点;拨备覆盖率339.72%,较年初提升27.10个百分点。

对比该常熟银行0.75%的不良率、537.88%的拨备覆盖率,村镇银行业务资产质量明显要低于该行的整体水平。

对于今年的经营目标,常熟银行表示要立足“三农两小”,持续推进轻资本、数字化、综合化和生态化建设。

当下,存贷利差收窄,信用风险暴露,农村金融机构要实现高质量发展……接下来,常熟银行能否秉承“敢闯、敢试、敢为”的探索精神、迈上新台阶,有待新一届管理层给出答案。

*文中题图来自:摄图网,基于VRF协议。