一般年底新股扎堆IPO的时候有黑马,至于黑马是那家公司,一看公司基本面,二看市场情绪,三看郭二侠新股分析。

一、招股信息

二、公司概况

讯飞医疗,分拆自科大讯飞(002230.SZ),是一家人工智能赋能的医疗解决方案提供商,公司产品及解决方案涵盖健康风险预警、早期筛查、诊断、治疗及治疗效果评估到出院后管理和慢性病管理的整个医疗服务周期,并独立开发了支撑产品及解决方案的人工智能技术。

讯飞医疗2023年的收入规模在中国医疗人工智能行业中排名第一,市场份额为5.9%。

讯飞医疗研发的讯飞星火医疗大模型,面向300多种医学场景应用,在专家级医学知识图谱问答、临床语言理解、医学文文件生成、疾病诊断及治疗推荐、多轮医疗对话、多模态交互等六个医学场景中的自然语言处理任务维度超越GPT-4 Turbo。

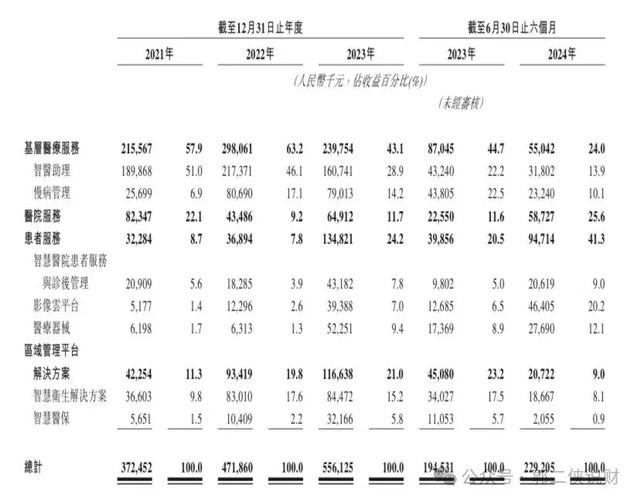

财务数据显示:在过去的2021年~2023年和2024年上半年,讯飞医疗的营业收入别为人民币3.72亿、4.72亿、5.56亿和2.29亿元,相应的净亏损分别为人民币0.89亿、2.09亿、1.54亿和1.34亿元。

讯飞医药的收入主要来自于提供基层医疗服务、医院服务、患者服务和区域医疗解决方案获得。其中,基层医疗服务收入比重最大,2021年~2023年和2024年上半年分别为57.9%、63.2%、43.1%和24%,可以看到该业务占讯飞医疗收入的比重在降低。

讯飞医疗最大的问题是甲方多是卫建委、医院,欠账做业务最后收不回来钱。

招股书显示,2021年~2023年和2024年上半年,讯飞医疗的贸易应收账款分别为1.63亿元、2.79亿元、5.10亿元和5.79亿元,其贸易应收账款也随之不断攀升,同期分别为167.9天、243.3天、372.2天和494.3天。

讯飞医疗的贸易应收款项逾期金额占贸易应收款项的比例,也从2021年末的39.7%一路上升至2024年上半年的78.1%。这生意做的很憋屈,近八成贸易应收款项逾期,别提盈利,能不能活下去都是问题。

自成立以来,讯飞医疗历经多轮增资,除了讯飞创投,公司还引入了招商资本、同创伟业、国科投资等知名机构,累计募资超6亿元。公司最新的一次注资和股权转让发生在2023年12月,估值84亿人民币(约89.5亿港元),相比本次IPO估值100亿港元,一年时间估值上涨12%。

三、综合点评

行业方面,在医疗AI领域的玩家众多,涉足医疗大模型更是除了互联网巨头之外也有药械企业本身的探索,不论哪一方都面临着数据统一,落地场景,准入机制等多方面的挑战,距离真正打开局面还早。想要盈利需要长期资金投入,以及不断探索商业化。

讯飞医疗本次IPO发行股份占全部股份比例为5.82%,按照招股价82.8港元算,募资约5.83亿,5名基石合共认购3557美元(约2.77港元),剩余流通盘3.06亿,流通盘有点大。

讯飞医疗目前孖展1倍,最终大概率不会超购15倍启动回拨,甲乙组各7035手,按5000人申购算,预估一手中签率90%。

最近这几年凡事是和医药相关的公司在资本市场表现都不好,原因很简单社会老龄化加剧,医保没钱了,各种控费、集采、反腐,医药公司想赚钱很难,更何况还是华泰保荐,那更要绕着走。