研报内容仅供参考,据此入市,风险自担

大家好,我是郑说市,在这里给大家分享热门的研报资料

并购重组全面加速。

然而,能够超越双城药业,力争成为两市跨年冠军的,唯有这家价值8元的低价巨头。

这家公司不仅有望成为荣耀的壳资源,还隶属于深圳国资委,是当地的龙头企业。

此外,国家队中央汇金对其进行了大额增持,抄底1605万股。

若你手中持有此股,务必坚定持有,否则一旦错过,恐怕会懊悔不已,甚至想要注销账户。

这不是在与你戏言,而是基于确凿的事实。

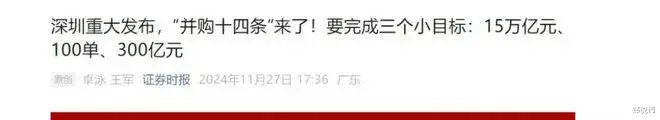

就在26日A股市场收盘后,深圳方面重磅推出了“并购十四条”方案。

该方案旨在到2027年底,实现并购重组项目的总数超过100项,交易总额超过300亿元人民币。

需注意的是,这继“新国九条”和“并购六条”之后,又是一项国家级的重要政策文件。

并且为了完成这一目标,深圳还制定了三条准则。

一是,建立上市公司并购重组标的项目库。

二是,鼓励金融机构为并购重组及后续运营提供并购贷款、并购保险、并购债券等金融工具。

三是,持续创新“并购+”组合融资工具,拓宽直接融资渠道。

那接下来谁能够在这轮并购重组中,脱颖而出呢?

毫无疑问将是荣耀借壳,原因很简单。

首先从产业政策层面来看,今年的政策文件主要倾向于推动企业重组,其中重组的政策文件数量远超首次公开募股(IPO)的相关文件。政策的焦点集中在推动优质的“硬科技”资产进行重组上市。作为我国科技领域的佼佼者之一,荣耀的实力与小米、VIVO等知名企业不相上下。

其次,荣耀目前仍是一家有限责任公司。若要独立进行IPO,公司首先必须进行股份制改革,转变为股份有限公司。这一过程需要相当长的时间,至少需要三到五年的时间。考虑到这一点,共同出资收购荣耀的三十多家经销商可能无法等待如此之久。

最终,尽管荣耀曾声明计划推进相应的股份制改革,并在适当时机启动首次公开募股(IPO)程序,然而这并非最终决定。三六〇公司起初也声称计划独立进行IPO上市,但最终仍旧是通过借壳江南嘉捷的方式实现上市;而在南北车合并前,也曾多次澄清相关传闻。

但是经过深度复盘,翻阅了上百份研报,发现当前具备借壳潜力的只有这两家公司。

第一家,爱施德,荣耀唯一的全渠道零售服务商。

第二家更具翻倍潜力,公司与荣耀的实际控制人同属于深圳国资,并且公司在近期还接连发布了11项股权改革的公告,并且连国家队中央汇金都提前抄底了1605万股,这种种迹象表明,它被荣耀借壳的概率非常之大,

风险提示:以上内容仅供参考和学习使用,不作为买卖依据,投资者应当根据自身情况自主做出投资决策并自行承担投资风险。市场有风险,投资需谨慎!

免责声明:以上内容(包括但不限于图片、文章、音视频等)及操作仅供参考,不指导买卖,不保证收益,投资者应独立决策并自担风险。

↓↓↓

第二家是谁,你倒是说啊