北交所继续试水亏损企业。

继2024年9月30日上交所和北交所受理三单IPO后,11月4日,北交所又受理2单IPO,其中1家未盈利!

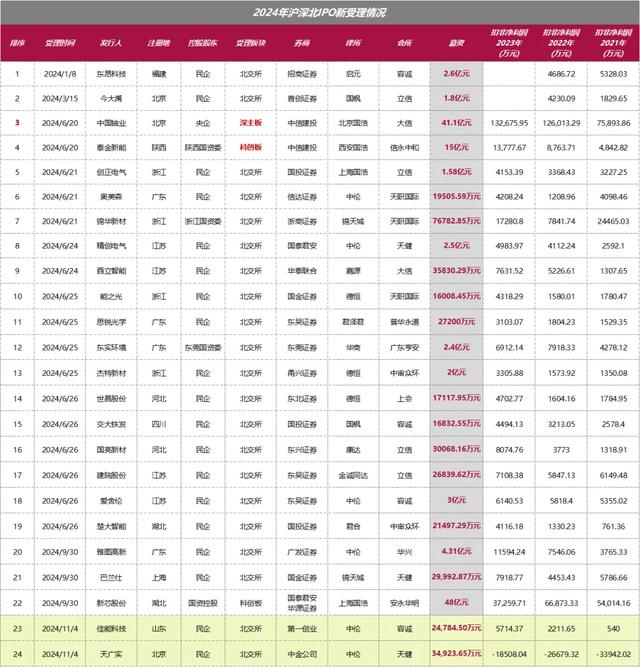

今年,截至目前一共有24家IPO新受理企业,其中北交所21家,深交易所1家,科创板2家。

对于北交所申报企业,亏损企业的申报北交所也一直在尝试,在2022年和创(北京)科技股份有限公司和北京康乐卫士生物技术股份有限公司,2023年北京并行科技股份有限公司都是亏损企业。那么11月4日受理的这俩家企业到底怎么样?

01

佳能科技

1998 年 1 月,佳能有限前身设立,佳能有限前身为淄博市淄川区佳能化工机械厂(曾用名淄川永发化工机械厂,于 1998 年 4 月 10 日变更为淄博市淄川区佳能化工机械厂)。

2005 年 8 月,有限公司设立,公司由集体股份合作制改制为私营有限公司。

2016 年 7 月,有限公司整体变更暨股份公司设立,以截至 2016 年 3 月 31 日经审计的账面净资产值折股整体变更为股份有限公司。

2019 年 8月 2 日,公司在全国股转系统挂牌并公开转让。

公司是一家专业从事节能环保换热技术及工业管道安全技术与设备生产的高新技术制造企业。公司集设计、研发、制造、检验、销售、服务于一体,面向石油化工、电力、钢铁、煤化工、新材料等领域,为客户提供节能换热与工业管道安全定制化产品及技术解决方案。

依靠多年的技术积累与丰富的定制化产品开发经验,公司已成为行业中掌握适用于各类复杂应用场景技术解决方案的设备提供商之一。

控股股东、实际控制人

杨立勇直接持有公司32.30%的股份、杨德生直接持有公司26.97%的股份,佳能投资直接持有公司1.97%的股份。

杨立勇为佳能投资的执行事务合伙人,佳能投资为杨立勇的一致行动人;2022年2月,杨立勇和杨德生签署《一致行动人协议》,杨德生为杨立勇的一致行动人。

综上,杨立勇合计控制公司61.23%的表决权股份。

其中,公司申报前12个月内,马秀芳、李雪芹两位自然人通过大宗交易受让公司股份,成为公司新股东,据披露入股主要是因看好公司发展入股公司,马秀芳以股价格4.4元/股,入股数量100万股,持股比例1.15%,定价依据为参照市场价,李雪芹入股价格4.6元/股,入股数量80万股,持股比例0.92%。

此外,鸿泰基金的实控人是淄博市淄川区财金控股有限公司,除了佳能投资和鸿泰基金以为,前十大股东全部都是自然人。

主要财务数据和财务指标

报告期内,公司营业收入分别为2.42亿元、2.47亿元、2.86亿元和1.82亿元;扣非净利润分别为540万元、2211.65万元、5714.37万元和2428.67万元。

发行人选择的具体上市标准:预计市值不低于 2 亿元,最近两年净利润均不低于 1,500 万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于 2,500 万元且加权平均净资产收益率不低于 8%。

募集资金运用

公司拟向不特定合格投资者公开发行规模不超过 2,910.00 万股人民币普通股(不考虑超额配售选择权的情况下)。本次募集资金投资项目具体情况如下:

客户集中度较高

公司产品广泛应用于石油化工、电力、钢铁、煤化工、新材料等领域,下游客户主要为相关领域大型企业。

随着公司研发实力、资金实力的增强,公司重点开发大客户,获取影响力较大、合同金额较大的项目,2021 年、2022 年、2023 年和 2024 年 1-6 月,公司按同一控制下客户合并统计的前五大客户的销售额占当期营业收入的比重分别为 42.45%、39.06%、53.83%和 72.15%。

02

天广实

公司是一家专注于创新型抗体靶向药物研发及产业化的生物制药企业,是国家级高新技术企业、北京市专精特新中小企业、北京市级企业科技研究开发机构、北京市工程实验室,并设有企业博士后工作站和院士专家工作站。

核心产品 MIL62 是公司自主研发的一种创新型第三代 CD20 重组人源化单克隆抗体,获得国家重大新药创制专项支持,所开发的多项适应症已经处于临床三期阶段。

MIL62 治疗原发性膜性肾病(PMN)已正式被国家药品监督管理局纳入“突破性治疗”药物品种,是首款在肾病治疗领域获得该认定的国产药物。

该适应症已完成临床三期全部受试者的入组并进入随访后期阶段,有望成为中国首个获批治疗 PMN 的特效药物,拥有较好的市场前景和商业预期。

控股股东、实际控制人

华泰君实直接持有发行人 18.6557%股份,为发行人控股股东。

李锋直接持有发行人 6.6670%的股份,通过华泰君实间接控制发行人 18.6557%股份表决权,通过华泰天实间接控制发行人 9.3667%股份表决权,通过安泰天实间接控制发行人 2.1316%股份表决权,合计控制发行人 36.8211%股份表决权,为发行人实际控制人。

主要财务数据和财务指标

报告期内,公司营业收入分别为1407.27万元、1898.93万元、6388.30万元;扣除非经常性损益后归属于母公司所有者的净利润分别为-33,942.02万元、-26,679.32万元、-18,508.04万元及-12,606.14万元;毛利率分别为74.48%、-46.14%、27.98%;公司研发费用分别为21,911.99万元、18,060.58万元、19,892.07万元及9,709.04万元。

发行人选择的具体上市标准:预计市值不低于15 亿元,最近两年研发投入合计不低于 5,000 万元。

募集资金运用

本次公开发行股票的实际募集资金(扣除发行费用后),将全部用于以下项目:

发行人尚未盈利且存在累计未弥补亏损

报告期各期,公司归属于母公司所有者的净利润分别为-31,782.01 万元、-25,525.99 万元、-22,737.49 万元和-12,496.69 万元,扣除非经常性损益后归属于母公司所有者的净利润分别为33,942.02 万元、-26,679.32 万元、-18,508.04 万元和-12,606.14 万元。

截至 2024 年 6 月 30 日,公司累计未弥补亏损为-156,377.35 万元。

发行人解释,公司尚未盈利且存在累计未弥补亏损,主要原因系公司专注于创新型生物制药的研发,该类产品研发周期长、资金投入大。报告期内,公司核心及主要产品仍处于研发阶段,距获批仍需一定时间,尚未取得对应收入,且同时产生较大规模的研发投入。

END

来源 | 投行最前线等

声明 | 文字内容来源于网络;非原创文章不代表本号观点,仅供参考,如有侵权,请及时与我们联系。