来源 | 镭射财经(leishecaijing)

如今的税票贷流量业务,已经卷到难以想象的地步。

「镭射财经」从业内了解到,某头部税贷贷超平台正在开展一轮疯狂的价格战,甚至贴钱推进税贷流量业务,具体方案为“全线补贴代理渠道商,在银行常规佣金的基础上增加万二佣金奖励”。

一般来讲,税票贷贷超行业的佣金水平在千五左右,加上万二的佣金奖励,就相当于亏钱做推广了。此举也被业内看作是亏钱做营收,有扰乱市场秩序的嫌疑。

实际上,由于税票贷放款机构体量有限(主要就是民营银行以及部分小贷公司),而贷超门槛又比较低,就导致近年来大量贷超平台参与竞争,行业加速内卷,价格战愈演愈烈。

为了保住市场份额,维持体量稳定,部分税票贷平台就会提高返佣比例,以稳住更多下游代理渠道,这样做的结果便是业务毛利水平逐渐走低,盈利变得艰难。

百望正是行业的一个缩影。

半年毛利不足百万

百望作为税贷贷超的头部平台,也是率先成功上市的平台,其税贷贷超业务并没有想象中好做,下滑的数据背后,更多凸显出税贷贷超当局者的无奈与残酷。

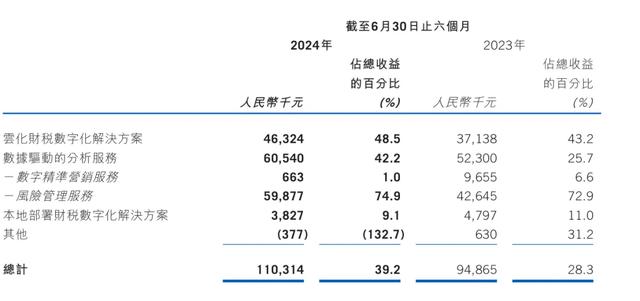

百望股份主营业务涉及三部分,包括云化财税数字化解决方案、数据驱动的分析服务以及本地部署财税数字化解决方案,其中数据驱动分析服务中涵盖了税贷贷超业务,也即是财报中所指的数字精准营销服务。

从毛利率来看,百望税贷贷超业务的毛利率处于较低水平,并且持续走低。2021年至2023年,百望数据驱动分析服务毛利率分别为50.9%、33.5%、35.4%,数字精准营销服务毛利率更是直线下滑,同期毛利率为30.7%、8.4%、7%。

为了提升税贷贷超的毛利率,百望在此前财报中表示采取了以下措施,包括深化与金融服务提供商的合作,提高直接触达潜在融资产品用户的能力,优化所销售的金融产品组合。

所谓直接触达,就是非代理渠道模式下的自主获客,对此百望建立内部系统,根据用户的交易及发票数据筛选符合的潜在金融产品用户,并利用电话营销接触潜在金融产品用户。

同时,百望还采取了减少毛利率较低的金融产品的营销力度。但对于税贷贷超业务而言,底层逻辑在于流量分发的覆盖面足够广,想要实现渠道网络的广泛覆盖,当前税贷贷超行业通行的做法是借助代理模式推广。

这也就意味着自营很难成为百望扭转税贷贷超业务低毛利困境的办法,并且由于税贷贷超行业的代理模式比较成熟,佣金价格也非常透明,百望只能开出优于其他家的返佣条件,才能保持代理渠道的稳定性,进而可能实现贷超规模的稳定。

但从结果来看,百望税贷贷超业务转型并不理想,今年的毛利水平依然走低。2024年上半年,百望数字精准营销服务的毛利仅为66.3万元,毛利率约1%,而上年同期的毛利率约7%。

百望毛利及毛利率分布

毛利率继续下滑与代理佣金支出相关。上半年,百望数字精准营销服务收入6350万元,同比下滑56.21%,而上半年仅支付给营销代理的转介费就高达6170万元。

毛利率进一步走低背后,税贷贷超规模及营收也大幅下滑。2024年6月末,百望数字精准营销服务促成的金融产品销售额从上年同期的286亿元减少至129亿元,收入贡献也由上年同期的43.3%减少至22.6%。

对此,百望解释是因为减少毛利率较低的金融产品营销力度所致,而从其最终毛利率水平来看,并没有显著改善。根本原因可能还是税票贷贷超行业竞争加剧,代理渠道的佣金价格战愈演愈烈,即便百望的税票贷贷超业务毛利已经较低,但仍不足以支撑规模稳定。

要想继续做大规模,防止市场份额流失,百望最终还需要靠代理渠道,而给到代理渠道更加丰厚的佣金政策,可能也成为百望扭转份额下滑的最后一步棋。

事实上,近年来百望业绩亏损的一个重要原因就是支付给代理渠道的高额佣金费用。2021年至2023年,百望税贷贷超促成的金融产品销售价值147亿元、296亿元、416亿元,向营销代理支付的大额转介费为6420万元、1.54亿元、1.93亿元,分别占同期总销售成本的27.0%、49.3%、44.9%。

对此百望也有苦衷。如此高的转介费主要是因为激烈的市场竞争,以及营销代理通常不会专门向某一数字精准营销服务提供商提供推荐服务,因此百望与营销代理的转介费比率需要跟上行业平均费率,以保持竞争力并激励营销代理与其合作。

何以卷得疯狂?

百望税贷贷超业务的低毛利困境,也揭示了当前税贷贷超行业的内卷程度。但是在做大规模、保持营收面前,价格战再残酷,头部的贷超平台也会砸钱去做。

原因很简单,“后税票贷时代”语境中的贷超核心竞争力只有一个,就是卷佣金价格。

税票贷兴起于民营银行,产品风控要素主要体现在企业开票和缴税数据。2021年前后,民营银行大举布局税票贷业务,微众、金城、新网、众邦、苏宁等民营银行都是税票贷的代表玩家,经过三年跑马圈地,如今的税票贷行业已经步入阶段性存量形态,市场供给远远大于需求。

当产品端存量信号释放,下游的税票贷贷超平台也相继开始洗牌,为了争抢有限的客户,税贷贷超不得不提高佣金标准,招揽更多代理渠道商,筑起相对稳固的获客防线。

就目前的税贷贷超行业而言,参与方、业务模式、佣金体系都比较成熟稳定,尤其是佣金价格透明。大家都是明牌,还能怎么打,无非就看谁的实力大、底子厚。

税贷贷超参与方:一类是大厂系玩家,包括金蝶、百望、畅捷通、百融、联易融、京东;一类是平台型玩家,包括财金、优钱、客一客等。

税贷贷超业务模式:税贷贷超平台均采取代理人模式,通过发展下游代理渠道商拓展营销网络,对目标客群小微企业主和个体工商户渗透。

1、上游大厂拿下银行税票贷代理权,分销至下游代理渠道,下游代理在其自营平台上营销此类金融产品,随后引导用户在上游大厂的平台上注册。

2、大厂贷超平台将用户的资料(主要是发票数据和缴税数据)与银行金融产品的申请标准进行比较,生成有关用户有资格申请的金融产品清单,引导用户申请并协助银行授信。

比如百望平台所代理的税票贷产品,既包括银行产品(邮惠万家银行优商贷、苏商银行苏商优票、微众银行微业贷、宁波银行容易贷、众邦银行众商贷、新网银行好业贷、浙商银行数易贷等),也有其他助贷类产品(京东科技企业主贷、大数金融亿数贷等)。平台目标客群为个体工商户、小微企业主,进件要素包括开票时长、开票连续性、开票数额、纳税等级、年纳税额、年销售额等。

税贷贷超佣金模式:甲方金融机构向贷超平台支付获客服务费用,上游贷超向下游营销代理支付转介费。类似百望等大厂系贷超平台,主要赚取银行与代理商之间的佣金差价。

税贷贷超行业目前主要按照CPS授信结算,少部分按照用信结算,亦有授信和放款额结合的方式,比如总返佣比例0.5%,授信通过0.2%,用信0.3%。

目前整个行业的银行端平均佣金率0.5%,相对稳定,小部分返佣在1%以上的产品,多是助贷平台和小贷公司的产品。但下游代理渠道佣金支出成本呈现增加趋势,这也就导致上游贷超平台的收益率逐渐走低。

不妨看一下头部平台百望,百望于2021年、2022年及2023年,促成销售的信贷融资产品的价值分别为109亿元、 258亿元及394亿元。同期,与金融服务提供商的信贷融资产品的平均服务费率分别为0.47%、0.54%及0.49%,与营销代理的信贷融资产品的平均转介费率分别为0.37%、0.51% 及0.47%。

三年间,百望的贷超业务佣金差额从0.1%缩减至0.02%。在业内人士看来,税票贷市场底层资产非常分散,百望的人力覆盖远远不够,主要还是依靠大型渠道商协助获客,但受价格战影响,百望贷超业务的利润空间并不大。

“虽然各家平台资质、份额上有差异,但模式趋同,这也引发了行业内卷加剧。加之税票贷产品多为银行自营产品,税票贷贷超很难在产品宣传上作差异化获客,竞争力主要还是落在返佣价格上。”