作者|深水财经社 冰火

作为新“国九条”颁布后启动的首例券商并购案,国联证券重组民生证券进入实质性落地阶段。

5月14日晚间,国联证券(601456)发布公告,拟以11.31元/股向国联集团等46名交易对方购买其合计持有的民生证券100%股份,并拟向不超过35名特定投资者发行股份,募集配套资金不超20亿元,发行A股不超2.5亿股。

公告发布次日,5月15日,国联证券复牌一字涨停。值得关注的是,作为A+H两地上市券商,在4月26日至5月14日国联证券A股停牌期间,其H股股价涨幅近50%。

一、民生证券值多少钱?

一、民生证券值多少钱?近年来,随着监管政策及相关文件的持续出台,证券行业并购重组气氛升温。

近期,国务院印发新“国九条”。其中提到,推动证券基金机构高质量发展,“支持头部机构通过并购重组、组织创新等方式提升核心竞争力”;另外,证监会发文支持头部机构通过并购重组、组织创新等方式做优做强。

在此影响下,平安+方正、太平洋+华创、国联+民生、浙商+ 国都等券业并购事件受到了市场高度关注。

作为国联证券控股股东,2023年,无锡国联集团以91.05亿元拍得民生证券30.30%股权,市场得以窥见国联集团有意做大旗下券商资产的战略决心。

之前市场不断猜测国联证券和民生证券将如何整合?如今,重组初步方案正式落地,国联证券将采用“定增+重组”方式,拿下民生证券控制权并完成整合。

根据公告,国联证券正与标的公司各股东接洽,包括国联集团、以及索菲亚、时代出版、北京利尔、*ST泛海、张江高科、上港集团、地素时尚、大众交通、山东国信、东方创业等多家上市公司,并已与上述46家股东签署发行股份购买资产框架协议。

5月14日晚间,索菲亚、时代出版、北京利尔、鲁信创投等同步公告称,拟向国联证券出售所持民生证券股份,并以标的资产认购国联证券增发A股。

此时市场普遍关心:民生证券100%股权究竟值多少钱?

据公告披露,目前,标的公司的审计、评估工作尚未完成,标的资产评估结果及交易作价尚未确定,后续将在重组报告书中予以披露。

若简单以彼时“国联集团91.05亿元拍得民生证券30.30%股权”测算,此次民生证券100%股份总价将达300.33亿元。

国泰君安证券认为,新“国九条”支持头部机构通过并购重组、组织创新等方式提升核心竞争力,预计行业并购重组将进一步加速。

二、“国联+民生”优势互补“国联证券、民生证券具有较强的业务和区域优势互补性。”国联证券在公告中表示,民生证券投行业务实力突出,在机构研究销售、股权投资等领域具较强优势;而国联证券在财富管理、基金投顾、资产证券化及衍生品业务等优势突出。

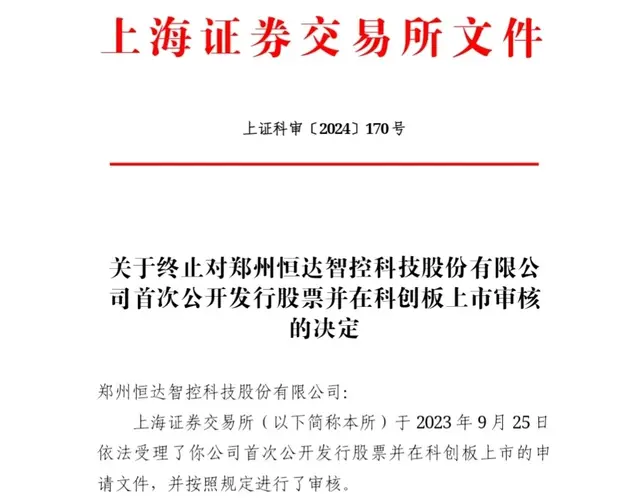

过去很长一段时间,“三中一华一海”(中信证券、中信建投、华泰联合和海通证券)一直稳居A股IPO投行业务前五。但2023年,民生证券跃居行业前四,成为最大“投行黑马”。

2023年IPO投行业务TOP10榜单

数据统计显示,2023年,民生证券是前十大券商中唯一一家IPO保荐成功业务数量同比上涨者,从15单增至20单;同期,民生证券过会IPO项目18家,排名行业第三;承销及保荐费用收入,排名行业第四位。截至2023年底,在审IPO 数量排名行业第五。

国联证券的投行业务由旗下全资子公司华英证券开展,且一直都并非其优势业务。

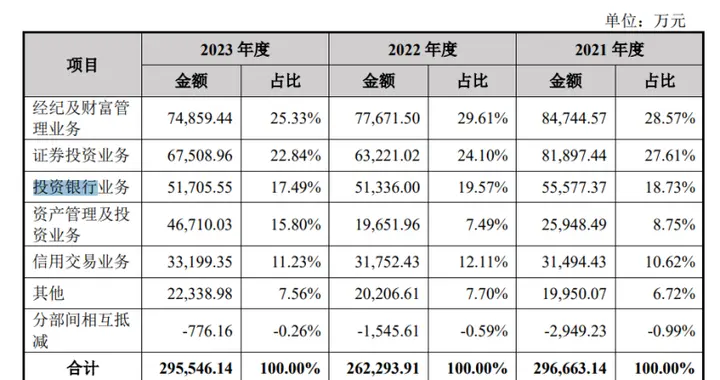

据年报披露,2023年,国联证券经纪及财富管理业务收入7.49亿元,是营收第一主力军;资产管理及投资业务收入增幅最大,同比增长137.69%至4.67 亿元;而投行业务营收5.17亿元,同比增长0.72%,收入在其五大业务中排名第三。

2023年,华英证券着重发力北交所业务,完成股权项目6单,合计承销金额39.56亿元,IPO保荐家数上升至行业第21位,北交所承销家数和承销金额分别位列行业第12位和第15位。

从两家券商营业部覆盖区域来看,据民生证券2023年报披露,其46家证券营业部35家位于北方地区,而国联证券以江浙沪地区展业为主,两家整合后将对国联证券北方地区的区位资源有较大补充作用。

三、或能跻身上市券商二十强作为江苏区域券商,国联证券在新的管理团队加盟后,正通过一系列的资本运作被资本市场高度关注。

据公开数据简单测算,国联证券和民生证券完成整合后,资产规模、投行、固收、研究、资产管理等主要业务将跻身行业第一梯队,成为准头部券商。

从资产规模方面看:2023年,国联证券总资产871.29亿元,在50家A股上市券商排名第29位,而同期民生证券总资产599.42亿。

若两家成功整合,国联+民生总资产将逼近1500亿元,跻身上市券商前二十。

从经营业绩方面看:截至2023年末,民生证券营收37.99亿元,净利润6.83亿元。而同期国联证券营收与归属净利润,分别为29.55亿元与6.713亿元。

若将两家数据合并,国联+民生营收将达67.54亿元,排名有望从35为跃升至21位;而两家净利润将达13.54亿元,排名有望从32为跃升至25位。

未来,随着投资投行、财富管理等业务天花板的进一步打开,全新的国联证券有望冲击行业前10名,挤进头部券商序列。

“回顾我国券业的四波并购重组浪潮,从监管引导行业整顿清理,逐步转向证券公司通过市场化整合做大做强。”东吴证券研报指出,证监会对于券商并购重组态度渐暖,近期涉及并购整合的相关标的有望受益,建议关注已释放明确并购重组信号的标的。

(全球市值研究机构深水财经社独家发布,转载引用请注明出处)