作者丨JUNY

编辑丨海腰

图源丨图虫创意

面对市场的超高期待,英伟达终于“哑火”了。

在今天财报发布之前,英伟达已经连续6个季度给出了超出市场预期的业绩。2024年以来,英伟达股价已经上涨超过了160%,市值增长超过1.8万亿美元。借着人工智能的东风,它甚至一度超越苹果、微软,登顶全球市值最高公司。

作为如今半导体和人工智能的领头羊,英伟达最近几次的财报都直接影响着两个行业甚至整个市场的走势,然而已经高达37倍的市盈率,也让大家对于英伟达有着更高的要求。本季度,虽然英伟达的成绩单依然非常亮眼,但在市场眼中也只是差强人意,财报后股价出现了罕见大跌。

对于“优等生”英伟达来说,在高目标、高期望的大环境下,它是否还有继续狂奔的空间,下一阶段的增长动力又在哪里?

再一次全面超出预期

从财务数据来看,英伟达的表现依然非常稳健。尽管顶着巨大的市场压力,英伟达继续保持了三位数的同比增长,本季度各项关键指标全部超出市场预期。

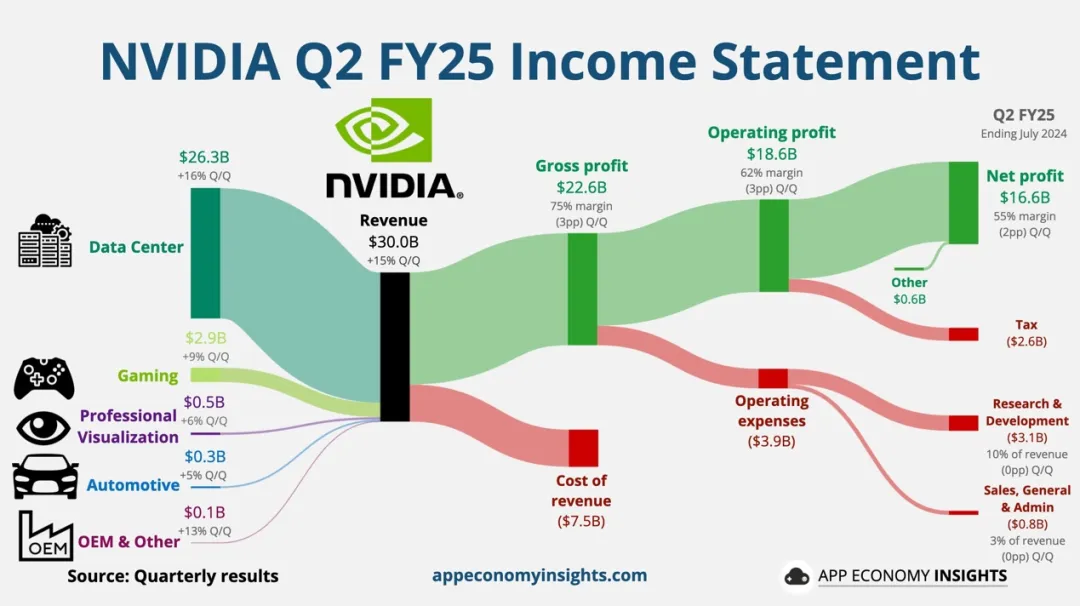

二季度营收为300亿美元,同比增长122%,超出市场预期的288.6亿美元。

调整后每股收益(EPS)为0.68美元,同比增长152%,超出0.64美元的市场预期。

二季度调整后毛利率为75.7%,同比上升4.5个百分点,超出75.5%的市场预期。

从分项业务来看,数据中心作为主要收入来源稳中有升,汽车和机器人业务增长显著。其中,数据中心创下营收263亿美元,同比增长154%,高于预期的251亿美元。游戏和AI PC业务营收29亿美元,同比增长16%。专业可视化业务营收4.54亿美元,同比增长20%。汽车和机器人业务营收3.46亿美元,同比增长37%,比前一季度11%的增长明显。

此外,2025 财年上半年,英伟达以回购股票和现金股息的形式向股东返还了 154 亿美元。截至第二季度末,公司剩余的股票回购授权金额为75亿美元。董事会此次还批准了额外的500亿美元股票回购授权,并无到期期限。

图源:App Economy Insights

虽然各项数据亮眼,但此次财报也有一些不尽如人意的地方。首先是营业费用大幅上涨达到39.32亿美元,毛利率环比下降了3.2个百分点。此外,英伟达给出的三季度营收指引为325亿美元,上下浮动2%,最高为331.5亿美元。这一数据仅略高出分析师给出的319亿美元的平均值,并且远低于市场379亿美元的最高预期。值得注意的是,这一数据也意味着英伟达的增长将在五个季度后首次放缓至两位数增长,而去年同期英伟达的营收暴涨了206%。

这样的指引不禁让人担心随着规模的膨胀,英伟达可能不再保持高速增长,而是进入更为平缓的区间。目前,美股“七巨头”的平均市盈率约为28倍,英伟达显著高于这一平均值。受此影响,英伟达股价盘后一度大跌超过8%,连同日内跌幅,市值跌去了近3000亿美元。

本季度,最受关注的部分还有英伟达的下一代AI芯片Blackwell。摩根大通在财报前甚至表示,这次真正影响英伟达股价走势的并不是业绩数据,而是Blackwell的生产是否会延期,从而导致投资者预期的变化。

今年3月,在英伟达GTC大会上正式推出了新一代AI芯片Blackwell,其成本和能耗比上一代的 Hopper GPU 架构降低 25 倍,被称为目前“全球最强大的芯片”,当时黄仁勋表示该芯片将在今年二季度开始出货,并预估到2025年基于Blackwell架构的第一款产品GB200的出货量有机会突破百万颗,占英伟达高端GPU出货量的近40%-50%。

但8月初,半导体研究机构SemiAnalysis发布一份报告显示,由于设计缺陷,英伟达即将推出的人工智能(AI)芯片Blackwell GPU将被推迟至少三个月,并将影响微软、Meta、谷歌、甲骨文等大客户的订单。报告显示,此次延期因为Blackwell的设计非常复杂,在芯片封装环节台积电面临着量产挑战。

Blackwell的出货时间调整预估,图源:SemiAnalysis

而从今天的英伟达财报会的表态来看,Blackwell的生产确实如传闻所说的出现了一些问题,并进行了改进。但积极的信号是,发货时间比预期的2025年一季度要早,将从今年四季度开始交付。黄仁勋还表示,Blackwell的需求令人“难以置信”,二季度已经完成了样品出货,预计将在四季度带来数十亿美元的营收,此外Blackwell 的生产爬坡计划从第四季度开始将一直持续到2026财年。

虽然Blackwell“跳票”,但本季度,英伟达的数据中心业务依然保持着三位数的高速增长,这主要是因为上一代芯片Hopper的订单依然强劲,抵消了Blackwell延迟带来的大部分冲击。黄仁勋谈到,Hopper的总出货量将在未来两个季度内持续增加,而不是逐渐减少。

英伟达首席财务官Colette Kress还补充道,Blackwell带来的营收将是在Hopper基础上的额外收入,公司正朝着整体毛利率目标约75%的方向前进。

从今年开始,英伟达宣布将不再延续过去每两年更新一次架构的频率,变为一年更新一次。黄仁勋在6月表示,将分别在2025年推出Blackwell Ultra AI芯片、2026年推出下一代AI芯片平台Rubin。这样的更新频率在稳固英伟达AI芯片霸主地位的同时也带来了风险,因为这也意味着容错空间会更小,一旦出现类似于此次的Blackwell延迟或者设计问题的消息,都将给英伟达带来打击。

朝着AI届“苹果”演进

虽然增速可能会趋于放缓,但大家普遍认为,英伟达还远远未触及增长的天花板。

从Blackwell开始,英伟达从一个硬件供应商转型为一个结合硬件、软件及服务的综合平台的趋势更加明显。英伟达在本季度财报中表示,NIM已经供全球开发人员广泛使用,并宣布超过 150 家公司正在将微服务集成到他们的平台中,以加速生成式 AI 应用程序的开发。在 NVIDIA DGX™ Cloud 上还推出了由NIM 微服务提供支持的 Hugging Face 推理服务,使开发人员能够部署流行的大型语言模型。

此外,运算平台CUDA作为英伟达的“护城河”也在发挥着越来越重要的作用。此前,黄仁勋公开表示英伟达的CUDA已经实现了“良性循环”,在运算基础不断增长的情况下,生态系统扩大,使成本持续下降。目前,全球已有超过500万名CUDA开发者。过去几年虽然高通、谷歌和英特尔都尝试为开发者提供替代软件,但丝毫没能撼动CUDA在AI开发领域所占据绝对主导位置。

CUDA生态,图源:英伟达官网

英伟达如今在硬件和软件方面的同时布局,也让我们在它身上似乎看到了一些苹果的影子。纵观整个科技领域,只有极少数公司成功将硬件和软件生产结合,苹果无疑是其中的佼佼者。硬件公司起家的苹果,随着iOS平台的推出,开始转型为一个技术平台,并通过App Store开创了应用程序革命,从而为公司带来了巨大的服务收入。

而在人工智能领域,英伟达当前似乎正在追求类似的转型。多年来,英伟达都是以销售GPU硬件著称,跟苹果一样,自己专注于设计和平台开发,将制造和组装公司交给第三方。而未来,计划通过 Blackwell平台,英伟达尝试将硬件和软件集成到一个机架中,打包销售给客户。除了CUDA、Omniverse之外,英伟达的“Nvidia AI Enterprise” 云原生软件平台目前已经演进到了5.0版本,成为了大量企业进行AI开发的首选。

在上一季度的财报会中黄仁勋曾表示,无论英伟达推出怎样的新硬件架构,都将与其现有软件生态系统完全相容。在英伟达内部,目前也构建了一个完整的芯片+软件的系统(即AI工厂)。通过优化软件、改进数值库、发明新演算法等,英伟达可以在相同硬件上实现数倍甚至数十倍的性能提升。

近几年,服务收入在英伟达的营收占比中正在不断增加。可以想像,一旦英伟达“硬件+软件”的生态像苹果一样彻底形成闭环,那么在AI时代,英伟达或许还有更大的想象空间。